Латвийская банковская система

Первые национальные кредитные организации начали формироваться на латвийской территории в 1988 году. До этого в стране существовала централизованная финансовая система, во главе которой стоял Государственный банк СССР. Отделения Сбербанка СССР были в большом количестве расположены в Латвийской республике.

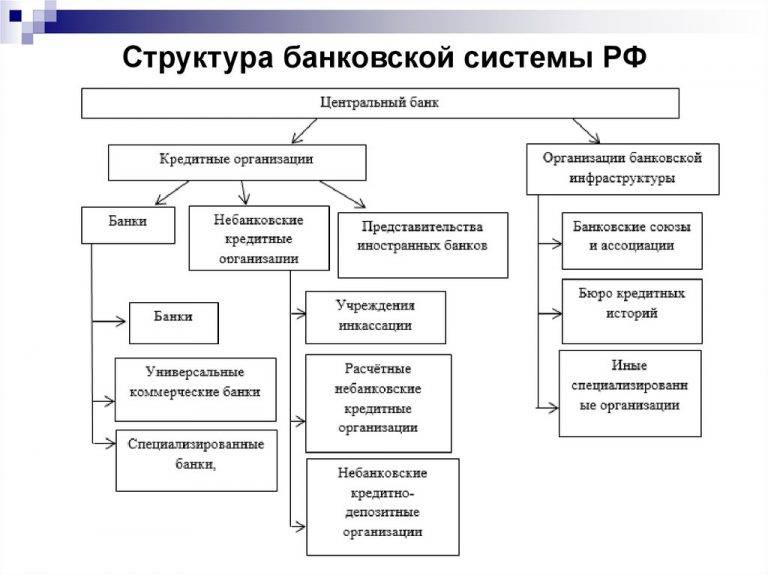

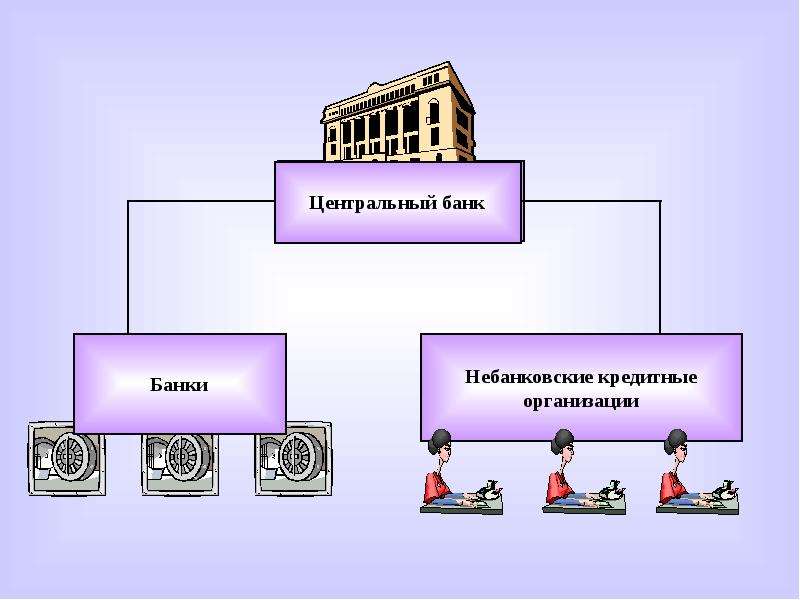

В настоящий момент банковская система Латвии состоит из двух уровней, первый из которых принадлежит Центральному банку Латвии, второй – коммерческим банкам. Последние являются основным элементом конкурентной кредитно-финансовой инфраструктуры. Некоторые из них уже получили высокий международный рейтинг. Так, Ассоциация латвийских банков превратилась в Национальное банковское объединение.

Центральный банк Латвии был основан в 1990 году. Он независим от правительства и осуществляет контроль над деятельностью остальных финансовых учреждений.

Финансовая структура Латвии относится к лицензируемым видам деятельности. Поэтому для оказания финансовых услуг сначала нужно получить лицензию, которую выдает Комиссия по рынку финансов и капиталу.

Коммерческих кредитных организаций в стране около двух десятков. Однако полный спектр услуг, включая страхование брокерских счетов, оказывают лишь десять из них.

Банки Прибалтики находятся в числе лучших в Европе по скорости совершения операций. Их услуги являются недорогими, быстрыми, удобными и доступными из любой точки мира. Именно это и привлекает физических лиц и предпринимателей из других стран.

Процедура открытия расчетного счета в латвийском банке

Стать владельцем счета в одном из латвийских банков может как резидент, так и нерезидент Латвийской Республики. В любом случае открытие счета в банке Латвии отличается простотой, невысокими расценками на услуги и оперативностью. Управление финансами может осуществляться удаленно. Клиентам доступны консультации и оперативная помощь специалистов служб поддержки. Банки не накладывают ограничений на количество совершаемых сделок в сутки или минимальный остаток по счету, однако взимают комиссию за ведение счета.

Процедура открытия счета занимает от 3 до 21 суток. Средняя стоимость открытия расчетного счета – 300€. Процедура может быть произведена при личном визите в банк или удаленно, а также через посредника при наличии доверенности. Вы можете открыть счет в латвийском банке как на юридическое, так и на физическое лицо.

Пакет обязательных документов для открытия счета на юридическое лицо включает в себя:

- оригиналы и копии загранпаспортов учредителей компании;

- оригиналы и копии документов компании;

- карточка образцов подписей и печатей;

- документы, подтверждающие место проживания учредителей;

- бизнес-план.

Пакет обязательных документов для открытия счета на физическое лицо включает в себя:

- оригинал и копию загранпаспорта;

- ИНН.

Помимо этого каждый конкретный банк оставляет за собой право запрашивать дополнительные документы.

Причем вы можете открыть не только расчетный счет, но и депозитный, или открыть счет для переводов пенсии из Латвии – вариантов множество.

Какие банки функционируют в Японии

Банковская система Страны восходящего солнца в настоящее время трехуровневая и включает:

- Центральный Банк (Bank of Japan).

- Общенациональные коммерческие банки.

- Кооперативно-кредитные учреждения.

Рассмотрим эти уровни несколько подробнее.

Центральный банк Японии

В число основных функций японского Центробанка входят:

- денежная эмиссия;

- финансовое регулирование экономики;

- осуществление межгосударственных расчетов;

- проведение операций с валютой разных стран;

- кассовое обслуживание казначейства.

Деятельность ЦБ Японии регулируется законом от 1942 года, фактически поставившим его под контроль правительства. Изменять политику Центробанка наделен правом министр финансов Кабинета министров Японии.

В состав этого органа входят 7 членов, 5 из которых обладают правом голоса: президент (назначается правительством на 5-летний срок) и по одному представителю от региональных и городских банковских организаций, сельского хозяйства и промышленности (их продолжительность работы в комитете – 4 года). Два члена, не наделенные правом голоса, – представители Управления экономического развития и Министерства финансов.

Центрального Банка Японии содержит важные новости мира финансов, а также актуальные прогнозы. Например, на одной из его страниц размещена информация о том, что по окончании текущего финансового года (31.03. 2021 ) инфляция в Стране восходящего солнца составит не ранее предполагаемые 1,1 %, а 1 %. Для сравнения: в России значение этого показателя будет в пределах 4,7–5,2 %.

Японские коммерческие банки

Основой японской банковской системы являются общенациональные коммерческие финансовые организации. На их долю приходится порядка 80 % от общего капитала всей системы. Коммерческие банки Японии подразделяются на:

- городские кредитно-денежные учреждения, формирующие ядро банковской системы;

- банки регионального уровня;

- трастовые финансовые организации;

- банки, ориентированные на долгосрочное кредитование;

- региональные финансовые структуры второго разряда. В их распоряжении находятся, как правило, капиталы относительно небольшого объема, и обслуживают они преимущественно мелкие фирмы и частные лица.

Крупнейшие банки Японии, входящие в самые мощные финансовые группы, представлены ниже:

- “Токай банк”,

- “Сумитомо банк”,

- “Санва банк”,

- “Асахи”,

- “Мицубиси банк”,

- “Фудзи банк”,

- “Сакура”,

- “Дайити Канге банк”.

Головные офисы большинства из них открыты в столице страны – Токио, а также в Осаке.

Другие банки

Важным звеном японской банковской системы являются кредитные трудовые кооперативы, кредитные кооперативы и ассоциации. Кроме того, широкая сеть представлена финансовыми структурами, обслуживающими сферы лесного и сельского хозяйств.

Далее идут почтово-сберегательные кассы (30 %) Замыкает список с долей, равной 18 % от общих накоплений, кредитная кооперация.

В послевоенный период в Японии начали активно открываться отделения иностранных банков. Но до 1980-х годов на их деятельность накладывались жесткие ограничения. Именно тогда, чтобы избежать ответных репрессий по отношению к кредитно-финансовым институтам Страны восходящего солнца, работающим в других государствах, были предприняты шаги по расширению прав иностранных банков, функционирующих в Японии.

В частности:

- предоставлена возможность доступа к местным депозитам;

- аннулированы требования о необходимости предварительного оповещения при получении суточных займов;

- сняты лимиты на объем кредитов на межбанковском рынке.

Из иностранных банков господствующее положение в Японии занимают американские кредитно-денежные организации. В первую очередь это First National City Bank of New York, Chase Manhattan Bank, а также Bank of America. На их долю приходится порядка 30 % всех займов, предоставленных в Японии зарубежными банками.

AS BlueOrange Bank: новое юридическое название Baltikums Bank

11 сентября Baltikums Bank AS изменил свое юридическое название и в дальнейшем будет называться AS BlueOrange Bank. На этом завершился процесс введения нового бренда банка – BlueOrange.

Под брендом BlueOrange банк успешно начал работу в январе 2017 года, предлагая новые современные услуги, а также лучшие финансовые решения и индивидуальное обслуживание. За восемь месяцев бренд стал узнаваемым и заслужил признание клиентов.

Одновременно с запуском нового бренда банк начал активно предлагать услуги на латвийском рынке. Разработаны специальные банковские продукты и услуги как для юридических, так и для физических лиц.

BlueOrange – первый в Латвии коммерческий банк, который начал предлагать частным лицам бесплатные услуги, предоставляя дополнительную возможность получать проценты за остаток на карточном счете и возвращать часть расходов от покупок на заправочных станциях. В свою очередь, предприятия могут осуществлять неограниченное количество платежей в евро в пределах Европы без дополнительной платы.

Банк активно развивает технологии, которые позволяют существенно экономить время, человеческие ресурсы и финансы, поэтому руководство банка считает бесплатное предоставление повседневных банковских услуг логичным шагом вперед.

Банк запустил специальную программу лояльности клиентов BlueOrange Life, в рамках которой в Латвии впервые предлагается также возврат денежных средств, или money back. Преимущества программы уже положительно оценили новые клиенты банка.

Смена юридического названия клиентам банка не создаст никаких неудобств. Изменения не влияют на новый юридический адрес и реквизиты банка. Клиентам и партнерам не требуется пересматривать условия сотрудничества или перезаключать договоры с банком.

Внешнеторговый баланс

Экспорт и импорт в Латвии в течение всего срока ее независимости были разбалансированы: страна всегда имела отрицательное сальдо внешнеторгового баланса, а значит, импортировала больше, чем экспортировала.

Экспорт и импорт в Латвии в течение всего срока ее независимости были разбалансированы: страна всегда имела отрицательное сальдо внешнеторгового баланса, а значит, импортировала больше, чем экспортировала.

Крупнейший разрыв был зафиксирован в кризисном в 2008 году: страна завезла товаров и услуг на 18 миллиардов долларов, а продала только на 11 миллиардов.

По состоянию на 2021 год дефицит внешнеторгового сальдо постепенно сокращается и составляет порядка 4 миллиардов долларов.

В структуре экспорта важнейшими позициями являются:

- древесина и уголь – на них приходится до 18 % экспорта;

- электротехническое оборудование и устройства – 11 %;

- машины крупное промышленное оборудование – 6 %;

- транспортные средства – 5 %;

- энергоносители – 4 %.

Импортирует страна в основном такие товары:

- электроника – 11 % импорта;

- промышленное оборудование – 10 %;

- транспорт – 10 %;

- топливо – 9 %;

- лекарства – 4 %.

Крупнейшими покупателями товаров из Латвии традиционно являются:

- Литва – до 19 % от всего экспорта;

- Эстония – 12 %;

- Россия – 8 %;

- Германия – 7 %;

- Швеция – 6 %.

Больше всего товаров импортирует Латвия из таких государств:

- Литва – до 18 % импорта;

- Германия – 12 %;

- Польша – 11 %;

- Эстония – 8 %;

- Россия – 8 %.

Банк Латвии

Банк Латвии (латыш. Latvijas Banka) — центральный банк Латвии. Штаб-квартира банка расположена в Риге на улице Кришьяня Валдемара, д. 2а.

Банк в соответствии с национальным законодательством осуществляет ключевые функции финансового регулятора. Банк нёс ответственность за поддержание стабильности национальной валюты, осуществлял эмиссию латвийской денежной единицы — лата. Надзор за деятельностью банка осуществляется Сеймом Латвии.

2 марта 1990 года Верховный Совет Латвийской ССР принял закон «О банках», в соответствии с которым был создан республиканский центральный банк. Тем не менее, полностью функции национального банка, включая эмиссионную, банк стал осуществлять лишь после принятия Латвией декларации независимости, осенью 1991 года.

В состав Банка Латвии был включён Латвийский республиканский банк Госбанка СССР (образованный в 1987 году на базе республиканского отделения Госбанка). С 1 мая 2004 года в связи со вступлением Латвии в Европейский союз Банк Латвии вошёл в Европейскую систему центральных банков. Собственником банка является латвийское государство.

Условия кредитования в банках Латвии

Оформление кредита в любом латвийском банке для резидентов и нерезидентов сопровождается процедурой проверки состоятельности заявителя. В частности, потенциального кредитора будет интересовать уровень вашего дохода за последние три месяца и ваша кредитная история. От этих двух параметров будут зависеть в итоге конечные условия кредитования. Заявку можно подать онлайн. Но для подписания договора потребуется личный визит заявителя в банк либо участие его доверенного лица.

Стандартный пакет документов для получения кредита включает в себя:

- загранпаспорт;

- справку о доходах с предприятия, где работает заявитель;

- справку о доходах и уплате налогов от учреждения, выполняющего функции финансовой инспекции;

- заполненный бланк заявки на получение кредита.

На свое усмотрение банк может запросить дополнительные документы – к примеру, выписку из банка, раскрывающую структуру доходов заявителя. Все документы и их копии должны быть апостилированы.

В Латвии также действуют компании, предоставляющие возможность получить кредит в интернете. Экспресс-кредит можно оформить на срок от 1 дня до 36 месяцев. Рассмотрение заявки занимает от 20 минут до 1 часа. Некоторые компании при первом оформлении кредита предлагают беспроцентный вариант займа. Экспресс-кредиты оформляются без поручителей и выдаются в любое время, кроме интервала с 23:00 до 07:00. Регистрационный взнос – 1 евроцент.

Стандартные требования для оформления быстрого смс-кредита в Латвии:

- наличие счета в одном из латвийских банков;

- сотовый телефон с подключением;

- адрес электронной почты;

- заявитель должен быть гражданином или постоянным жителем Латвии (как получить гражданство);

- возраст от 18 до 75 лет;

- наличие регулярного дохода;

- отсутствие текущих кредитных обязательств и отсутствие заявителя в реестре должников.

Быстрые смс-кредиты в Латвии с плохой кредитной историей обычно предоставляют неохотно, поскольку люди, имеющие испорченную кредитную историю, считаются менее надежными.

Латвийские банки предлагают кредитные продукты как с фиксированной, так и с плавающей годовой процентной ставкой. Годовой процент по кредиту в Латвии в Риге и по стране зависит от кредитного рейтинга потенциального заемщика и условий кредитования.

В настоящее время размер процентной ставки колеблется в пределах 7,5-27% годовых. Средняя ставка потребительского кредита в Латвии – 10-15%. Кредит наличными можно оформить в среднем под 8% годовых.

Что касается экспресс-займов, то, согласно законодательству, связанные с ними расходы заемщика не могут превышать суммы займа.

Латвийские банки предлагают широкий спектр брокерских услуг. В их числе совершение операций по телефону через брокерский отдел и современные торговые платформы. Защиту от возможных рисков гарантирует страхование брокерских счетов в Латвии. Благодаря страховке интересы клиентов брокерских фирм полностью защищены. Средний лимит гражданской ответственности брокера составляет 1 500 000€.

Латвийские банки и кредитные организации предоставляют всевозможные услуги для всех категорий клиентов, позволяют им работать со своими счетами удаленно из-за границы, защищают интересы клиентов и в максимально короткие сроки рассматривают заявки. Все это способствует росту их популярности.

Латвийская банковская система

В каждой стране есть много разных банков, но в каждой стране может быть один банк, цели и задачи которого очень разные. Мы будем называть этот особый и особый банк центральным банком – это первый (самый высокий) банк, но все остальные банки являются банками второго уровня. В Латвии банком эмиссии первого уровня является Банк Латвии.

Банк Латвии является независимым в своей деятельности, но его задачи определяются Законом Латвийской Республики «О Банке Латвии» .

Важнейшими задачами национального центрального банка являются:

- устанавливать и осуществлять денежно-кредитную политику в целях обеспечения стабильности цен в стране;

- эмиссия валюты (евро);

- способствовать плавному функционированию платежных систем в Латвийской Республике;

- выдавать юридические лица (кроме кредитных организаций), зарегистрированные в Регистре предприятий Латвийской Республики, разрешения (лицензии) на покупку и продажу иностранной валюты в форме бизнеса;

- собирать, регистрировать и собирать финансовые и национальные данные платежного баланса и публиковать агрегированную статистическую информацию;

- управлять иностранными активами;

- выступая в качестве государственного финансового агента ».

Основная функция Банка Латвии: реализует денежную (денежную) политику в стране – обеспечивает денежную стабильность. Целью Банка Латвии является содействие экономической стабильности и ее развитию.

Как Банк Латвии регулирует сумму денег в обращении

Легко увеличить деньги в обращении – вам просто нужно печатать новые деньги, то есть зарабатывать деньги.

Помните уравнение Эрвинга Фишера: M⋅ V= P⋅ Q, где M – сумма денег в обращении; V коэффициент текучести наличности; P – средний уровень цен; Q – количество произведенных товаров и услуг. В сущности, Банк Латвии должен обеспечить поддержание этого уравнения.

Чтобы предотвратить инфляцию, Банк Латвии может увеличить свои деньги в обращении только в том случае, если объем товаров и услуг увеличился.

Банк Латвии может вывести деньги из обращения, уменьшить денежную массу . Он также осуществляется банком через коммерческие банки.

Тем не менее, Банк Латвии имеет в своем распоряжении ряд «более мелких» инструментов денежно-кредитной (денежной) политики :

- процентные ставки;

- операции на открытом рынке;

- возможность изменения минимальной резервной нормы.

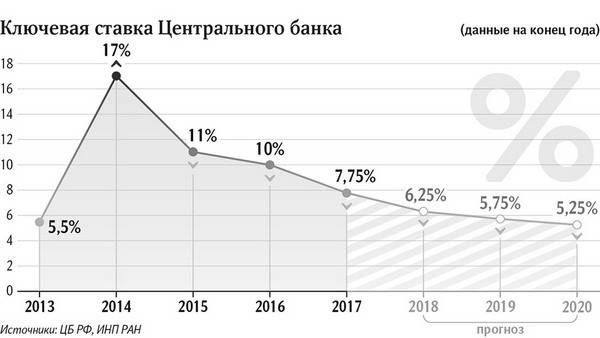

Процентная ставка или ставка рефинансирования кредита является процентная ставка , по которой коммерческие банки могут заимствовать деньги из Банка Латвии.

Если латвийский банк определяет более высокие процентные ставки, коммерческие банки захотят брать меньше денег от латвийского банка, они будут иметь меньшие поля и меньше возможностей для предоставления кредитов клиентов.

Чем выше процентная ставка определяется Банком Латвии, тем меньше сумма денег в обращении.

Если латвийский банк снижает процентные ставки, коммерческие банки захотят брать больше денег от латвийского банка смогут выдавать больше кредитов и увеличат количество денег, находящихся в обращении.

Операции на открытом рынке банка Латвии:

- процентные ставки остаются точно так же, как банковская тайна, они не видны. Однако Банк Латвии также работает на открытом рынке – продавать иностранные конвертируемые валюты, государственные ценные бумаги, облигации;

- если латвийский банк продал банкам или лицам в иностранной валюте или ценных бумаг, находящихся в обращении евро снижается , потому что «papīrīšiem» Противоположные покупатели вернулись в «живых» денег;

- если Банк Латвии покупает (выкупает) ценные бумаги или валюты, сумма денег в обращении увеличивается, поскольку «бумага» будет приниматься Банком Латвии, но вернет «живые» деньги.

Коммерческие банки и частные лица стимулируют покупку выгодных условий и прибыли.

Минимальные резервные требования банка Латвии:

- уменьшая минимальные резервные требования, Банк Латвии может увеличить свою сумму в обращении. Это будет связано с тем, что коммерческим банкам придется тратить меньше на обязательные резервы, чтобы можно было кредитовать большую сумму;

- сокращение минимальных резервных требований привело к увеличению суммы денег в обращении.

Ипотечное кредитование иностранцев

Процентные ставки по ипотечным займам в Японии самые низкие по сравнению с другими странами – в среднем 1,21 % годовых. Чтобы получить долгосрочный жилищный кредит, россиянин должен соответствовать таким требованиям:

- размер зарплаты – в пределах от 2 млн до 5 млн иен в год (18 886–47 215 долл.);

- претендовать на заем объемом не меньше 1 млн–10 млн иен;

- владеть собственными накоплениями на первоначальный взнос в объеме 10 % от заявленной стоимости приобретаемого объекта недвижимого имущества;

- иметь ВНЖ в Японии.

Существуют также особые условия:

- Наличие поручителя. В этом качестве должен выступать исключительно гражданин Японии. За погашение займа финансовую ответственность он не несет, а лишь подтверждает состоятельность соискателя ссуды. Если при жизни заемщик не погасит кредит, выплатить долг обязаны будут его дети.

- Заемщик выплачивает поручителю денежное вознаграждение – так называемую плату за ключ – до 3 % от стоимости жилого объекта, за то, что тот предоставил возможность получить ипотечную ссуду. Поручителем, кстати, может быть и продавец жилого помещения.

Важно знать, что риелторы обязаны сообщать покупателям все значимые сведения, касающиеся имущества. В частности, перед оформлением документов, должен быть озвучен факт – если он имел место – совершения преступления или самоубийства в продаваемой недвижимости

Baltikums Bank AS

Baltikums Bank AS — сравнительно небольшой, но стабильный частный коммерческий банк, учрежденный в 2001 группой Латвийских предпринимателей через холдинговую компанию AS «BBG» (Baltikums Bankas Grupa), которая до сих пор остается единственным акционером банка.

Благодаря грамотной политике руководства банка, на сегодняшний день Baltikums Bank является международным, динамично развивающимся прибыльным банком (с момента своего открытия), который имеет филиал на Кипре, а также представительства в ключевых странах СНГ – России, Казахстане, Украине и Азербайджане, благодаря чему у Вас, дорогие читатели, имеется возможность удаленного открытия личных и корпоративных счетов, как в Латвии, так и на Кипре.

В течение 2011 и 2012 годов мы наблюдали многочисленные попытки наших читателей, любящих классику, диверсифицировать свои вклады между Латвией и Кипром.

Пользуясь услугами банка Baltikums, Вы можете открыть счет и в Латвии и на Кипре, не выезжая из родного города и не платя дважды за оформление документов. Банк Baltikums предлагает своим клиентам первоклассный приват банкинг и индивидуальный подход, который обеспечивает эффективное и надежное управление капиталом.

Мастер-счет в Baltikums AS

Данный мультивалютный счет может быть использован группой клиентов, объединенных соглашением, для расчетов по финансовым обязательствам в отношении банка, таких как комиссионные и другие вознаграждения за пользование расчетным счетом, платежными картами, депозитами и прочими услугами банка.

Если у одного клиента из группы не хватает средств для исполнения обязательств перед банком, недостающая сумма будет перечислена банком без предупреждения и согласования с любого счета другого клиента группы.

Собственником счета становится один из группы, однако каждый из клиентов данный группы берет на себя ответственность по обязательства любого другого клиента группы.

Общий расчетный счет в Baltikums AS

Общий расчетный счет в Baltikums будет удобен клиентам, желающим иметь общий денежный оборот с членами своей семьи или друзьями/знакомыми.

На данный мультивалютный счет могут зачислятся средства, предназначенные для совместных расходов, таких как оплаты коммунальных счетов, повседневных расходов, накопления средств на совместный отпуск, крупные покупки и др.

Каждый клиент в отдельности имеет право свободно и без каких-либо ограничений распоряжаться денежными средствами на Общем расчетном счете. Такие счета и высокий уровень доверия между членами семьи типичны для развитых Европейских стран, но взвесьте все за и против много раз прежде, чем решится на такую услугу.

Новые подходы в противодействии мошенничеству

Использование видеозвонков для общения с клиентами позволило бы закрыть еще одну проблему, которая набирает обороты с каждым годом – это мошенничество, как правило, телефонное, – и вот почему.

Банки работают над идентификацией своих клиентов, но как клиентам идентифицировать свой банк, если звонок поступает с мобильного, либо городского номера, который не указан на официальном сайте? Видеозвонок стал бы довольно серьезной проблемой для мошенников, так как помимо воссоздания брендированного фона банка и опрятного вида операциониста, который визуализируется камерой (как и предполагаемый мошенник), необходимо, чтобы входящий звонок инициализировался push-уведомлением приложения мобильного банка, либо формой web-view на корпоративном сайте банка в интернете.

При необходимости преодолевать такие сложности деятельность всех мошенников «средней руки» сразу прервется. Кроме того, на защиту клиентов в этом случае встанут сотрудники по кибербезопасности приложений и онлайн-сервисов.

У беларуских банков крупные неприятности

23 февраля премьер-министр Беларуси Роман Головченко заявил, что одной из серьезных проблем в Беларуси остается высокая долговая нагрузка на реальный сектор экономики и финансовое состояние организаций. Он отчитался перед министрами и «довел до правительства последовательный план» по борьбе с «долговым навесом», который позволит «заложить базис для эффективного развития на пятилетку».

Но убыточные госпредприятия, которые называют бизнесом, могут не дотянуть не только до конца пятилетки, но и до конца года – если правительство не сменит курс.

Недавно «власти» просили «Беларусбанк» освободить пять агропредприятий от «погашения задолженности по кредитным договорам». Это «АСБ-Агро Новатор», экспериментальная база «Тулово», «Оршанский комбинат хлебопродуктов», предприятия «Липовцы» и «Ловжанское». В общей сложности долги, которые просят простить, составляют 18 миллионов рублей.

Но это капля в финансовом долговом море. Таких предприятий намного больше. И скоро начнут просить забыть долги не только государственные, но и частные банки без права отказа. Или обменивать долговые расписки на «мусорные акции», как это уже произошло с ОАО «Пинское промышленно-торговое объединение «Полесье» и ОАО «Светлогорский целлюлозно-картонный комбинат».

Почему ситуация страшнее, чем с «печатным станком»

«Печатный станок» создавал отдельные неудобства экономическим агентам из-за роста инфляции и повышения транзакционных издержек, но не ломал устойчивость экономической и финансовой систем страны. Схема с акциями убыточных предприятий как раз грозит структурным кризисом, который может запустить волну банкротств, закрытие банков и крупных предприятий.

Для населения это может обернуться потерей рабочих мест и общим падением доходов. В этом случае система будет уже не в состоянии справиться с инфляцией самостоятельно из-за структурных проблем в экономике.

Кроме того, во многом ситуация с уровнем жизни в Беларуси к концу 2021 года будет зависеть от того, сколько денег нам даст (или не даст) Россия. Базовый сценарий развития экономики на 2021 год – от падения на 2-3% до роста на 1-1,5% ВВП, в зависимости от обстоятельств. Но если продолжится рост пустых банковских активов, об этом сценарии придется только мечтать.

Практика с «мусорными» акциями не нова – такое уже происходило в Беларуси в прошлые кризисы, например, в 2015-16 годах, но тогда все закончилось хорошо, хотя банки так и не допустили к управлению убыточными госпредприятиями. Просто финансовых шоков в то время не происходило.

Сейчас же ситуация кардинально иная. Так что остается лишь надеяться, что и в 2021-м нам повезет. Хотя это слабое утешение.

Об ограничениях вокруг объектов Банка Латвии

Латвийский Банк предоставляет широкий спектр услуг, в том числе с заботой хозяйствующих субъектов – предпринимателей и населения – предоставление денежных средств, а также поддерживает системную инфраструктуру межбанковских платежей, что позволяет безопасно и молниезащиты межбанковских переводов.

Таким образом, ряд национальных объектов банков (здания и вокруг существующей области) обеспечивает особый статус, они являются национальными средствами обороны, рядом государство установило отдельные ограничения деятельности.

Объектами Банка Латвии, для которых расположена 25-метровая защитная зона, а близость которой определяется ограничением вышеупомянутых видов деятельности, являются:

- центральный банк Банка Латвии и его территория в Риге, ул. К. Вальдемара 2А;

- Рижский филиал Банка Латвии и его территория в Риге, ул. Безделигу, 3;

- здание Лиепайского филиала Банка и его территория в Лиепае, ул. Театра 3.

Зачем банкам такое самоубийство

Во-первых, у банков (как государственных, так и частных) вряд ли есть возможность отказаться от такого предложения со стороны государства. Во-вторых, это оттягивает кризис системы, поскольку банки могут отчитываться и говорить своим клиентам, что располагают не «плохими» активами, а какими-то акциями. То есть формально на бумаге экономическое положение будет выглядеть лучше, чем есть на самом деле.

Конечно «плохие» активы могут превратиться в «хорошие», если банки допустят к управлению убыточными предприятиями. Но на такой шаг государство вряд ли пойдет. «В текущей ситуации сомневаюсь, что банкам как акционерам дадут возможность вносить какие-то изменения в деятельность предприятий. Потому что сегодня у нашего правительства другая парадигма управления.

Если раньше говорили про экономический рост и показатели, то сегодня действия напоминают, скорее, «день простоять и ночь продержаться». А бизнес в Беларуси уже поделился на «свой» и «чужой». И мало кого волнует – эффективный ли он, какую прибыль и сколько рабочих мест он приносит», – говорит Лев Львовский.

Кредиты в Швеции

На сегодняшний день 90% недвижимости в Швеции приобретается по ипотечным кредитам. Проценты по кредитам в банках Швеции невысокие: если вы берете кредит под залог имущества, то ставка составит всего 2-4% годовых на срок до 50 лет. Если же залога нет, то процентная ставка может составлять до 18%, а срок выдачи займа сокращается до 12 лет.

Получить кредит на покупку жилья иностранцам, к примеру, гражданам России или Украины, довольно сложно. Единственный вариант – предоставить в качестве залога другую недвижимость

Обратите внимание, что, согласно шведским законам, покупаемая недвижимость не может быть залогом

Получение ипотечного займа

Иностранных граждан ипотека в латвийских кредитных организациях привлекает в первую очередь приятной процентной ставкой. В среднем она составляет 6 % годовых. Это достаточно низкий показатель по сравнению с теми же российскими кредиторами.

Ипотека для нерезидентов выдается максимум на 10 лет. Сумма заимствования не может быть больше 60 % от стоимости приобретаемого жилья. То есть понадобится внести примерно 40 % собственных средств в качестве первоначального взноса.

Максимальный размер кредита для иностранцев – около 250 тысяч евро.

Дополнительные расходы при оформлении ипотечного займа:

- уплата комиссионного сбора за оформление – 2 %;

- оплата госпошлины за получение ипотеки – 0,1 % от суммы кредитования;

- открытие счета в латвийском банке, в котором планируется оформить кредит, на сумму не менее чем 200 евро.

Ипотека с плохой кредитной историей также может быть оформлена, но на других, гораздо менее выгодных условиях.

Иностранные представительства и филиалы

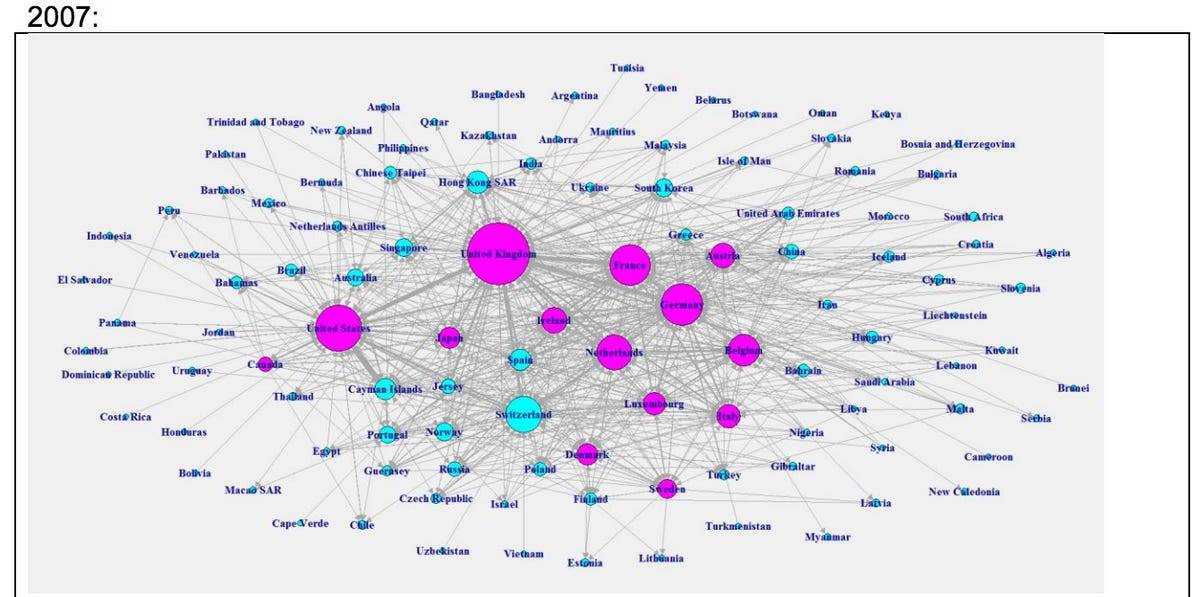

В 1985 году банковское законодательство Китая позволило зарубежным банкам открывать свои представительства в этой стране. Появление иностранных банков в Китае было обусловлено стремительным развитием международной торговли и созданием зарубежных предприятий на территории КНР. В 2007 году было утверждено положение об «Управлении финансово-кредитными учреждениями с участием иностранного капитала». Это положение определяет спектр банковских операций, их количество, а также минимальную сумму активов для иностранного финансового учреждения.

Европейские банки в Китае

На территории КНР действует несколько филиалов европейских банков, самыми известными из которых являются нидерландские банки Algemene Bank Nederland и Amsterdam-Rotterdam Bank, немецкий банк Deutsche Bank и швейцарский банк Credit Suisse First Boston. Кроме того, в Китае также действуют французские, итальянские, бельгийские и английские банки.

Российские банки в Китае

К 2021 году из всех стран СНГ только Россия открыла в Поднебесной несколько банковских учреждений. В частности, на территории Китая действует 8 представительств и один филиал банка «ВТБ». Причем представительство «ВТБ» в Пекине осуществляет операции лишь по экспортно-импортным аккредитивам. Филиал банка был открыт в 2008 году в Шанхае, а его назначение – обслуживание товарооборота между Китаем и Россией.

Представительство банка «Промсвязьбанк» было открыто с целью обслуживания российских компаний «Роствертол» и ЛОМО. Представительства остальных банков, в числе которых «Сбербанк», «Газпромбанк» и Центральный банк России, также ориентированы на конкретный круг китайских клиентов, однако действуют на территории КНР без права осуществления банковских операций.

Куда идем

Для сильных игроков кризис – это время возможностей и изменений. В первые недели карантина даже на бытовом уровне стало понятно, что компании, которые совсем не инвестировали в цифровизацию или инвестировали недостаточно, вскоре уйдут с рынка. Старые способы обработки клиентских запросов окажутся просто бесполезными, а уже сейчас – неудобными и долгими.

Безусловно, многие игроки рынка уже давно идут по пути интенсивного цифрового развития, и базовые сервисы, вроде онлайн- и мобильного клиента, а также эффективно работающего контакт-центра, у них уже есть. Теперь им необходимо сделать следующий шаг: научиться понимать своего клиента и выстраивать экосистему вокруг его потребностей. Таргетированный маркетинг на базе больших данных уже давно не в новинку, да и СМСки, которые клиенты получают, проходя мимо отделения банка, скорее не удивляют, а раздражают. На сегодня новый тренд – продуктообразование, основанное на анализе Big Data. Можно смело предположить, что в битве за потребителей победит тот, кто сможет быстрее и эффективнее построить такую инфраструктуру.

Крупнейший банк страны сразу после завершения первый волны коронавируса продемонстрировал, как можно построить экосистему с учетом новых запросов рынка, и показал, что в ней может быть. А мы можем выделить некоторые тренды, которые уже сейчас наблюдаются в этом направлении.

Рейтинг латвийских банков в 2021 году

Одним из важнейших показателей эффективности и прибыльности любого банка является динамика его активов. Рейтинг латвийских банков 2021 года, основанный на данном показателе, поможет определить самых крупных игроков на банковской арене страны. Объем активов этих финансовых учреждений измеряется в тысячах евро.

За ними следуют не менее популярные банки, такие как Rietumu Banka (3 520 295,0€) и Nordea Bank AB Latvijas Filiale (3 177 629,8€).

В десятку лучших также попали:

- Citadele Banka (2 673 186,1€);

- DNB Banka (2 183 672,0€);

- NORVIK BANKA (922 170,3€);

- BlueOrange (Baltikums Bank) (655 465,6€);

- Danske Bank Filiale Latvija (523 071,0€).

Как открыть счет в шведском банке

Открыть счет в банке в Швеции возможно, есть у вас есть персональный номер (personnummer). Если его нет, то сделать это будет очень трудно. В целом шведское законодательство не запрещает открывать счет лицам, не имеющим персонального номера, но у каждого банка на этот счет своя политика и такие вопросы всегда рассматриваются в индивидуальном порядке.

Не имея индивидуального номера, вы сможете открыть счет в шведском банке, если, например, у вас на руках будет договор, подтверждающий получение регулярных платежей от шведской компании. В противном случае вам, скорее всего, откажут.

Поход в банк стоит запланировать заранее. Шведские банки преимущественно работают только в первой половине дня, а пакет документов в разных учреждениях может отличаться, поэтому прежде чем отправиться в банк, обязательно позвоните туда и уточните режим работы и список необходимых документов.

В любом случае вам пригодится копия трудового договора или документ, подтверждающий факт принятия вас на работу. Также точно понадобится паспорт и документ из налоговой, который называется Skatteverket. Именно в нем зафиксирован ваш персональный номер. Если вы снимаете жилье, захватите с собой также договор аренды – в нем отражен ваш адрес проживания.