Дополнительно

| Беларусь | Украина | Польша | Литва | Латвия | Грузия |

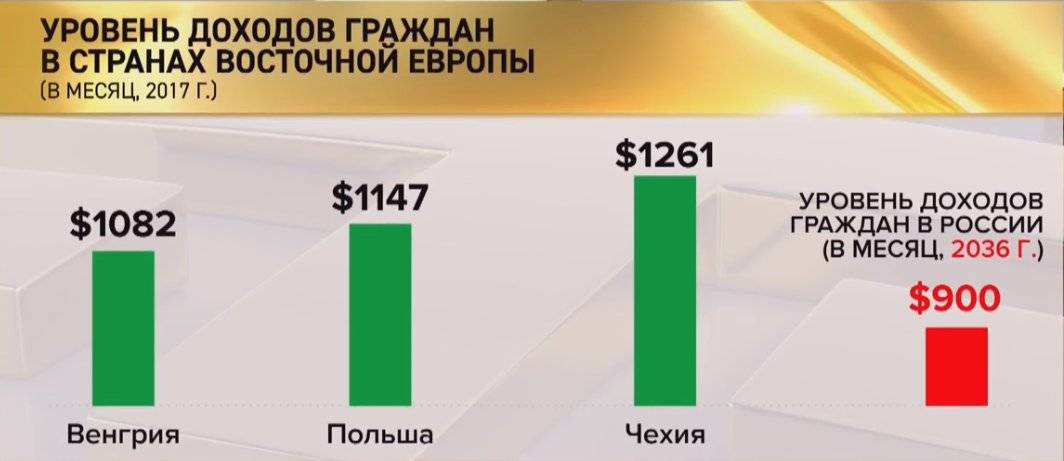

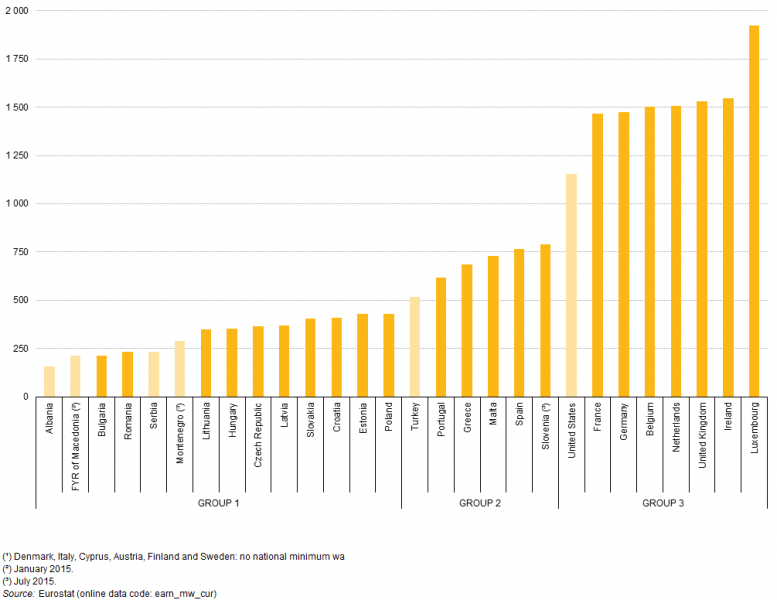

Политическая ситуация. | Чтобы приехать в Украину, белорусам не нужна виза. Можно находиться на территории страны до 90 дней. Министерство цифровой трансформации создало квоты для трудоустройства иностранцев. программисты смогут получить ПМЖ на 10 лет с возможностью регистрации частным предпринимателем и без необходимости ежегодно обновлять разрешение на трудоустройство. | Для временного вида на жительство (ВНЖ) на основании бизнеса, ежемесячная прибыль должна быть выше, чем средняя зарплата в воеводстве (>$1500 в месяц). С 2021 года налог на прибыль некрупных компаний будет 0%. | Чтобы получить Blue Card (временный вид на жительство на 3 года), зарплата должна быть не менее 1,5 или 3 среднемесячных зарплат работников народного хозяйства. Blue Card позволяет перевезти семью.Медстраховка для всех, кто работает, покрывает не только самого сотрудника, но и членов его семьи. | Создана группа, где Министерство экономики и Латвийское агентство инвестиций и развития думают, как упростить условия релокейта для белорусских айтишников. Обсуждают: — выдачу ВНЖ «высококвалифицированным специалистам и членам их семей», — стартап-визы, — открытие банковских счетов и другое. Чтобы получить BlueCard, оплата труда у вас должна быть не меньше $1913 в месяц, образование — высшее, опыт — от пяти лет. | Трудовой ВНЖ дают сразу на 6 лет. Зарплата должна быть х5 прожиточных минимумов (в 2019 >$380).Для работы в местных компаниях получать ВНЖ необязательно. |

«2021 — год снэпчат-эффектов». Говорим об AR с СЕО Ffface Дмитрием Корниловым

По теме

«2021 — год снэпчат-эффектов». Говорим об AR с СЕО Ffface Дмитрием Корниловым

«Индустрия подала альтернативный законопроект». CEO Intellias об отрасли и разногласиях с Минцифры

По теме

«Индустрия подала альтернативный законопроект». CEO Intellias об отрасли и разногласиях с Минцифры

Снижение ставки PIT до 17%

16 июля 2019 года, Польское правительство утвердило проект закона, который предусматривает снижение налога на доходы физических лиц уже c 2020 года на 1%.

Согласно проекту закона, c 2020 года подоходный налог в Польше снизится с 18% до 17%. Теперь годовой доход до 85528 злотых будет облагаться по ставке 17%. Суммы превышающие 85528 злотых, как и раньше будут облагаться по ставке 32%.

Авторы проекта подсчитали, что от снижения ставки подоходного налога (НДФЛ) выгоду получат 25 миллионов налогоплательщиков.

После нововведения те, кто будет получать в 2020 году минимальную зарплату 2450 злотых брутто будут получать на руки 43,66 злотых больше. В то же время выгода работников, зарабатывающих 4000 злотых брутто в месяц, вырастет на 56,86 злотых. При заработной плате 5227 злотых брутто на руки можно будет получить на 67,62 злотых больше.

Налоги в Польше – PIT, VAT, CIT

Если вы собираетесь начать свой бизнес в Польше, то вам нужно будет получить налоговый номер NIP . Отныне этот номер будет использоваться для идентификации вас как на…

Виды налогов в Польше

В Польше существует 12 видов налога:

— подоходный налог с физических лиц, — подоходный налог с юридических лиц, — налог на наследование и дарение, — налог на гражданско-правовую сделку, — сельскохозяйственный налог, — лесной налог, — налог на недвижимость, — налог на транспортные средства, — тоннажный налог, — налог на товары и услуги, — акцизный налог, — налог на игры.

Спонсор публикации — Начните принимать оплату картами уже завтра, банк для торгового эквайринга

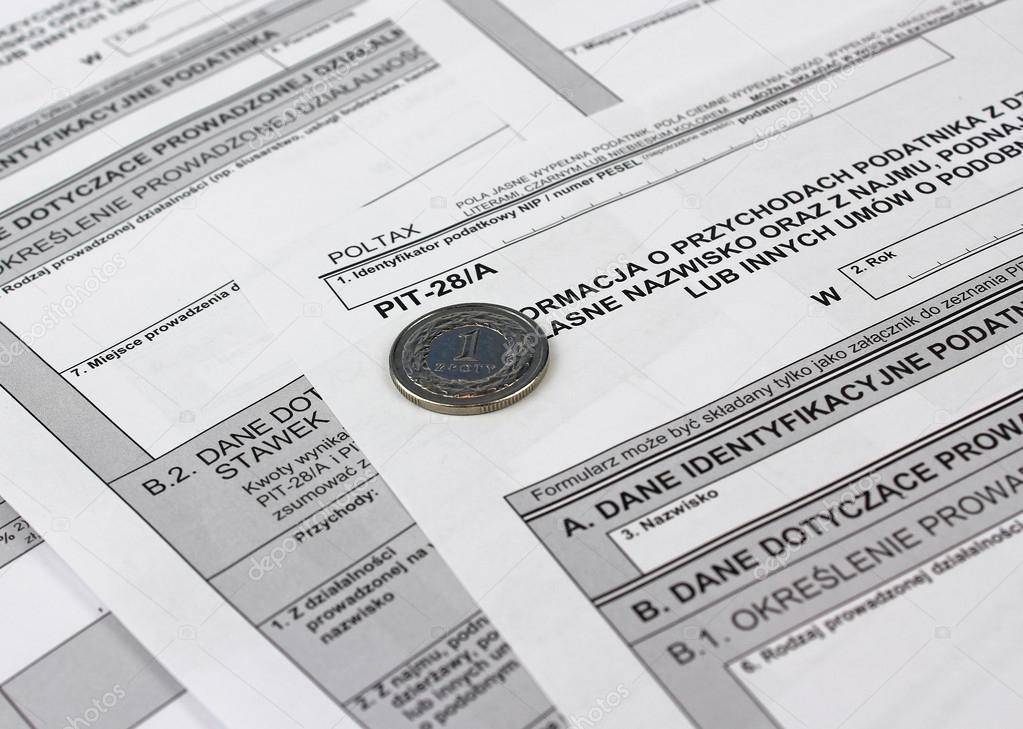

ПОДОХОДНЫЙ НАЛОГ ДЛЯ ФИЗИЧЕСКИХ ЛИЦ (НДФЛ) В ПОЛЬШЕ

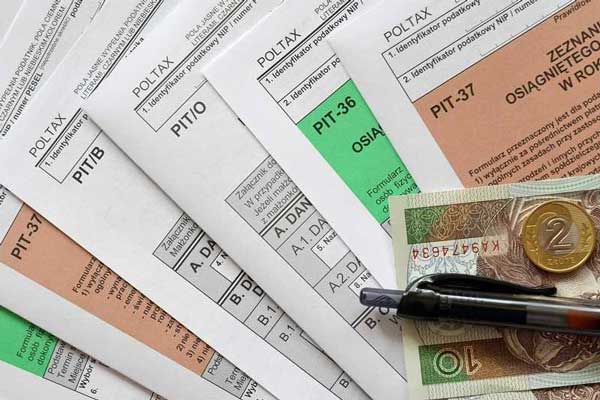

Декларация по НДФЛ\PIT сдаётся по месту жительства по состоянию на конец декабря предыдущего года. Налог с физических лиц платит каждый, кто получает доход, нп. получает заработную плату (на основании трудовых договоров и гражданско- правовых договоров)

ПОДОХОДНЫЙ НАЛОГ ОТ ЮРИДИЧЕСКИХ ЛИЦ (CIT) В ПОЛЬШЕ

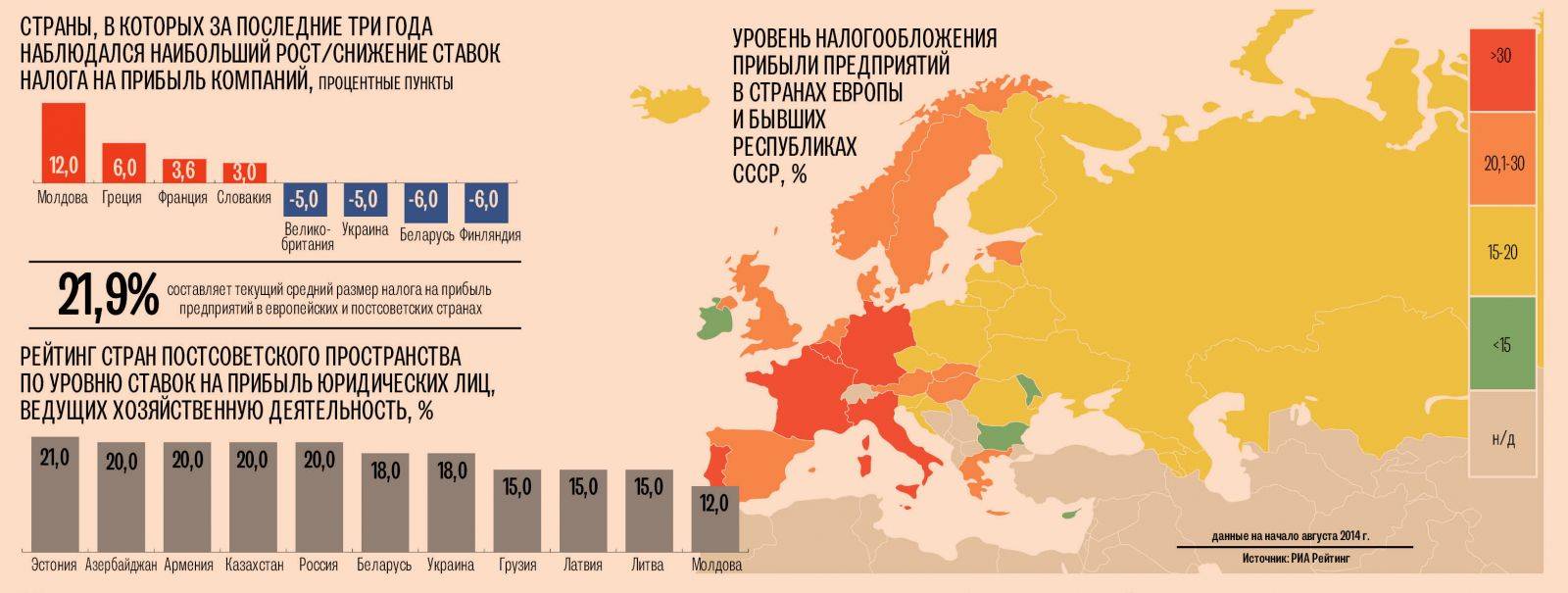

Налог касается общего дохода, полученного на территории Польши юридическими лицами, которые имеют Правление или юридический адрес на территории Польши. Это единый налог и составляет 19%.

Как уплатить налог на прибыль

Когда Вы трудоустраиваетесь, можно уполномочить работодателя платить так называемые авансовые платежи налога на прибыль. В этом случае нужно заполнить так называемый PIT- 2. В этом случае вознаграждение, выплачиваемое работнику, (например, в случае трудового договора — ежемесячно) уменьшается на сумму авансового платежа налога на прибыль.

Тогда работодатель направляет работнику до конца февраля каждого года PIT-11, который содержит информацию о доходах, необлагаемые расходы, уплаченные авансовые платежи налога на прибыль, социальное и медицинское страхование. Он будет основой для расчетов налогоплательщика с налоговой инспекцией на отдельной форме PIT.

Потеря, не получение из почтового отделения — отсутствие, PIT-11 не освобождает налогоплательщика от уплаты налога. Если налогоплательщик не получил от своего работодателя (заказчика) PIT-11 до конца февраля, нужно как можно быстрее связаться с ним и попросить передать этот документ или его дубликат. Если документ так и не был получен, то можно использовать данные, содержащиеся в печатных материалах ZUS-RMUA http://www.zus.pl/files/rmua.pdf

В случае уплаты авансовых платежей налога на прибыль может оказаться, что налог, который указан в PIT, уже оплачен (и, следовательно, нет необходимости единовременно платить совокупный налог). Однако может возникнуть необходимость доплатить разницу, если авансовые платежи не покрыли общей суммы налога (эта обязанность возложена на налогоплательщика). Однако может случиться и так, что налоговый орган будет вынужден вернуть налогоплательщику переплату.

Лица, которые занимаются собственной предпринимательской деятельностью, должны сами платить налог в виде ежемесячных или ежеквартальных авансовых платежей (ежеквартально платят небольшие компании и лица, которые начинают предпринимательскую деятельность).

Налоги с юридических лиц

Естественный интерес вызывают налоги при ведении бизнеса в Польше, особенно если ведут его или владеют им иностранцы. Разница между резидентом и нерезидентом (не юридическим лицом) только в том, что нерезидент уплачивает налог на прибыль в Польше, полученный только из местных источников.

Основные налоги:

- Налог на прибыль. Общая ставка – 19%. База налогообложения стандартная: разница между выручкой и определёнными государством расходами.

- Налог на добавленную стоимость (VAT). Ставка этого налога: 0, 5, 8 и 23%. Социально значимые продукты и услуги не облагаются VAT. Это молочная продукция, почтовые, банковские, страховые, медицинские услуги. Это наука, культура, образование. И, конечно, экспорт. 8% заложено в лекарствах, перевозках пассажиров и услугах отельеров. 5% — в бакалее, готовой еде и некоторых других позициях.

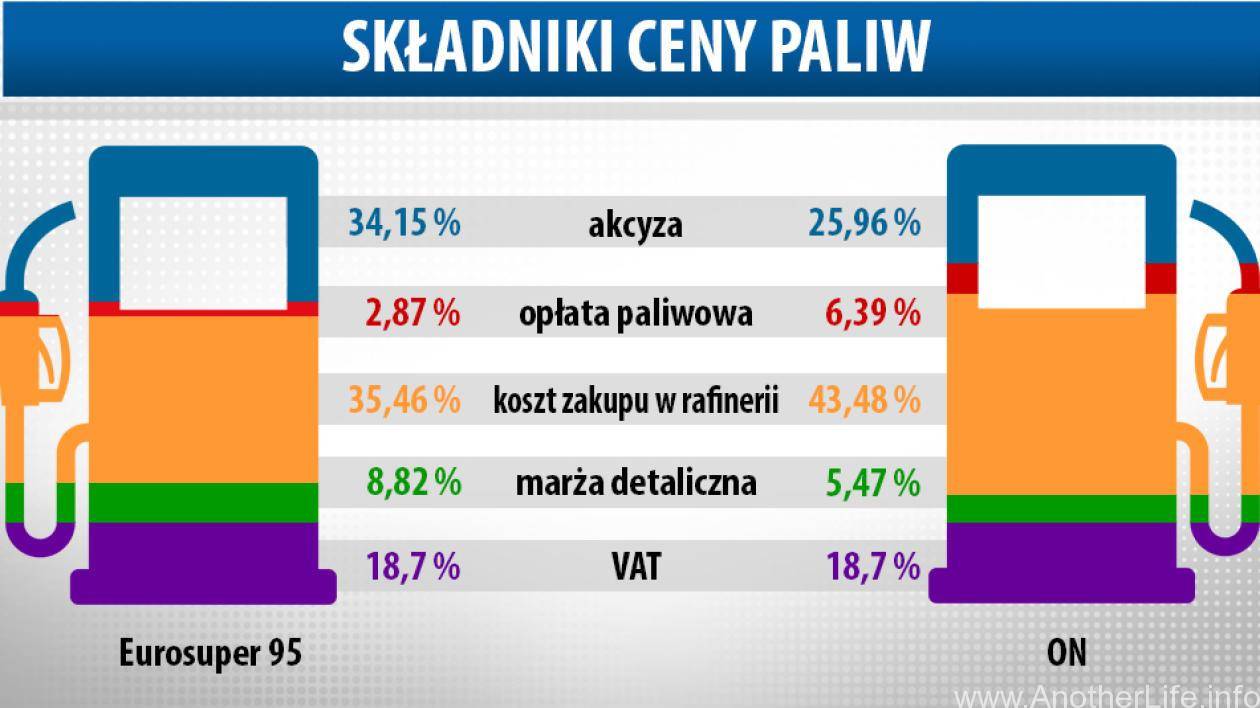

- Акцизный сбор. К подакцизным товарам отнесены нефтепродукты, электроэнергия, алкоголь, сигареты, автомобили с двигателями объёмом более 2 тыс. см3.

изображение с сайта POLBIZ

Юридические лица освобождены от уплаты налогов с доходов в сельскохозяйственной сфере, лесном хозяйстве (с исключениями в обеих отраслях). Плательщики налога с тоннажа – также в этой группе. О том, какие налоги в Польше работают на будущее, свидетельствует такой факт: Законодатель допускает вычет (до 50%) из налоговой базы предприятия расходов на приобретение передовых технологий. Предусмотрены вычеты части расходов на благотворительность.

Общество с ограниченной ответственностью (Spółka z o.o.) – наиболее привлекательная форма организации бизнеса. Оно может быть образовано нерезидентом – лично или по доверенности – при наличии загранпаспорта. Но если учредителем ООО единолично захочет стать юр.лицо с единственным владельцем, зарегистрировать такое предприятие не удастся.

Уставной капитал для открытия ООО всего 5 тыс. злотых (около 1100 евро), который необязательно вносить на счёт фирмы при регистрации: достаточно подписанной декларации. Наличие нескольких учредителей позволяет заметно уменьшить налоговую нагрузку. Гражданин Польши среди них не требуется и не даёт никаких преференций: налоги в Польше для иностранцев не отличаются особыми ставками.

ООО не может быть создано или требует лицензирования в следующих сферах:

- банковская система

- финансовые рынки,

- страхование,

- пенсионные фонды.

Кроме этого, некоторые виды деятельности требуют государственного разрешения, концессии или согласия. В отдельных случаях необходимо подтверждение квалификации. При регистрации обязателен один основной вид деятельности, сопутствующих – девять. После внесения в реестр (KRS) и получения налогового идентификационного номера можно приступать к работе.

Отчётность по налогам в Польше ежемесячная или квартальная, налоговый период – календарный год.

Возмещение НДС

В соответствии с законодательством возврат налогов в Польше предусмотрен только для физических лиц-путешественников, не имеющих постоянного места жительства в странах Евросоюза. Возврату подлежит НДС, включённый в стоимость товара. При покупке товаров следует уточнить, будет ли выдан документ на возврат налога. Такие места розничной торговли отмечены специальным знаком TAX FREE, в них обязаны быть «Правила возврата налога» на русском языке.

Как вернуть VAT на покупки в Европе, читайте здесь —

Право на возврат наступает при стоимости покупки более чем на 200 злотых (без НДС). Запакованный товар необходимо предъявить на таможне в трёхмесячный срок от даты покупки. На чеке, скреплённом с фактурой VAT, ставится штамп и подпись ответственного лица в пункте пересечения границы. Предварительное электронное уведомление таможенной службы значительно ускорит эту процедуру. С заверенным документом в течение 10 месяцев следует обратиться в магазин и там получить НДС. Можно это сделать и в своей стране.

Возврат налогов в Польше

В течение года резидент выплачивает сборы авансом, без учёта льгот. Льготная обложение в Польше возможно если:

- В семье есть дети, в том числе студенты до 26 лет.

- Супруга/супруг налогоплательщика не работает или облагается пошлиной по более низкой ставке.

- Есть намерение вернуть плату на интернет, расходы на лечение, строительство и прочее.

Для перерасчета начислений за предыдущий год, необходимо подать декларацию до 30 апреля текущего года в соответствующий орган страны. Это обязательно для всех лиц независимо от гражданства, которые находятся на территории Польши более 183 дней в году.

Процедура предоставления данного документа происходит по следующей схеме:

Работодатель присылает бланк PIT-11 на адрес проживания налогоплательщика. В нем указаны все отчисления за предыдущий год

Важно знать, что даже если сотрудник отработал у работодателя один день, предприятие обязано выслать ему форму PIT-11.

Претендент на льготу заполняет форму PIT-37, в которой подробно расписывает все свои расходы, данные ребенка и супруга. Супруги могут подать одну декларацию на двоих.

PIT-37 можно заполнить самостоятельно, а можно обратиться за помощью к бухгалтеру, который за небольшую плату (в районе 40 злотых) заполнит эту бумагу быстро и корректно.

Для подачи документа можно пойти лично в инспекцию по месту прописки или поручить подачу доверенному лицу, отправить заказным письмом или через специальные интернет-порталы.

Что ещё нужно знать о декларации:

- Для ее заполнения необходимо указать номер налогоплательщика PESEL для физлиц или NIP для, тех, кто ведет предпринимательскую деятельность. Без предоставления этих данных документ будет недействительным.

- Может так получиться, что авансом уплачена пошлина не в полном объеме. В этом случае необходимо доплатить недостающую сумму.

- Если не подать PIT-37, то можно получить штраф. Кроме того, после 5-летнего постоянного проживания на территории Польши, иностранцы обязаны предоставить справку налогового резидента. Если согласно этой бумаге у налогоплательщика имеются долги, необходимо будет погасить их и написать объяснительную с причинами неуплаты.

- Возврат средств происходит в течение 3 месяцев с момента подачи декларации. Получить деньги можно либо банковским переводом, либо в конверте специальным письмом.

- Для получения банковского перевода, к PIT-37 необходимо приложить соответствующую заявку.

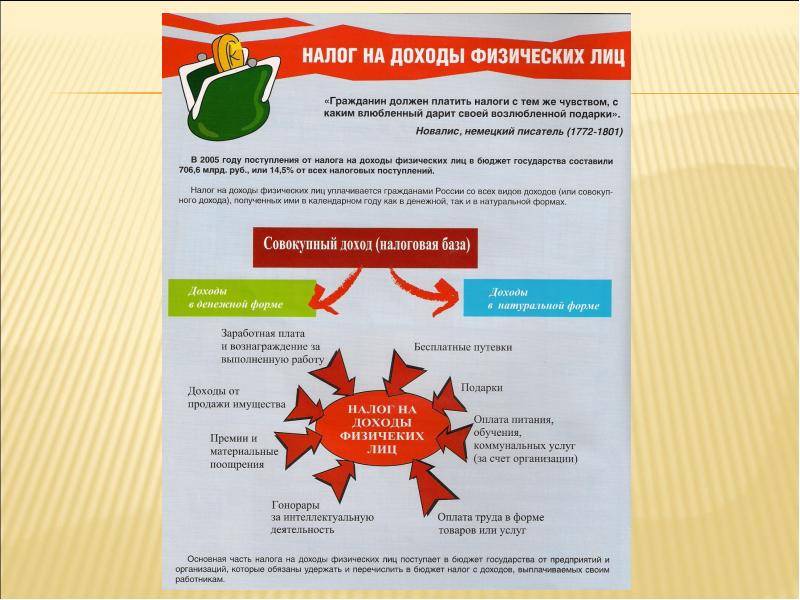

Налог PIT

Налог PIT является традиционным налогом «на доходы физических лиц» (НДФЛ). В Польше используется его английское сокращение — PIT.

Внимание: если живете в Польше больше полугодия и трудоустроены в польской фирме — вы обязаны заплатить налоги в польскую казну. Не стоит путать понятие «налогового резидента» с резидентом ЕС

Статус резидента ЕС часто называют ПМЖ. Это — разные вещи

Не стоит путать понятие «налогового резидента» с резидентом ЕС. Статус резидента ЕС часто называют ПМЖ. Это — разные вещи.

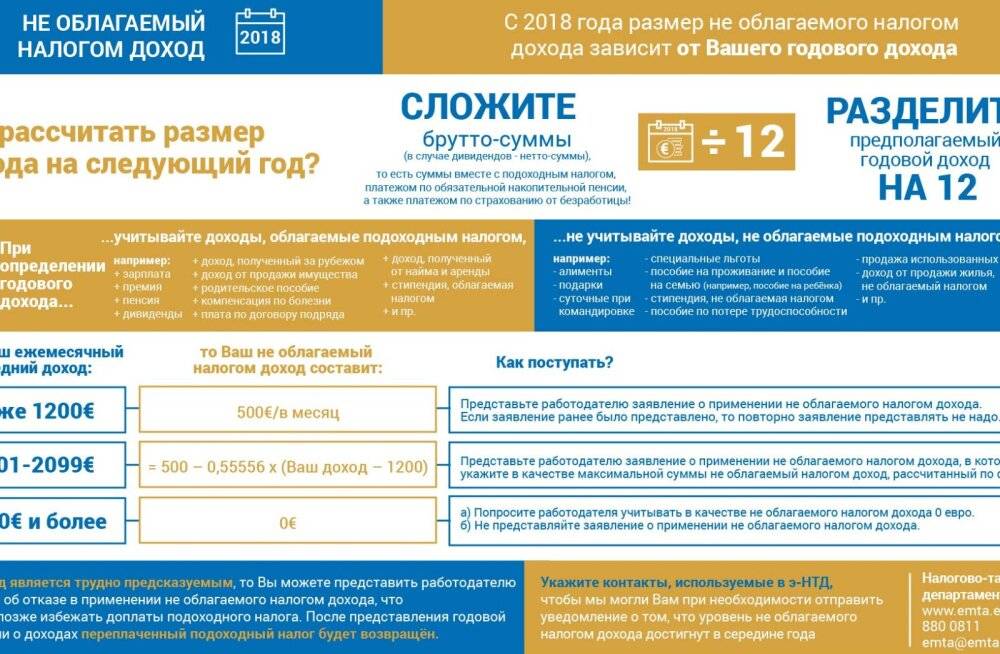

Необлагаемый налогом годовой доход физического лица на данный момент (январь 2019) составляет 3 091 PLN для тех, кто получает доход между 13.000 PLN и 85 528 PLN.

По ставке 18% облагается доход размером до 85 528 PLN (с вычетом т.н. годовой суммы, уменьшающей налог – 556,02 PLN).

По ставке 32% облагается доход свыше 85 528 PLN. Если получили доход свыше этой суммы, то заплатите 14 839 PLN (18% от 85 528 PLN – 556,02 PLN) плюс 32% с базы, превышающей 85 528 PLN.

Обратите внимание, что, в соотвествии с польским законодательством, вы как физическое лицо обязаны отчитаться перед государственной казной за полученные доходы. Для этого нужно подать до 30 апреля (кроме случаев, когда распоряжением Совета Министров этот срок переносится на несколько дней, к примеру, из-за праздников) информацию о полученном доходе или понесенной потере.

Для этого нужно подать до 30 апреля (кроме случаев, когда распоряжением Совета Министров этот срок переносится на несколько дней, к примеру, из-за праздников) информацию о полученном доходе или понесенной потере.

Вы можете это сделать самостоятельно, используя такие программы, как ePity, которые традиционно обновляются раз в год, или же воспользовавшись услугами людей, которые лучше ориентируются в заполнении документов.

Рекомендуем воспользоваться услугами профессионального бухгалтера, если доходы связаны со сложными подсчетами: разные источники дохода, планируете воспользоваться льготами на оплату интернет-услуг, льготами на детей, или хотели бы, чтобы государство вернуло вам часть потраченных денег.

Если работаете в польской фирме, то, по стандартной процедуре, вы получите от финансового отдела форму PIT-11, а сами обязуетесь выслать заполненную форму PIT-37.

Сделать это можно как через почтовое отделение вручную, так и в режиме онлайн, например, при помощи вышеупомянутой программы ePity.

Отправляя декларацию в последние дни отчетного периода из почтового отделения, будет важен штамп почты, а если отправите ее по электронной почте, то получите электронное подтверждение получения отчета гос. органами.

Обратите внимание, что вне зависимости от того, какой у вас уровень знаний при заполнении деклараций, вы обязаны отчитаться перед государством за полученный доход. Размер денежного взыскания за такое нарушение определяется инспектором, исходя из того, насколько серьезны были утаенные вами данные о доходе, и может составлять от 175-3500 PLN даже до 16.799.040 PLN.

Размер денежного взыскания за такое нарушение определяется инспектором, исходя из того, насколько серьезны были утаенные вами данные о доходе, и может составлять от 175-3500 PLN даже до 16.799.040 PLN.

В некоторых гминах и повятах подтверждение уплаты налогов по месту проживания связано с предоставлением некоторого рода льгот, по усмотрению местных органов самоуправления.

К примеру, в Варшаве, подтвердив уплату налога в столичную казну, можно рассчитывать на скидку для пополнения карты на пользование общественным транспортом.

Способы возврата налога

Возврат налога на банковский счет

Для того, чтобы деньги пришли прямо на банковский счет, нужно заполнить форму ZAP-3, распечатать ее и подать в налоговую вместе с PIT-37. Можно также отправить ее в свою налоговую по почте.

Воспользоваться этой формой могут физлица, которые не являются частными предпринимателями.

Получение возврата налога на почте

Почтальон принесет их вам домой. За эту услугу вам придется заплатить 1% от суммы + 5,20 злотых (почтовые оплаты). Будьте готовы показать документ (карту побыту, или права).

Получение денег в налоговой

Если вы хотите получить деньги прямо в налоговой — сообщите об этом инспектору в момент подачи декларации.

Сотрудники налоговой вышлют вам письмо с назначенной датой возврата налога. Не забудьте взять с собой документы.

Выплата возврата PIT в Украине

Нет реальных примеров отправки возврата PIT в Украину. Теоретически, это возможно, используя форму ZAP-3, в которой есть поля для банковских реквизитов. И, судя по этим реквизитам, деньги можно отправить в любую страну.

По всей вероятности, это возможно, если счет в Украине будет в польских злотых.

Если получить деньги в Польше нет никакой возможности, попробуйте заполнить декларацию онлайн, также заполнить и распечатать форму ZAP-3, и отправить эту форму по почте.

Изменения в налогах в Польше 2019/2020

Отмена подоходного налога для молодежи до 26 лет и снижение ставки на 1% для всех.

Молодежь до 26 лет в Польше с 1 августа 2019 года будет освобождена от упла…

Прочие налоги в Польше

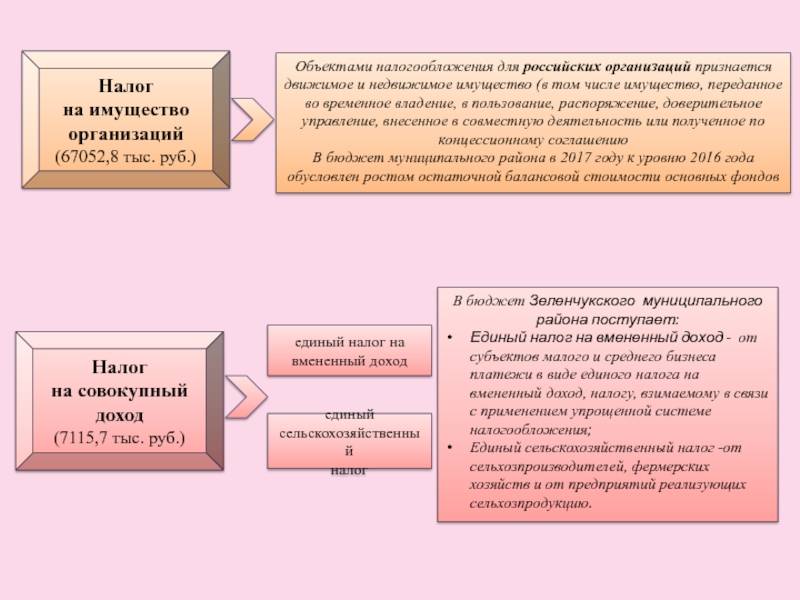

Налог от наследства и дарения – Налог от наследства и дарения касается приобретения прав собственности и других имущественных прав, реализованных на территории Польши, полученных в результате наследования, обязательной доли в наследстве, дарственной, поручения дарителя. Сумма налога зависит от степени семейных связей и стоимости приобретаемых ценностей.

Налог от гражданско-правовых действий – налог от экономической деятельности, такой как – продажи или изменения имущественных прав, касающихся недвижимости.

Сельскохозяйственный налог – Налогом облагаются участки земли, которые классифицируются как сельскохозяйственные угодья, а также сельскохозяйственные угодья с лесом и кустарником, за исключением участков предназначенных для осуществления иной чем сельское хозяйство деятельности. Размер налога зависит от качества земли. Налог платится в четырех частях: до 15 марта, 15 мая, 15 сентября и 15 ноября каждого налогового года.

Лесной налог – Налогом облагаются земельные участки, которые классифицируются как лесные угодья за исключением участков, предназначенных для осуществления иной чем лесное хозяйство деятельности. Налог платится в четырех частях: до 15 марта, 15 мая, 15 сентября и 15 ноября каждого налогового года (физическими лицами). Юридические лица и организационные единицы платят налог ежемесячно – до 15 числа каждого месяца.

Налог на недвижимость – налог на земельные участки, здания или их части, постройки или их части связанные с осуществлением предпринимательской деятельности. Размер налога определяют гмины. Ставки оцениваются за 1 квадратный метр и не могут превышать ставок, объявленных Министром финансов на данный год. Физические лица платят налог в 4 частях: до 15 марта, до 15 мая, до 15 сентября, до 15 ноября каждого года.

Налог на транспортные средства – Налог на транспортные средства касается владельцев: грузовиков с допустимой полной массой более 3,5 тонн, седельных и балластных тягачей, полуприцепов и прицепов, автобусов. Налог платится в двух частях: до 15 февраля и 15 сентября каждого года.

Тоннажный налог – Касается доходов, полученных судоходными предпринимателями, которые эксплуатируют морские торговые судна в международном судоходстве по перевозке грузов, пассажиров и морской спасательной службе.

Акцизный налог – Акцизный налог является косвенным налогом. Налог включен в цену товара/услуги, и следовательно платится в момент покупки определенных товаров. В Польше акцизом охвачены: энергетические изделия, электроэнергия, алкоголь и алкогольные напитки, табачные изделия, автомобили

Налог на игры – Налогом облагаются субъекты, осуществляющие предпринимательскую деятельность в области азартных игр и взаимных пари. Ставки налога зависят от типа игры. Налог платится ежемесячно. Выигрыши, которые получает физическое лицо, подлежат подоходному налогу от физических лиц (PIT)

Изменения в налогах в Польше 2019/2020

Отмена подоходного налога для молодежи до 26 лет и снижение ставки на 1% для всех.

Молодежь до 26 лет в Польше с 1 августа 2019 года будет освобождена от упла…

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ (НДС) В ПОЛЬШЕ

Налог на добавленную стоимость это налог, который мы платим покупая разные вещи, нп. продукты питания, одежду, косметику, а также за услуги нп. парикмахера, юриста, врача. Этот налог, как правило, включен в цену товара или услуги. Идет речь о цене брутто.

Если цена в нетто — это означает, что надо добавить налог. Тем не менее в магазинах и предприятиях бытового обслуживания цены уже содержат налог.

В Польше существуют разные ставки налога НДС: 23%, 8%, 5%, 0%. Эта ставка зависит от рода товара и услуг. Больше информации можно найти на веб-сайте Mинистерства финансов (www.mf.gov.pl) или на тематических веб-сайтах нп. http://www.podatki.biz/ , www.vat.pl

Иностранец, который осуществляет собственную предпринимательскую деятельность, выполняя разного рода услуги, должен будет заплатить налог НДС в налоговую инспекцию, который он добавлял своим клиентам. Налог НДС платится в Налоговой инспекции по месту осуществления деятельности. Для этого, следует заполнить формуляр VAT-7 при месячном или VAT-7 K при квартальной расчёте. Заполненные формуляры следует предоставить в Налоговую инспекцию по месту осуществления деятельности.

АКЦИЗНЫЙ НАЛОГ В ПОЛЬШЕ

Акцизный налог является косвенным налогом. Налог включен в цену товара/услуги, и, следовательно, платится в момент покупки определенных товаров. В Польше акцизом охвачены:

• энергетические изделия,

• электроэнергия,

• алкоголь и алкогольные напитки,

• табачные изделия,

• автомобили.

Расчет налога в Польше совместно с женой/мужем

В Польше существует возможность производить расчет налога совместно с одним из супругов. Совместный расчет налога выгоден в тех ситуациях, когда супруги находятся в разных налоговых категориях (то есть между супругами большая разница в заработной плате). Например, когда суммарный доход мужа в год составляет более 85 528 злотых, а жены – меньше. Удобно делать совместный расчет и тогда, когда один из супругов не получает в Польше никаких доходов или имеет доходы ниже, чем установленная облагаемая налогом сумма (менее 8 000 злотых в год).

Важно! Если вы хотите проводить совместный расчет с одним из супругов, следует помнить, что в таком случае ни один из супругов не может вести хозяйственной и предпринимательской деятельности. Супруги, которые ведут совместный расчет, платят фиксированный налог в размере 19%

Супруги, которые ведут совместный расчет, платят фиксированный налог в размере 19%.

Обратите внимание! Для того чтобы иметь возможность вести совместный расчет налога вместе с женой/мужем, необходимо, чтобы:

- оба (и муж, и жена) проживали в Польше не менее 183 дней в году;

- супруги имели общее имущество;

- супруги были супругами на протяжении всего года, за который составляется PIT.

Для того, чтобы провести совместный расчет с одним из супругов, необходимо указать об этом, заполняя декларацию PIT-37 (пункт 2 или 3). В этой же декларации заполняются все данные о доходах своих и мужа/жены (małżonka) в отведенных для этого полях.

Как произвести расчет налога в Польше совместно с одним из супругов?

Для того, чтобы провести совместный расчет налога совместно с одним из супругов, необходимо, заполняя налоговую декларацию PIT-37, придерживаться следующих правил:

- Посчитать отдельно для жены и мужа свои доходы и отдельно отнять от них льготы от дохода, если таковые имеются

- Добавить вместе начисленные доходы и разделить совокупный доход на два

- Теперь от каждой половины совокупного дохода посчитать налог (он будет одинаковым для обоих супругов)

- Добавить суммы налогов супругов

- От общей суммы налога отнять льготы от налога, если таковые имеются (например, льготы на детей)

Если общая сумма налога, с учетом всех льгот (при их наличии), будет ниже, чем сумма уже выплаченных супругами в течение года авансовых платежей, то супруги получат возмещение от налоговой инспекции.

Двойное налогообложение в Польше

В целях оптимизации уплаты налогов 92 страны подписали соглашение об избежании двойного налогообложения с Польшей, пресечения уклонения от налогов.

Например, Конвенция между Правительствами Украины и Республики Польша от 12.01.93 состоит из 30 статей, в которых подробно описаны методы (распределительный, налоговый кредит и т. д.) обложения доходов всех категорий особ и капитала, порядок обмена информацией.

Ответственность налогоплательщика или что происходит в случае уклонения?

Предприниматель должен чётко представлять, что будет в случае неуплаты налога в Польше, сокрытии источников дохода, занижения его объёма. Административное и уголовное наказание предусмотрено, однако не является самоцелью. Упор делается на погашение задолженности по налогам.

Широко используются налоговые санкции, такие как проценты за просрочку, лишение льгот, пересмотр налоговой базы, дополнительные налоговые обязательства. Они могут быть применены параллельно с наказанием, предусмотренным Уголовно-финансовым кодексом.

Заключение

В целом налоговая система Польши благоприятствует бизнесу, в том числе и мелкому. Привлекательна страна и для иностранцев. Вместе с тем поиск свободной ниши для бизнес-проекта требует тщательного анализа экономической ситуации.

Индекс Джини в Польше – самый высокий в ЕС. Он свидетельствует, что разница в заработных платах по регионам довольно большая. Это позволяет маневрировать производственными мощностями, оптимизируя тем самым налоговую нагрузку на предприятие. Результат — увеличение прибыли.

Льготы в налогообложении в Польше

В Польше существует ряд льгот в налогообложении. Условно их можно разделить на две категории:

- льготы, которые увеличивают сумму возврата налога

- льготы, которые уменьшают налогооблагаемую базу

Льготы на ребенка в Польше

Одним из самых популярных видов льгот в налогообложении в Польше льготы на детей. Эта категория относится к льготам, которые уменьшают сумму налога – в зависимости от количества детей и суммы уплаченных налогов.

Кто может воспользоваться льготой на детей в Польше?

Право воспользоваться льготой на детей при налогообложении в Польше имеют налогоплательщики, которые являются:

- родителями, опекунами или приемной семьей несовершеннолетних детей (до 18 лет)

- родителями, опекунами или приемной семьей детей в возрасте до 25 лет, которые учатся и не получают собственного дохода

- родителями, опекунами или приемной семьей совершеннолетних детей, на которые назначены алименты

Важно! Льготы на детей являются действительными независимо от того, где проживает ребенок – на территории Польши или за ее пределами и какое гражданство имеет он и его родители. То есть, если украинец работает в Польше, и в Украине у него есть несовершеннолетний ребенок – он имеет право на льготы на детей

Расчет льготы на детей ведется ежемесячно. Если в течение года у вас родился ребенок, то расчет льгот на нее будет начинаться от месяца его рождения.

Какова сумма льготы на детей в Польше?

Льгота на детей в Польше имеет четко очерченный лимит:

- На первого и второго ребенка она составляет 92,67 злотых в месяц (1 112,04 злотых в год)

- На третьего – 166,67 злотых в месяц (2 000,04 злотых в год)

- На четвертого и каждого последующего ребенка – 225 злотых в месяц (4224,12 злотых в год)

Обратите внимание! На льготу на детей могут претендовать только супруги (пара опекунов), чей совокупный годовой доход не превышает 112 000 злотых в год. Если о ребенке заботится только один из родителей, то для получения льгот, его годовой доход не должен превышать 56 000 злотых в год

Заявить о желании получить льготу на ребенка следует в налоговой декларации PIT-37, где в отведенных для этого полях указывается количество детей и их номера PESEL. Если у детей нет номера PESEL, или если они вообще не проживают на территории Польши, тогда следует просто вписать их имена и фамилии и даты рождения.

Другие льготы

К другим распространенным льготам относятся также:

- льготы из-за расходов на использование сети Интернет

- льготы, связанные с уплатой благотворительных взносов на костел и/или на благотворительные организации

- льготы по состоянию здоровья или с реабилитационной целью

Важно! Все льготы, на которые вы претендуете, необходимо указать в налоговой декларации

Подоходный налог для физических лиц в Польше

Как и в большинстве стран Европы он зависит от суммы выручки. Платят пошлину как лица получающие заработную плату, так и бизнесмены.

Интересный факт

Супруги в Польше могут более низкие налоги. Для этого им следует заявить домохозяйство. Возможно это станет только в случае, если разница между их суммой выручки высока или один из супругов не работает.

Для дифференциации пошлин по доходам в европейском государстве существует два типа:

Если годовая выручка не превышает 85 528 польских злотых – пошлина составит всего 18%.

Если годовая выручка превышает порог – выплата составит те же 18% на пороговую сумму и 32% на сумму, пересекающую черту.

Подоходный налог физлиц в Польше – PIT

PIT оплачивает каждый, кто получает доход в результате трудовых, гражданско-правовых и проч. договоров и доход отпредпринимательской деятельности.

Лица, которые проживают на территории Польши и получающие доход в Польше имеют налоговые обязательства, а это значит, что они должны в обязательном порядке оплатить в Польше налог от суммы всех полученных доходов независимо от места их получения. А точнее они являются, налоговыми резидентами Польши:

Налоговым резидентом Польши является гражданин Польши или другой страны, который проживает на территории Польши 183 или больше дня в данном году, либо гражданин, чьи экономические/семейные жизненные интересы находятся в Польше. Учет для налоговых резидентов Польши производится в Государственной налоговой службе.

Налоговый не резидент – человек, которые не соответствует условия налогового резидента, установленным законодательством Польши. Расчет такого человека будет производится по условиям 2-сторонних договоров, соглашений по уходу от двойного налогообложения, по согласованию условий налогообложения для граждан данных партнерских стран.

Подробнее о подоходном налоге в Польше – Подоходный налог в Польше PIT, как подать налоговую декларацию PIT 37 самостоятельно

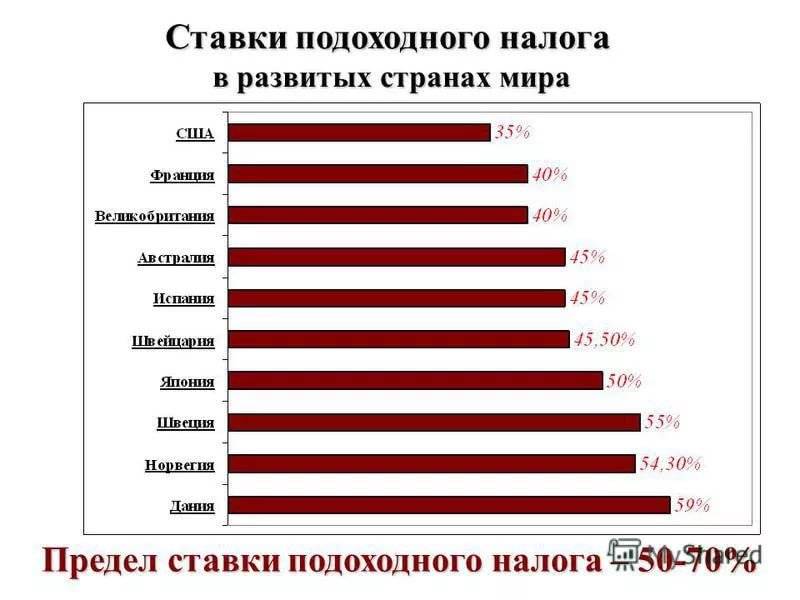

Общаяя ставка подоходного налога

Существует две основных налоговых шкалы. Шкала налогообложения зависит от вашего годового дохода. Если вы получаете менее 85 528 PLN вам придется заплатить 18% налога, а при превышении этой суммы вам придется заплатить 32%. В случае, если вы заработали не более 3091 злотых вы не должны платить налог, но вы все равно должны заполнить и сдать налоговую декларацию в налоговую инспекцию. Большим преимуществом общего налога является то, что вы можете использовать налоговые льготы и платить меньше.

Линейный налог

Этот тип налога означает, что вы всегда платите 19% независимо от того, каков уровень вашего годового дохода. Другими словами, независимо от того, сколько вы получаете налог остается неизменным. Но в этом случае вам не разрешается использовать налоговые льготы. В основном такая ставка налогообложения используется для лиц ведущих предпринимательскую деятельность на территории Польши.

Фиксированная ставка

Фиксированная ставка означает, что вы платите налог на доход по фиксированной ставке независимо от того, насколько высоким он был. Но такой вид налогообложения доступен только для определенного набора профессий.

Преимущества такого вида налогов заключается в том, что вам не нужно производить любые расчеты или нанимать бухгалтера. Но в тоже время вам нужно будет платить эту фиксированную ставку даже если вы не получили никакого дохода.

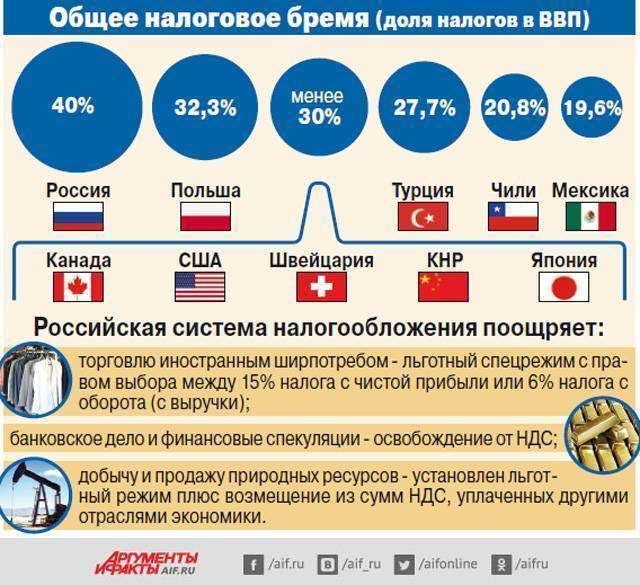

Налог на доходы в Польше

Налоги в Польше устанавливаются как обще государственными так и региональными органами власти. Налоговые поступления в Польше составляет 31,7% от страны ВВП в 2009 году. Наиболее важные источники доходов включают в себя налог на прибыль , налоги на социальное обеспечение , налог на прибыль и налог на добавленную стоимость, которые все применяются на национальном уровне.

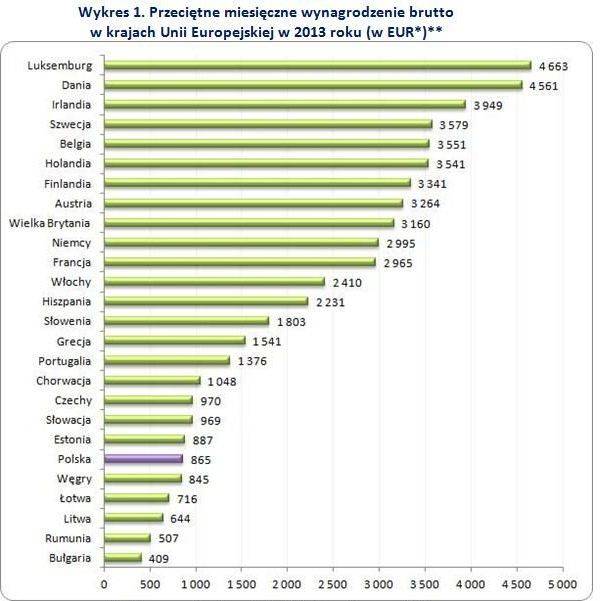

Налог на доходы ( подоходный налог), как правило , подлежит обложению по прогрессивной шкале, он применяется ко всем кто имеет доходы в Польше. С 2014 года применяются две различных налоговых ставки:

| Годовой доход | Ставка налога |

|---|---|

| 3091-85,528 PLN | 18% |

| свыше 85,528 PLN | 32% |

Подоходный налог в Польше PIT, как подать налоговую декларацию PIT 37 самостоятельно

Налог на доходы физических лиц – это налог, который платит каждый человек, получающий доходы. В Польше этот налог называется PIT и оплачивается всеми работающими людьм…

Социальные отчисления

Кроме того, целый ряд социальных отчислений применяются ко всем работникам, и оплачиваются совместно работником и работодателем. Это страховые взносы платят как частные компании, так и государственных служащие до определенного потолка. С 2014 год в Польше применяются налоги приведенные в таблице:

| вид налога | Всего, налог | Работник % | Работодатель% |

|---|---|---|---|

| Пенсионный фонд | 19,52% | 9,76% | 9,76% |

| Фонд по инвалидности | 8,00% | 1,5% | 6,5% |

| Пенсионный фонд | – | – | 0-1,5% |

| Фонд медицинского страхования | 2,45% | 2,45% | – |

| Фонд от несчастных случаев | 0,67% -3,86% | – | 0,67% -3,86% |

| Фонд труда | 2,45% | – | 2,45% |

| Итого (до предела) | 19,48% -24,17% | 13,71% | 19,48% -24,17% |

| Итого (в превышении) | 5,67% -8,86% | 2,45% | 3,22% -6,41% |

Также существует налог на добавленную стоимость который учитывается при продаже товаров в Польше. Размер налога НДС – 23%. Некоторые группы товаров могут облагаться по более низким ставка – 5% – 10% или вообще могут быть освобождены от уплаты НДС.