Подоходный налог в Канаде

Даже если ваша цель зарегистрировать фирму, которая будет выполнять роль офшорной, а самому жить где-то вдали от этого оазиса благосостояния, вопрос об уплате государственных взносов с полученных средств все равно должен быть одним из первоочередных.

Да, ставка в 20-30% выглядит достаточно высокой. Но кленовый лист на белом фоне не вызывал бы столь яркие эмоции при исполнении «O Canada», если бы платежи в казну считались грабительскими. Рассмотрим как формируется налогооблагаемая база.

Государственные и провинциальные отчисления производятся ежегодно в виде единовременного взноса. Они уплачиваются в частном порядке или индивидуальными предпринимателями. В качестве базы для сбора выступает общая сумма доходов, полученных за отчетный период. Источники могут быть любыми – абсолютно все поступления рассматриваются как облагаемые.

Как рассчитывается сумма? Сначала из общего дохода вычитаются издержки, которые возникли в результате его получения. Оставшееся – это та часть материальных ценностей, с которой будет взиматься сбор.

Получения классифицируются следующим образом:

- зарплата;

- поступления от бизнеса

- доход, связанные с распоряжением собственностью (арендой);

- прибыль от инвестирования;

- прочие приобретения материальных ценностей (в том числе, социальные выплаты по типу пенсий, дотаций и других).

Из обретенной денежной суммы вычитаются некоторые взносы:

- членские в ассоциации и общественные объединения;

- траты на содержание несовершеннолетних иждивенцев;

- процентные выплаты по кредитами, а также некоторые другие.

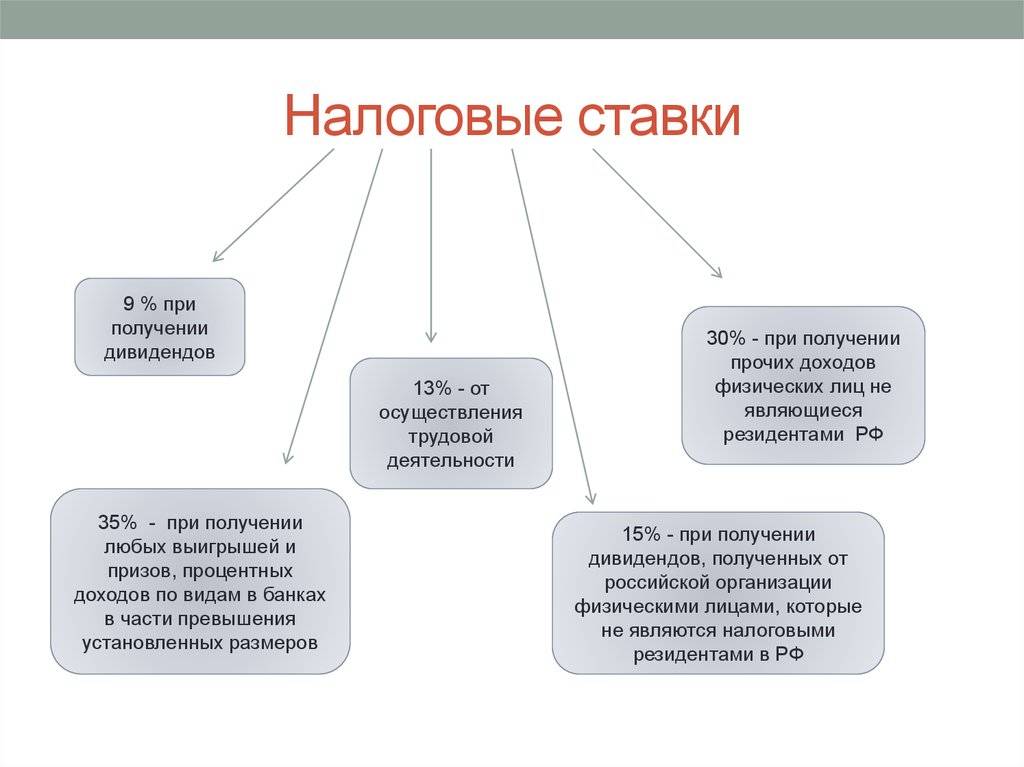

До 1987 года на государственном уровне здесь действовали 10 ставок налога. Сейчас их намного меньше. Всего три. В каждом регионе их размеры разные (от 17 до 29%).

Региональные сборы исчисляются как процент от государственного. Величина зависит от территории и колеблется в пределах от 38% до 43. Поэтому фактическое двухуровневое обложение зафиксировано в пределах от 26 до 45%.

Получается, что налогообложение одинаково. Оно не зависит от величины и формы капитала. Обложению подлежат только реальные величины.

Статья доходов по соцзащите формируется из отчислений с заработной платы субъектов. Чтобы понять сколько приходится отдавать, просто представим, что с каждых 100 долларов, заработанных рабочим, почти три он уплачивает в фонд. При этом нельзя игнорировать, что подобные отчисления обязательны не для всех. Есть пороговый минимум, за пределами которого платить этот вид взносов не нужно. Он составляет 3500 долларов за год. Кстати, если доход превышает 39 000 в год, платить тоже не нужно. Это предельный максимум.

Онтарио – доход свыше 220 000 долларов облагается 13,16%, а в Квебеке – 25,75%. Чем больше получаешь, тем больше платишь.

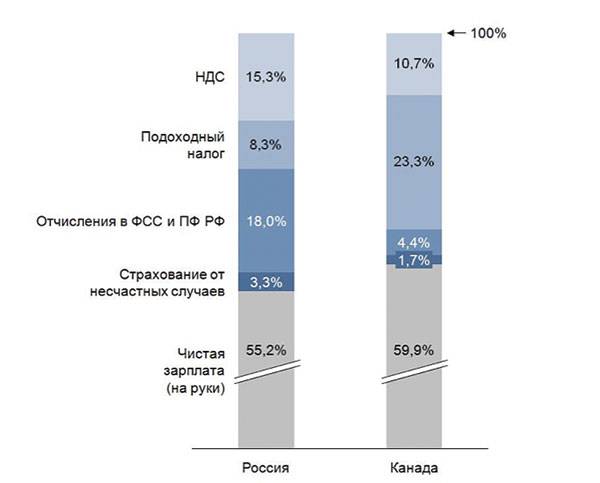

Сравнение систем уплаты налогов в Канаде и России

Российская Федерация постепенно внедряет в жизнь принцип сплошного декларирования доходов, который уже давно действует в США и Канаде. Целью такой программы является не сбор штрафов за ошибки и неподачи, а уточнение обязательств и возврат по налоговым льготам и вычетам.

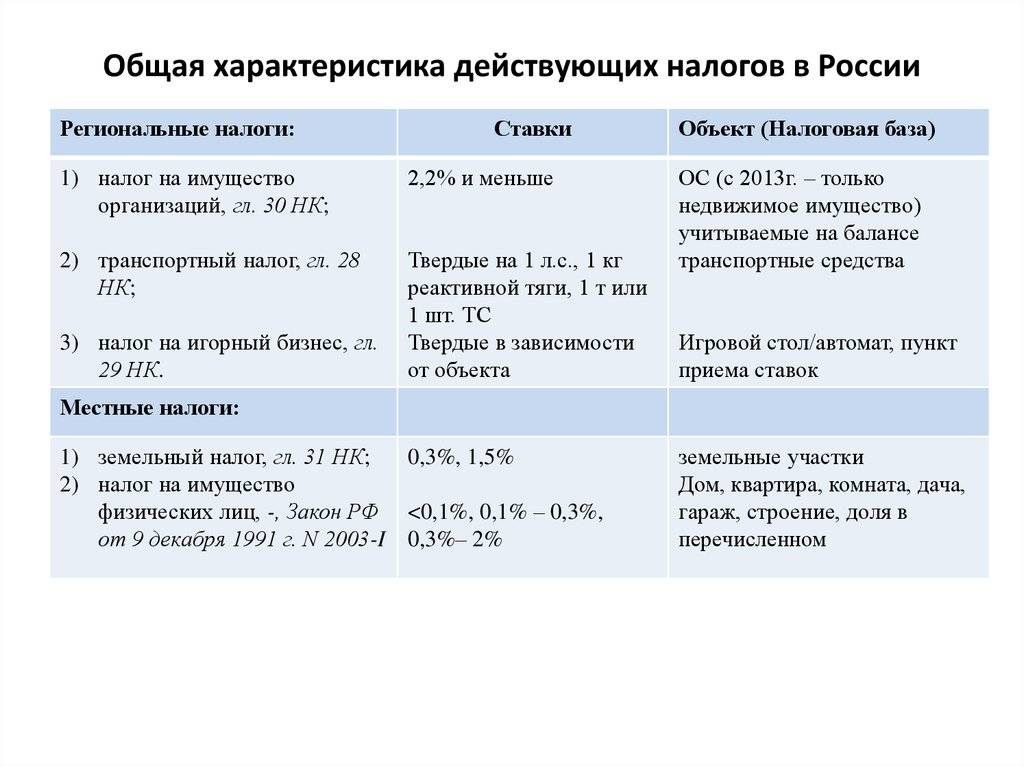

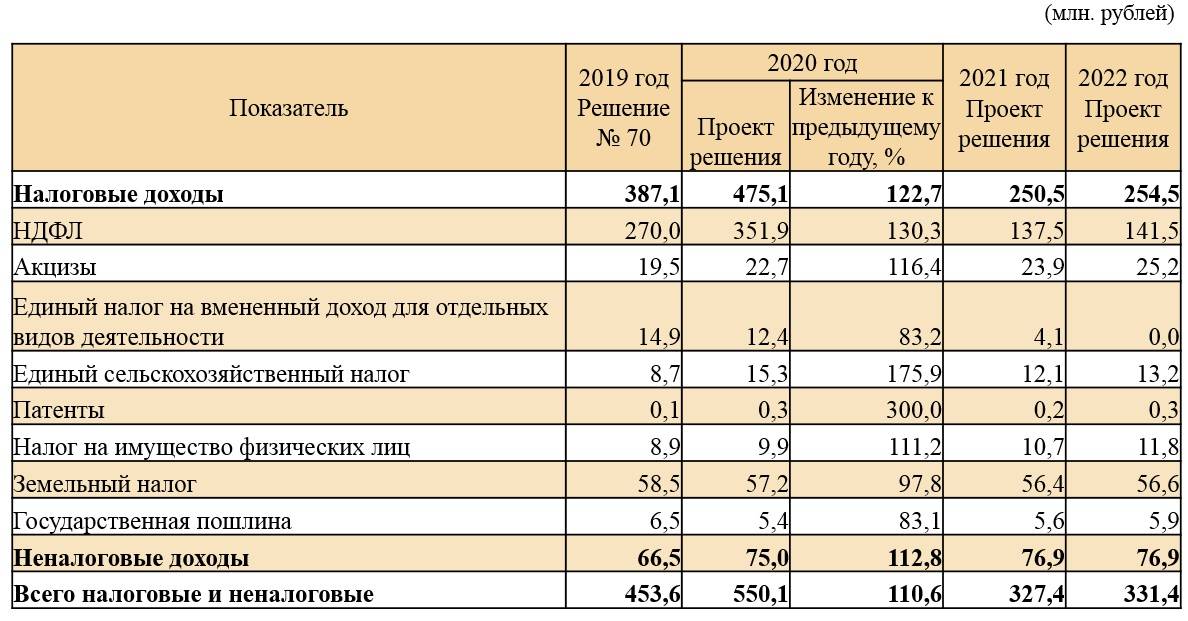

В остальном, если проводить сравнение систем налогообложения России и Канады, можно заметить, что в РФ сбор и администрирование обязательств также происходит на федеральном и региональном уровнях. Однако нет дублирующих друг друга видов, например, налог на прибыль является исключительно федеральным сбором, а сбор за транспорт – региональным.

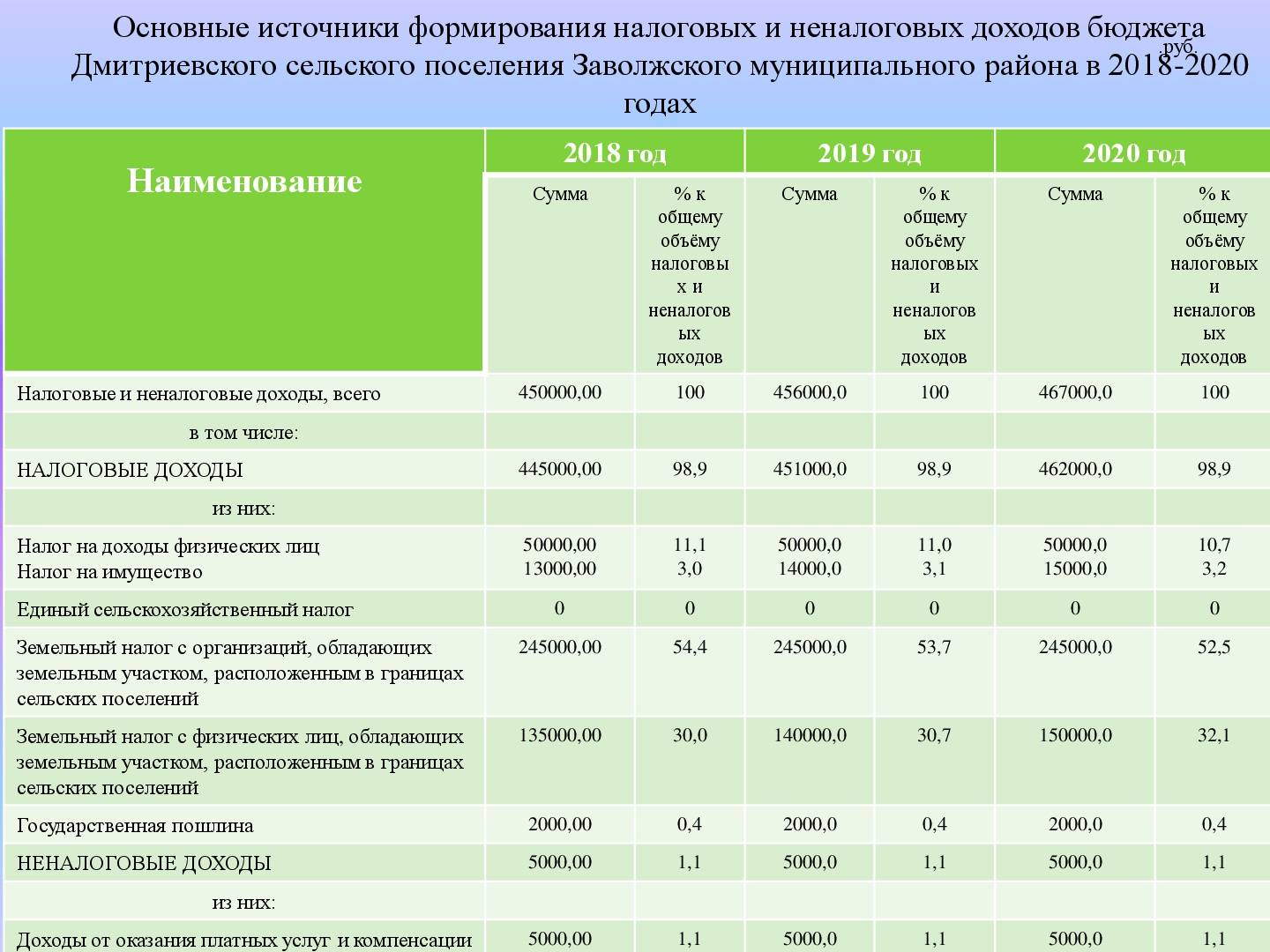

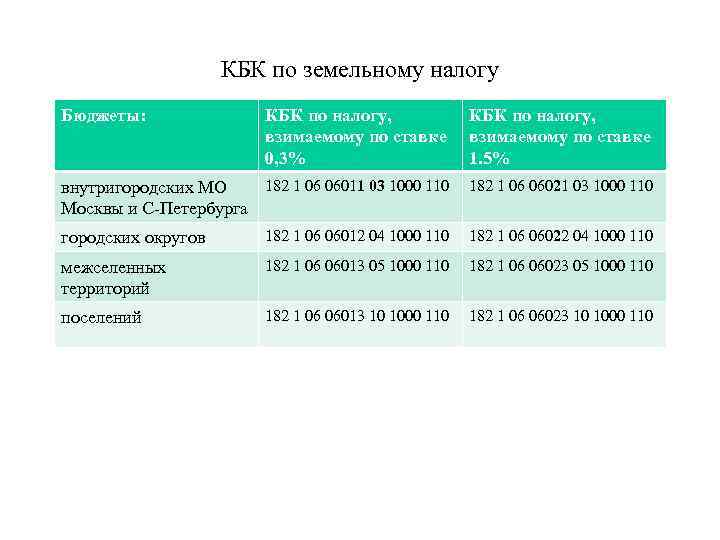

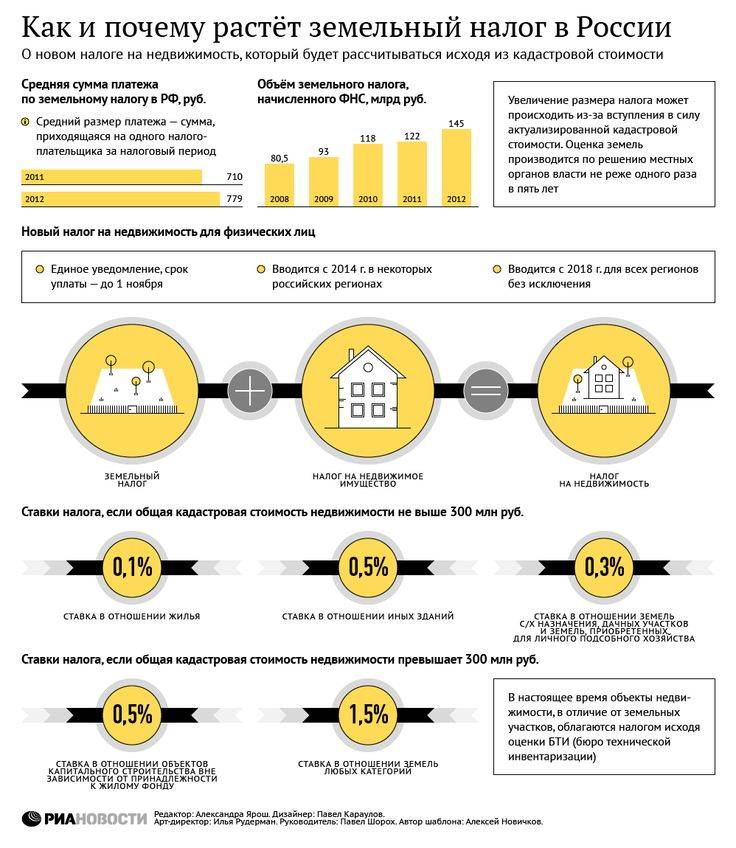

Для местных платежей в России принято устанавливать обязательные для всей страны предельные значения: например, земельный налог ни в одном населенном пункте не может быть выше 1,5 % от стоимости участка.

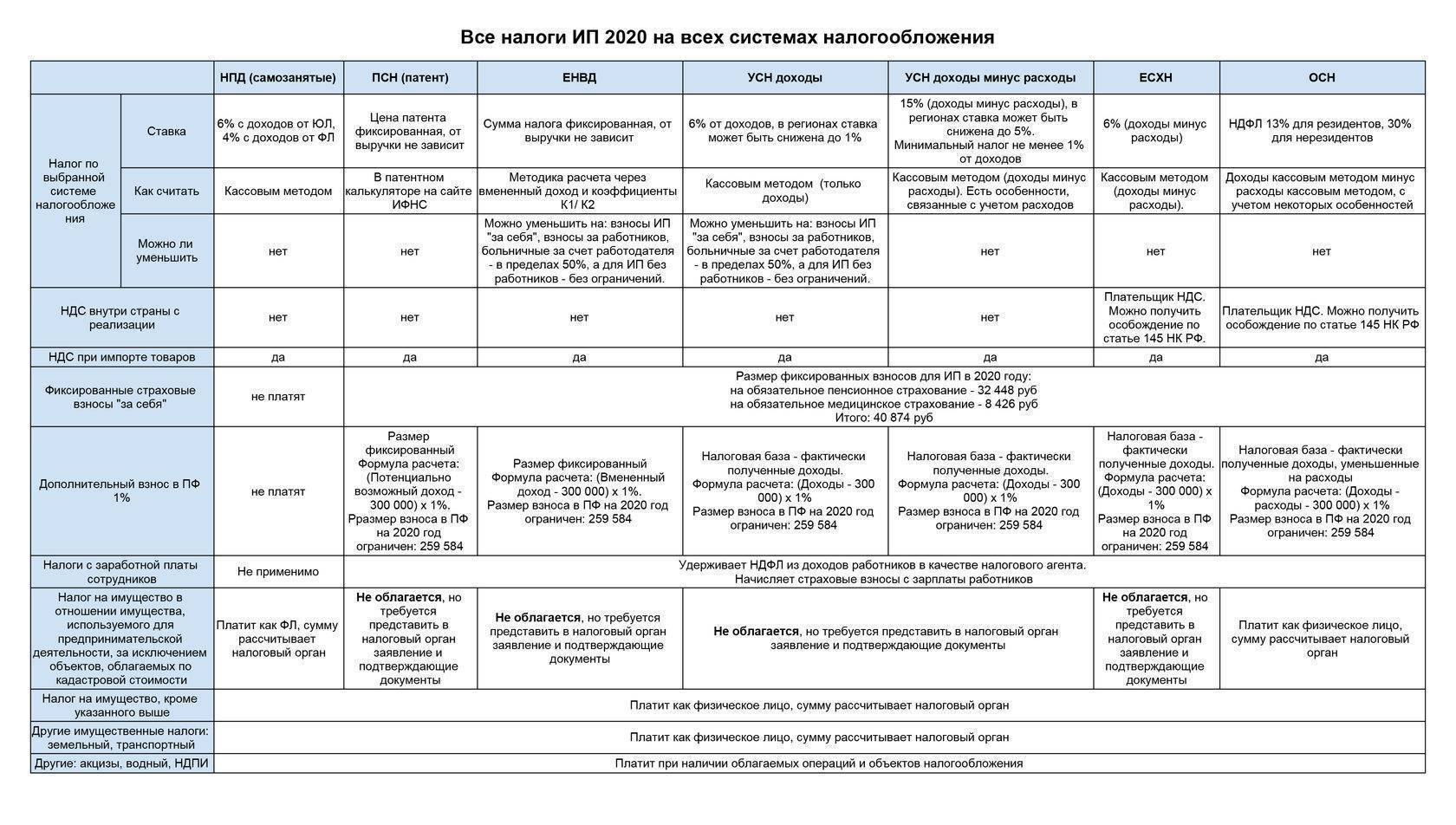

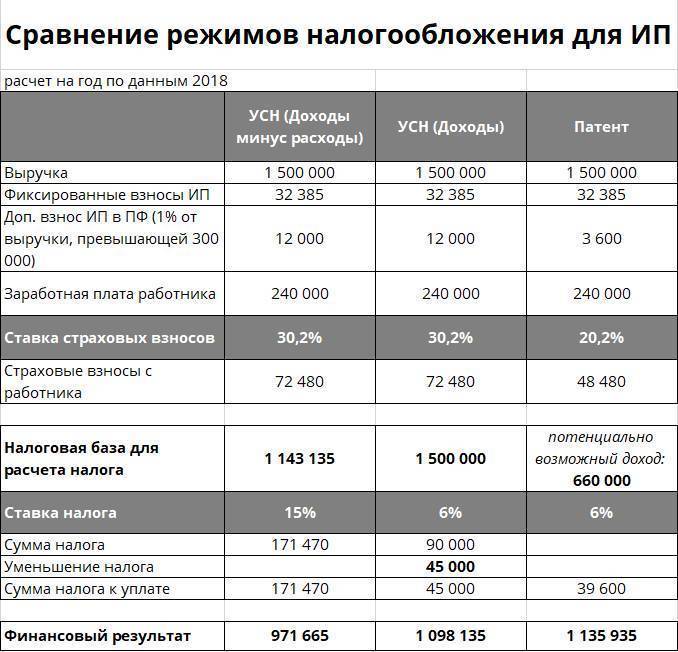

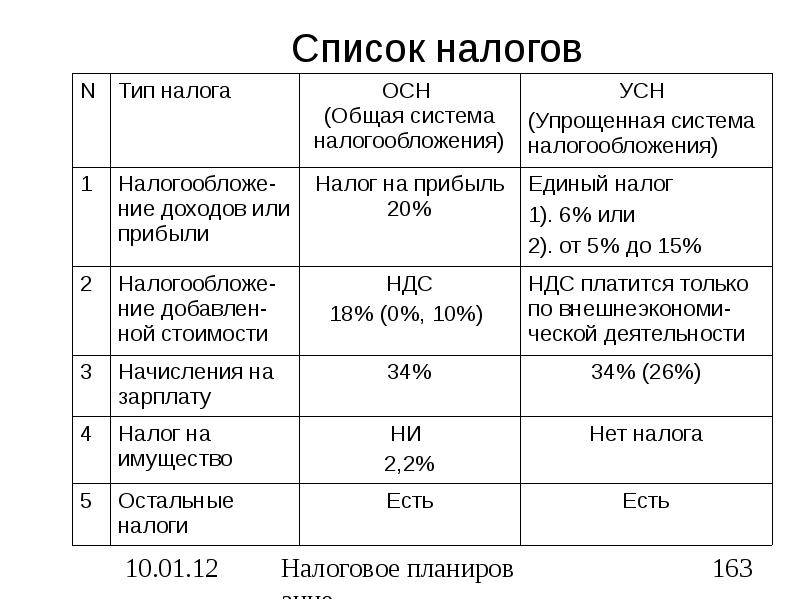

Кроме того, в Канаде не используются упрощенные налоговые режимы, тогда как в РФ некоторые из них можно даже комбинировать, например, «упрощенку» и единый налог на вмененный доход.

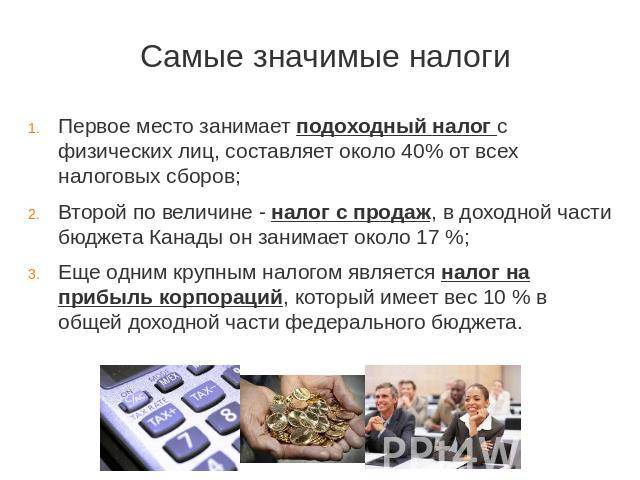

Основы налоговой системы в Канаде

Система налогообложения в Канаде разделена на три уровня: федеральный (общий для всех территориальных образований), провинциальный и местный (утверждается местными законодательными собраниями).

Федеральный перечень фискальных обязательств состоит из:

- подоходного налога для физических лиц;

- налога на прибыль субъектов хозяйствования;

- сборов с продаж (акцизы и НДС);

- таможенных пошлин;

- социальных страховых платежей (пенсионный план, страхование от потери трудоспособности и увольнения).

На провинциальном уровне установлены дополнительные обязательства по налогам с доходов юридических и физических лиц, обложению продаж и даже собственные ставки доплат на пенсионное страхование. Например, Квебекский пенсионный план предусматривает более высокий процент начислений, чем в целом по стране.

Кроме того, в ведении региональных законодателей находится право расширения списка налоговых вычетов.

Из-за того, что налоговая система Канады содержит такое количество различных фискальных норм, простому жителю сложно самостоятельно рассчитать свои обязательства перед бюджетом. Для составления годовой декларации принято привлекать профессиональных помощников. А для граждан с низким доходом предусмотрена возможность получения бесплатной помощи волонтеров.

Международные договоренности КНР в отношении налогообложения

Экономические интересы Китая выходят далеко за пределы его государственных границ. Это касается и привлечения иностранных инвестиций в страну, и вложений китайского капитала по всему миру. Взаимная коммерчески активная деятельность невозможна без урегулирования вопросов двойного налогообложения и обмена фискальной информацией.

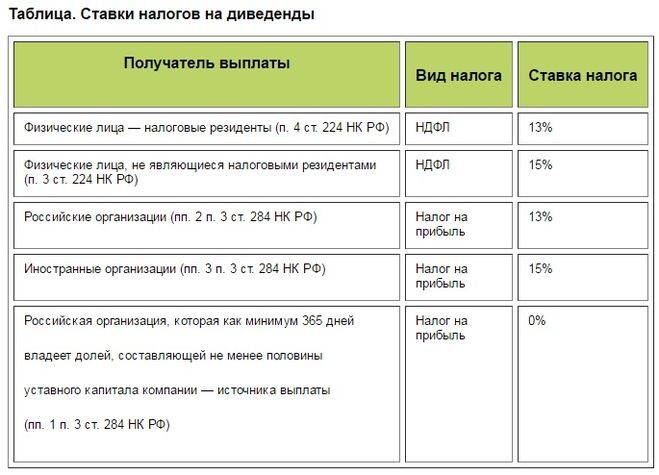

Чтобы иностранные плательщики не удерживали и перечисляли налоги в Китае и в России дважды, в 2021 году был подписан новый договор между КНР и РФ. Под его нормы с 2021 года подпадают доходы от источника, дивиденды и роялти, а также подразумевают обоюдный обмен информацией.

В силу особенностей территориального устройства, Китай вынужден был подписать подобные соглашения со своими же автономиями (Гонконг, Макао и даже спорной территорией островом Тайвань). В большинстве случаев в зону внимания международных договоренностей входят налог на прибыль и НДФЛ.

Часть участников международной экономической системы согласились лишь на обмен данными. К ним относятся Аргентина, Лихтенштейн, Виргинские и Каймановы острова, Багамы, Бермуды и Сан-Марино.

Правила предоставления отчетности

Традиционное празднование Нового года в Китае не имеет фиксированной даты и приходится на конец января – начало февраля. Однако в деле исчисления периодов для предоставления отчетов КНР придерживается общепринятых правил Григорианского календаря, то есть налоговый год начинается 1 января и заканчивается 31 декабря.

Традиционное празднование Нового года в Китае не имеет фиксированной даты и приходится на конец января – начало февраля. Однако в деле исчисления периодов для предоставления отчетов КНР придерживается общепринятых правил Григорианского календаря, то есть налоговый год начинается 1 января и заканчивается 31 декабря.

Пока отсутствует единый Налоговый кодекс Китая, который мог бы содержать одинаковые требования к срокам подачи годовой, поквартальной или ежемесячной отчетности. В каждом отдельном нормативном акте или временном положении приводятся свои рамки.

Например, крайняя дата предоставления декларации по НДФЛ зависит от вида полученного дохода и наличия налогового агента:

- годовая отчетность для резидентов при получении доходов из нескольких мест (в том числе из-за рубежа) или в целях реализации льготного вычета подается с 1 марта до 30 июня;

- получение пассивных доходов или выигрышей без налогового агента требует от налогоплательщика самостоятельной подачи декларации в ближайшие 15 дней от даты выплаты с одновременной уплатой подоходных обязательств.

Юридические лица обязаны подавать предварительную отчетность о прибыли (помесячно или поквартально в течение 15 дней после окончания периода), а также вносить авансовые платежи. Годовая отчетность подается до 31 мая следующего годового периода. Декларации по НДС составляются ежемесячно, до 15 числа следующего календарного периода.

Отследить сроки, воспользоваться онлайн-формами предоставления отчетов и даже оформить заявление на отсрочку для уплаты обязательств можно через .

Преследование за неуплату налогов

В сравнении с российскими китайские меры воздействия на хозяйствующие субъекты, не желающие платить налоги, в разы строже. Относительно недавно (еще до 2021 года) за уклонение от фискальных обязательств могли приговорить к смертной казни.

Отмена высшей меры тем не менее не означает послабления в отношении уклонистов и неплательщиков. В распоряжении фискальных служб КНР остались другие способы наказания:

- Административные – штрафы, кратно превышающие незадекларированные суммы. Например, при незаконном возврате экспортного НДС санкция может составлять от 1 до 5 размеров нарушения и повлечь запрет на возврат налога в будущем; в соответствии с главой V минимальный штраф составляет 2000 юаней.

- Конфискация незаконно полученных доходов в дополнение к штрафу и предписанию по уплате налогов.

- Ограничение выезда за пределы страны.

- Если плательщик игнорирует решение суда, но при этом совершает крупные приобретения, власти могут принудительно ограничить его личные расходы.

Срок давности по неуголовным нарушениям составляет 5 лет.

Если к субъекту хозяйствования уже дважды применялось административное взыскание, то при установлении нового факта сокрытия доходов его ждет уголовное наказание в виде тюремного заключения от 3 до 10 лет. Самая строгая мера предусмотрена за особо крупные размеры недоплаты сборов – более 100 000 юаней. Те же сроки предусмотрены и для контрабандистов.

Договоры об избежании двойного налогообложения Канады и РФ

Канадский департамент финансов вправе заключать международные договоры с целью обмена информацией с налоговыми органами иностранных государств, по вопросам взимания обязательных доходов с подданных одной или обоих стран.

На сегодня власти Канады заключили следующие соглашения:

- 95 договоров об исключении двойного налогообложения, в том числе с Россией, рядом стран ЕС, США и Китаем;

- 24 контракта о регистрации субъектов предпринимательской деятельности и учете их доходов.

Международные соглашения постоянно регулируются. Актуальная информация о подписанных договорах и проведенных встречах глав государств и уполномоченных представителей публикуется на официальном сайте Департамента финансов Канады. Этому посвящен раздел с действующими налоговыми соглашениями.

Налоговая система Канады

Налоговая система Канады

Целью наложения фискальных санкций властями в Канаде является прежде всего не привлечение к ответственности граждан и организации, и взимание с них штрафов, но обеспечения полной и своевременной оплаты налогов в бюджет, оформление льгот и вычетов для определенных слоев населения.

Сравнивая налоговые системы России и Канады можно сказать, что в них предусмотрено взыскание средства как на федеральном, так и региональном уровнях. Однако налоги определенных видов не дублируются.

К примеру, налог на прибыль в России только на уровне власти РФ, а за содержание транспорта – устанавливается субъектами. При этом в Канаде возможна уплата обязательного сбора как на местном, так и общегосударственном уровнях.

Также в России федеральным законодательством регламентируется максимальное значение налога на местах. К примеру, в отношении владения земельными участками оно будет равно 1,5% от стоимости надела.

В Канаде отсутствует упрощенные режимы налогообложения, как например, ЕНВД – единый налог на вмененный доход.

Таможенные сборы на импорт и экспорт

Таможенные пошлины могут уплачиваться как отправителем, так и получателем. Ставки устанавливаются ежегодно и публикуются в «Положении об импортных и экспортных таможенных пошлинах».

Итоговая сумма таможенного сбора формируется исходя из трех показателей:

- себестоимости товара;

- страховки;

- транспортных расходов.

Освобождаются от таможенных пошлин или получают значительную скидку следующие товары:

- поврежденные или утерянные до выхода с таможенного пункта;

- не имеющие коммерческой стоимости или рекламные образцы;

- в пределах лимита по стоимости или количеству;

- определенные как беспошлинные или облагаемые сниженной пошлиной в соответствии с международными соглашениями.

НДС взимается с импортируемых в Китай товаров и обычно составляет 17% от выплаченной стоимости товара. Возврат НДС осуществляется только при экспорте продукции.

Потребительский налог берется с определенной законодательством группы товаров: автомобили, табачная и алкогольная продукция, косметика и пр.

Оплата таможенных сборов осуществляется до выхода товара с таможни и не позднее семи суток со дня публикации меморандума об их уплате.

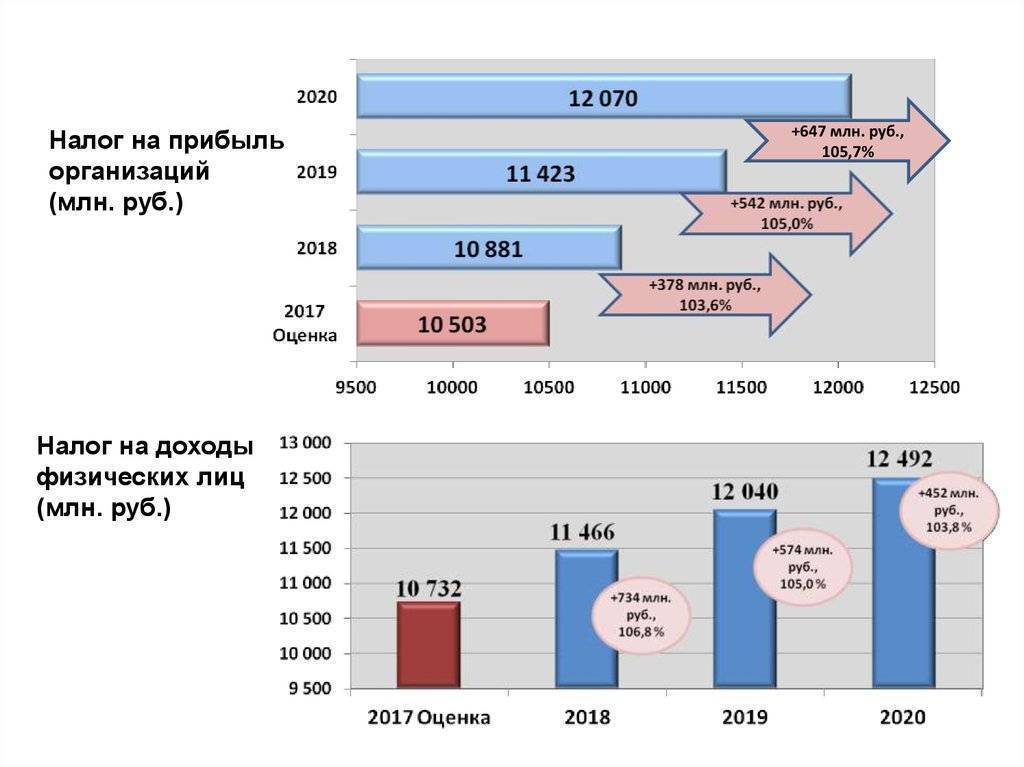

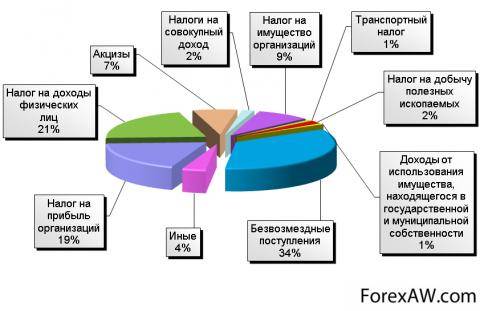

Динамика налоговых поступлений за 2008 – 2011 гг. в государственный бюджет РФ, млн руб.

12 000 ¦ ¦ ¦ ¦10 000 ¦ 9720 ¦ * ¦ 8445 ¦ * 8 000 ¦ 7662 ¦ * 7002 ¦ * ¦ 6 000 ¦ ¦ ¦ ¦ 4 000 ¦ ¦ ¦ ¦ 2 000 ¦ ¦ ¦ ¦ 0 L------------------------------------------------------------------ 2008 2009 2010 2011

Рис. 3 Налоговые поступления в бюджетную систему РФ по основным видам налогов за 2008 – 2011 гг., %

35 T----------------------------------------------------------------------- ¦ ¦ ¦ --¬30 +-1--------------------++---------------------------------------------- ¦--¬ ¦¦ ¦¦/¦ ¦¦ --¬ ¦¦/¦ 3 ¦¦ ¦¦25 ++/+-T-T---------------++---------------++---------------------------- ¦¦/¦ ¦¦ ¦¦ ¦¦ --¬ ¦¦/¦ ¦¦ ¦¦ ¦¦ ¦/¦ ¦¦/¦2¦¦ ¦¦ --¬ ¦¦ ¦/+-¬20 ++/+-++---------------++-----------+/+-++-----------+/¦ +-T---------- ¦¦/¦ ¦¦ --¬ ¦¦ ¦/¦ ¦¦ ¦/¦ ¦+-¬ ¦¦/¦ ¦¦ ¦/¦ ¦+-¬ ¦/¦ ¦¦ ¦/¦ ¦¦*¦ ¦¦/¦ ¦¦ ¦/¦ ¦¦*¦ ¦/+-++-¬ ¦/¦ ¦¦*¦15 ++/¦ ¦+-----------+/+-+¦*+---------+/¦ ¦¦*+---------+/¦ ¦¦*+-------- ¦¦/¦ ¦¦4 ¦/¦ ¦¦*¦ ¦/¦ ¦¦*¦ ¦/¦ ¦¦*¦ ¦¦/¦ ¦+-¬ ¦/¦ ¦¦*¦ ¦/¦ ¦¦*¦ ¦/¦ ¦¦*¦ ¦¦/¦ ¦¦*¦ ¦/¦ ¦¦*¦ ¦/¦ ¦¦*¦ ¦/¦ ¦¦*¦10 ++/¦ ¦¦*+---------+/¦ ¦¦*+-T-------+/¦ ¦¦*+---------+/¦ ¦¦*+-------- ¦¦/¦ ¦¦*¦5 ¦/¦ ¦¦*¦#¦ ¦/¦ ¦¦*+-¬ ¦/¦ ¦¦*¦ ¦¦/¦ ¦¦*+-¬ ¦/¦ ¦¦*¦#¦ ¦/¦ ¦¦*¦#¦ ¦/¦ ¦¦*+-¬ ¦¦/¦ ¦¦*¦#¦ ¦/¦ ¦¦*¦#¦ ¦/¦ ¦¦*¦#¦ ¦/¦ ¦¦*¦#+-¬ 5 ++/¦ ¦¦*¦#¦6-7----+/¦ ¦¦*¦#+-T-----+/¦ ¦¦*¦#+-T-----+/¦ ¦¦*¦#¦@+---- ¦¦/¦ ¦¦*¦#+-T-¬ ¦/¦ ¦¦*¦#¦@+-¬ ¦/¦ ¦¦*¦#¦@+-¬ ¦/¦ ¦¦*¦#¦@¦ ¦¦/¦ ¦¦*¦#¦@¦"¦ ¦/¦ ¦¦*¦#¦@¦"¦ ¦/¦ ¦¦*¦#¦@¦"¦ ¦/¦ ¦¦*¦#¦@+-¬ ¦¦/¦ ¦¦*¦#¦@¦"¦ ¦/¦ ¦¦*¦#¦@¦"¦ ¦/¦ ¦¦*¦#¦@¦"¦ ¦/¦ ¦¦*¦#¦@¦"¦ 0 ++-+-+-+-+-+-+-+-T-+-+-+-+-+-+-+-+-T-+-+-+-+-+-+-+-+-T-+-+-+-+-+-+-+-+-¬ 2008 2009 2010 2011

1 – налог на прибыль организаций;

2 – налог на добычу полезных ископаемых;

3 – налог на доходы физических лиц;

4 – налог на добавленную стоимость;

5 – налоги на имущество;

6 – акцизы;

7 – прочие.

Рис. 4

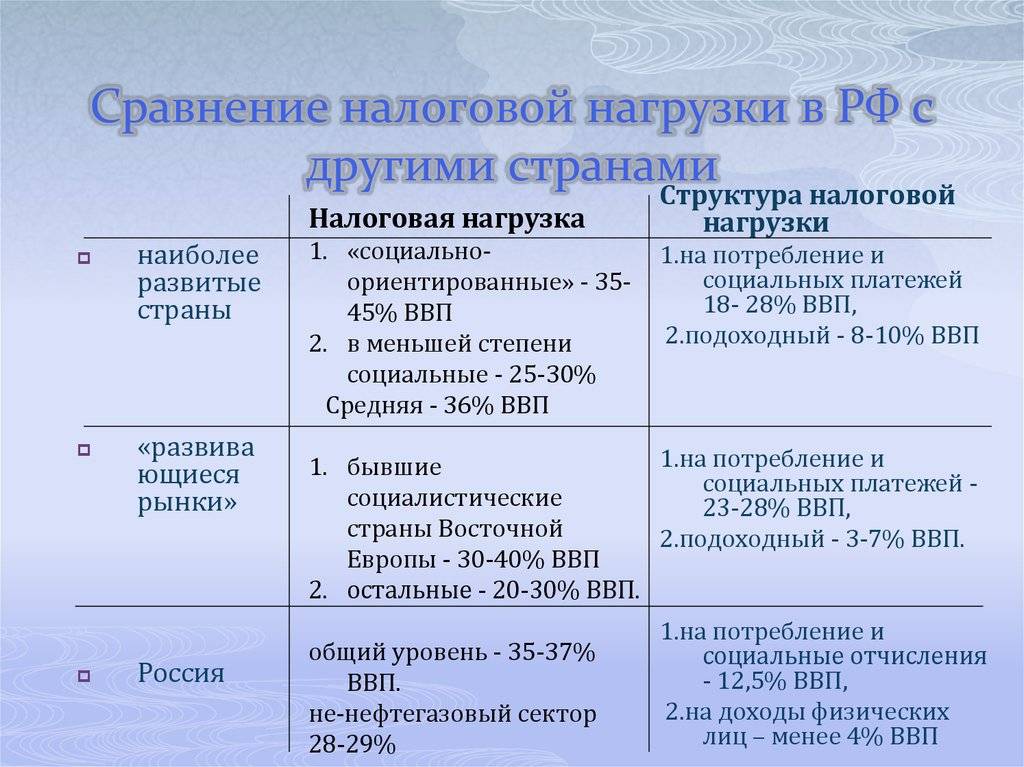

Несмотря на видимый прирост налоговых поступлений, современная налоговая система России отличается нестабильностью политики, чрезмерным налоговым бременем, возложенным на плательщиков, отсутствием стимулов для развития реального сектора экономики, единой ставкой налога на доходы физических лиц, основную нагрузку по которой несут низкооплачиваемые работники (для сравнения: в странах с развитой экономикой, например в Великобритании, Канаде, Швейцарии, Дании, лица с более высокими доходами платят в бюджет более высокие налоги, а малообеспеченные слои населения освобождаются от них).

Решение проблем повышения эффективности налоговой политики, оптимизации налоговой нагрузки, создания стимулов развития перспективных сфер, дифференциации ставок в зависимости от уровня доходов населения весьма важно и актуально на современном этапе развития Российской Федерации. Государство обладает высоким ресурсным потенциалом, способным при условии государственной поддержки и организации эффективной налоговой системы путем стимулирования предпринимателей к образованию новых налоговых баз увеличить фактический налоговый потенциал, развить реальный сектор экономики и способствовать социально-экономическому росту страны

Изучение и применение положительного опыта установления и взимания налогов в странах с развитой экономикой позволят налоговой системе России выйти на новый уровень развития с тенденцией наращивания объемов налогового потенциала и роста экономики страны.

Среди развитых стран представляют интерес японская и канадская налоговые системы, которые имеют ряд элементов, характерных и для России.

Японская налоговая система была образована в XIX в. В современном виде она функционирует с послевоенного времени, когда была проведена налоговая реформа, названная по имени профессора К. Шоупа.

Структура налоговой системы Японии характеризуется множественностью налогов (рис. 5). Каждый орган территориального управления имеет право взимать налоги, которые зафиксированы в законодательных актах. При этом законы о местных налогах определяют их виды и предельные ставки, а все остальные элементы устанавливаются местным парламентом.

2.2 Налоговые льготы.

Налоговыми

льготами стимулируются проведение

научно-исследовательских и опытно-конструкторских

работ, разведки полезных ископаемых,

освоение новых месторождений. Широко

применяется ускоренная амортизация

основных производственных фондов. В

целом система льгот достаточно

сложна, а ежегодная налоговая

декларация – так называемая “голубая

книга” (“blue book”) представляет собой

многостраничную брошюру, содержащую

большой объем инструкций, разъяснений

и таблиц.

Основные

налоговые льготы для корпораций

включают:

- инвестиционный

налоговый кредит; - налоговый

кредит на расходы НИОКР; - ускоренные

нормы амортизации; - льготные

условия налогообложения стоимости активов; - скидки на

истощение недр и др.

Постоянно

увеличивающийся дефицит федерального

бюджета привел к более рациональному

использованию налоговых льгот,

что прежде всего выразилось в

сужении сфер их применения и в

уменьшении размеров. В 1987 г. были отменены

инвестиционный налоговый кредит и

скидка на корректировку товарно-материальных

запасов.

Снижены

нормы амортизации для пассивной

части основного капитала в горнодобывающей

промышленности для бурового оборудования,

рабочих частей машин, рекламного оборудования.

Сохранены

льготы на стимулирование регионального

развития НИОКР. Инвестиционный кредит

для атлантических провинций

составляет 15%, а для специально выделенной

группы районов — 10%. Налоговый кредит

на капиталовложения в НИОКР составляет

30% для всех компаний и 45% — для

обрабатывающего сектора в отдельных

районах.

Для

стимулирования развития сельского

хозяйства и рыболовства также

предусмотрены меры налогового характера.

Существуют три специальные льготы

для компаний данных отраслей.

Цель

одной из них — привлечь детей

фермеров к работе в сельском хозяйстве.

После смерти родителей ферма, доля

в семейной фермерской корпорации или

семейном фермерском партнерстве переходит

к детям без необходимости

пожизненной уплаты налога на прирост

рыночной стоимости активов. Его

оплата откладывается до того момента,

когда дети будут располагать

какой-либо другой собственностью помимо

данной семейной.

Другая

льгота состоит в праве усреднять

доход за пятилетний период в целях

защиты фермеров и рыбаков от резких

колебаний доходов, свойственных данным

отраслям.

Третья

льгота связана с методом исчисления

дохода для фермеров и рыбаков; дает

возможность фермерам регулировать

распределение доходов по годам,

уменьшать или увеличивать сумму,

оставшуюся в их распоряжении после

уплаты налога.

Последние

тенденции в развитии налоговой

системы связаны с расширением

базы налогообложения и снижением

размеров ставок налогов и направлены

на сокращение дефицита федерального

бюджета при сохранении возможностей

воздействовать на экономические процессы.

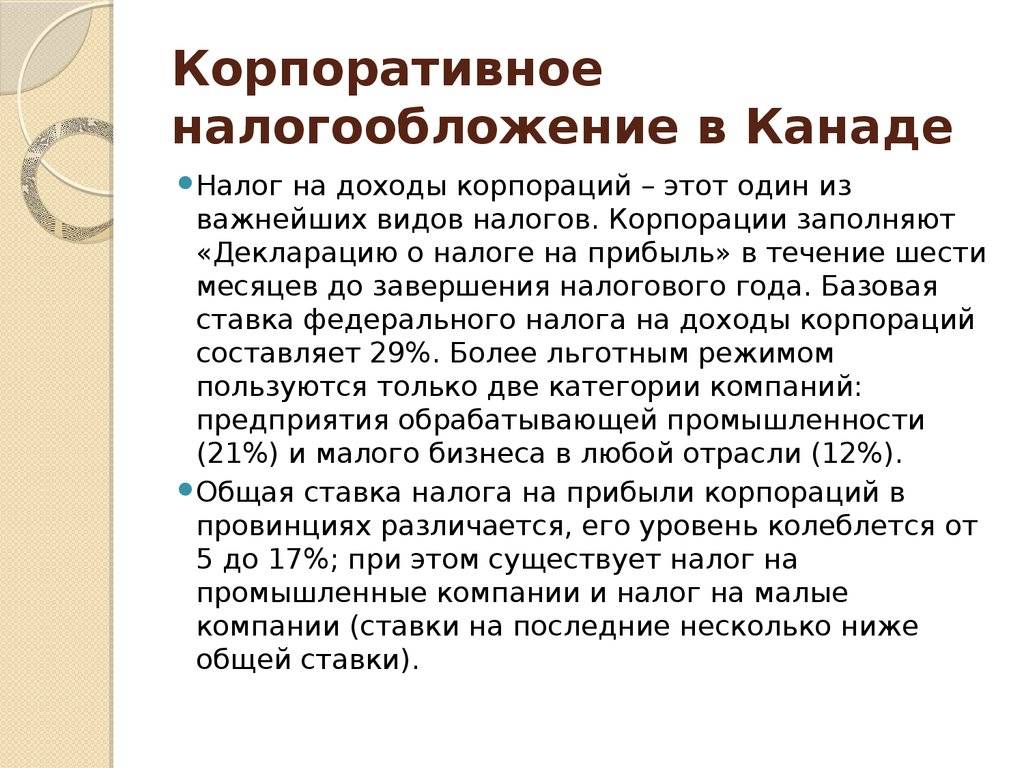

Налог на прибыль

Значимую роль играет налог на прибыль и связанные с ним разнообразные налоговые льготы, которые побуждают компании к рациональному использованию основных и оборотных средств, внедрению НИОКР, развитию деятельности в определенных районах и другим общественно полезным мероприятиям.

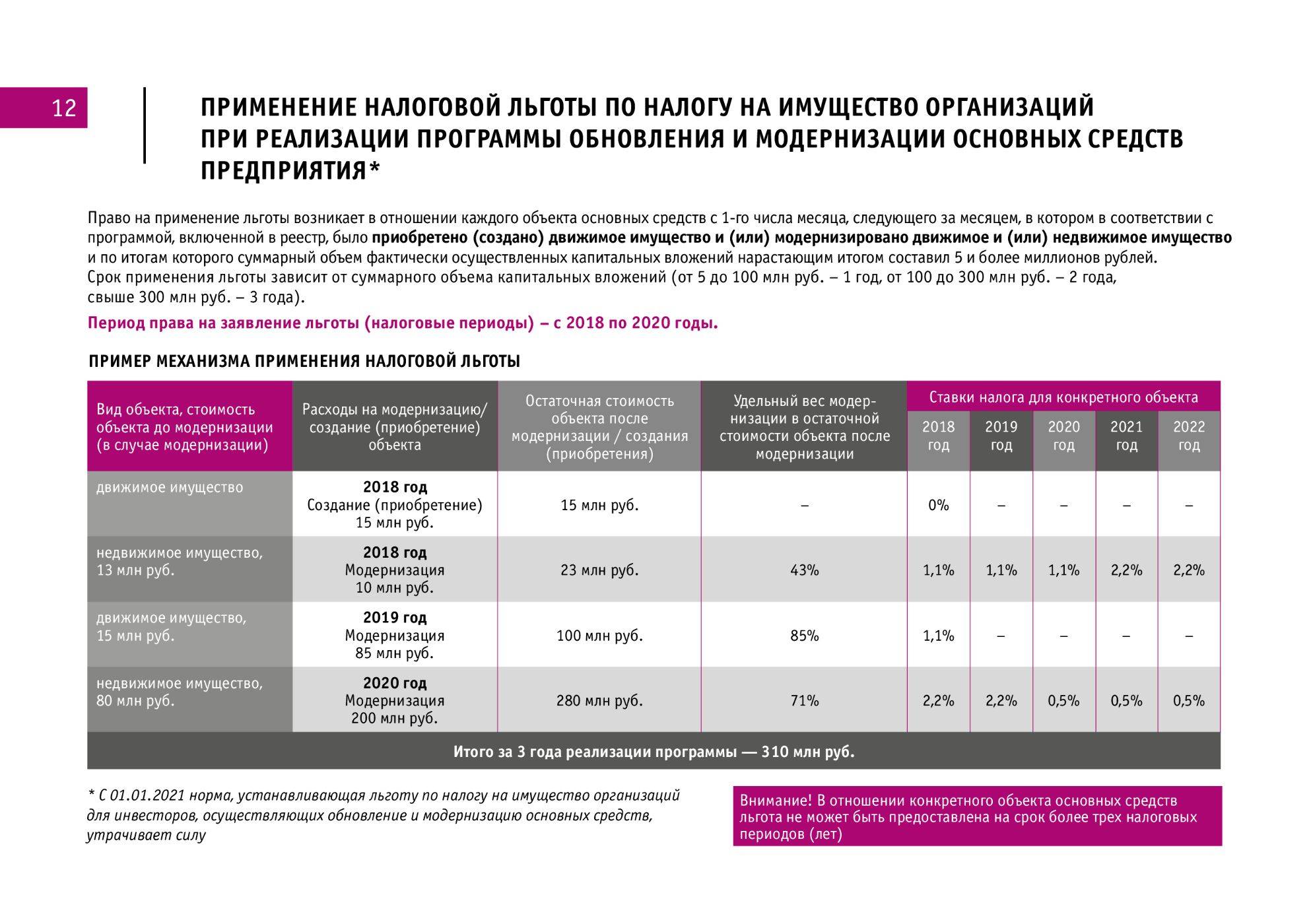

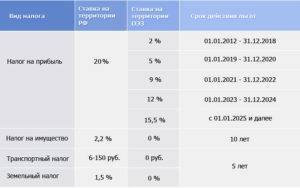

Ставка налога на прибыль складывается из федеральной и провинциальной. Общая федеральная ставка — 28% (для компаний обрабатывающей промышленности — 23%). Провинциальные ставки налога на прибыль представлены в .

Таблица . Ставки налога на прибыль, действующие в регионах

Провинция, территория | Основная ставка, % | Основная федерально-провинциальная ставка, % |

Ньюфаундленд | 14,0* | 43,12 |

Новая Шотландия | 16,0″ | 45,12 |

о. Принца Эдуарда | 15,0 | 44,12 |

Нью Брансуик | 17,0 | 46,12 |

Квебек (от вида деят-сти) | 8,9-16,25 | 38,02-45,37 |

Онтарио | 15,5 | 44,62 |

Манитоба | 17,0 | 46,12 |

Саскачсван | 17,0 | 46,12 |

Альберта | 15,5 | 44,62 |

Брит. Колумбия | 16,5 | 45,62 |

Юкон | 15,0 | 44,12 |

Северо-западные терр-ии | 14,0 | 43,12 |

* Ньюфаундленд снижает ставку для компаний, создающих более 10 рабочих мест с полной занятостью и инвестициями не менее $500 000.

** С 1 июля 1993 г. снизилась ставка для корпораций, создающих рабочие места в фармацевтической, компьютерной, телекоммуникационной и аэрокосмической отраслях.

Составление декларации

Отчитаться перед государством частным лицам необходимо с февраля до конца апреля по почте или телефону, а также лично, до 15 июня – для предпринимателей и их семьи. Для этого вы обращаетесь к бухгалтеру, покупаете специальную программу или считаете все самостоятельно.

После отправки писем вы получите уведомление о том, что они получили оплату. Иногда вместе с этим приходит перерасчет налогов, штраф или вычет.

Не успеете оплатить – получите штраф+ все равно придется внести плату.

На первой странице необходимо заполнить персональную информацию, на второй – общий доход. На третьей – налоговые списания, на четвертой – расчет задолженности или возврата.

Канада – это респектабельность, высокий уровень жизни и здоровая экономика. Регистрация фирмы здесь сделает ее желанным контрагентом в ведении бизнеса со стороны любых международных партнеров. Нет особых причин относить ее к категории оффшорных – местные компании уплачивают налоги со всех своих доходов.

Если вы хотите зарегистрировать компанию в респектабельной канадской зоне и минимизировать издержки, стоит присмотреться к варианту использования товарищества Limited Partnership. Для таких хозяйствующих субъектов предусмотрены нулевые ставки. Условия стандартные – нельзя вести коммерческую деятельность на территории государства, а собственниками компании должны быть иностранцы.

Канадские налоги на недвижимость

Ежегодно все арендаторы и владельцы недвижимости на канадских землях обязаны платить налог за пользование своим имуществом. Сумма налога рассчитывается от его стоимости, и составляет 1-2% в зависимости от региона проживания.

Чем ближе к столице и центральным округам, тем больше придется заплатить за собственную квартиру или дом в казну провинции.

В Канаде действует налог и на покупку недвижимости. Он рассчитывается от суммы и типа недвижимого имущества. Этот вид налога платят, как канадские граждане, так и иностранцы, имеющие в этой стране жилье.

Когда после продажи жилья, бывший владелец получает прибыль (разница между ценой покупки и продажи), тогда он также платит налог на эти деньги, как на дополнительный доход.

В Канаде существует множество налогов, которые люди платят со своих зарплат. Из этих денег в городах строятся дороги, общественные здания и коммуникации. Поскольку уровень жизни в данном государстве довольно высок, то и налоги население платит исправно.

Расчет налогов

В законах Канады существует четкое разделение налогов по природе и источнику. Государстве доходы, подлежащие налогообложению, делятся на заработную плату, имущественный доход, а также доход, полученный в результате прироста капитала. Определенные суммы могут быть включены в тот или иной тип дохода, согласно законам страны. Также существует некоторые типы доходов, которые нельзя отнести ни к одному из вышеупомянутых видов. Налог с такого типа дохода не взымается. В качестве примера можно привести выигрыш в лотерее.

Если говорить о налогах на капитал, то стоит отметить, что лишь половина прироста капитала подлежит налогообложению. Доход от работы включает не только саму заработную плату, но также и все бонусы, которые житель страны получает в связи с выполняемой работой.

Доходы от имущества в Канаде рассчитываются как прибыль. К их числу относятся аренда, проценты и дивиденды. Однако если эти доходы получены в ходе осуществления предпринимательской деятельности, они могут быть классифицированы как предпринимательский доход. В тех случаях, когда плательщик несет убытки в ходе своей деятельности, он может перенести их на другой период, вычитая размер убытка с облагаемого дохода.

Согласно канадскому законодательству, понятия «доход» и «налогооблагаемый доход» имеют разное значение. Облагаемый доход равен чистому доходу, а тот, в свою очередь, рассчитывается на основе общего дохода, из которого вычитаются определенные суммы денег. Уже на базе чистого дохода рассчитывается размер налогов, которые подлежат уплате.

Налоговая система

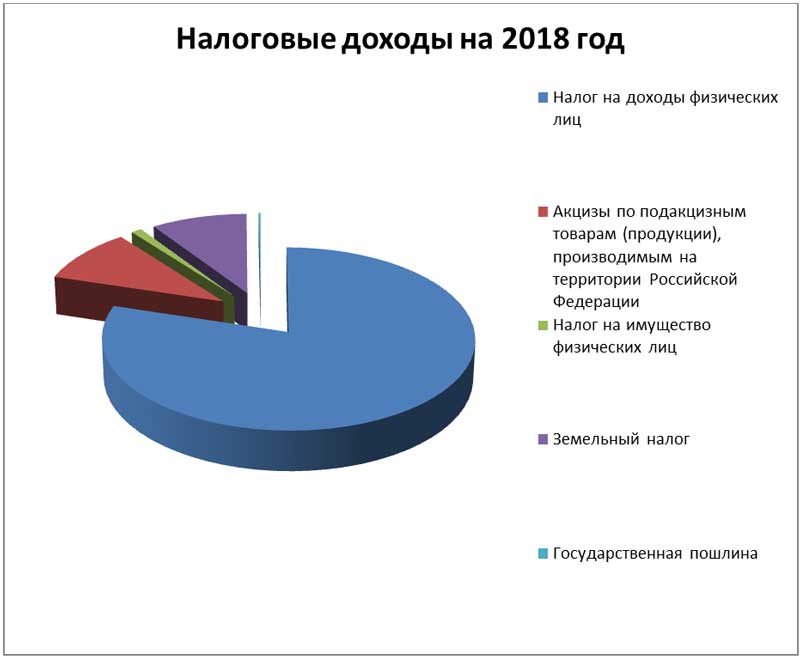

Канадская система налогообложения разделена на три уровня: местный, провинциальный и федеральный. Последние два уровня приносят в казну государства почти 90 % всех налогов. Налог на доходы в Канаде составляет большую часть всех поступлений в бюджет государства. На провинциальном уровне доходы складываются из нескольких частей. Это такие поступления, как налог с продаж, акциз, рента, сборы при выдаче лицензий, налог на доход и на капитал в Канаде.

Самую большую роль играют косвенные налоги и подоходные. Сборщиком налогов в стране является государство. Именно оно в ответе за приток средств и последующее и перераспределение. Доходы муниципалитетов складываются из тех средств, которые поступают от уплаты различных тарифов, а также налога на собственность.

Заключение

Феноменом КНР можно считать умение совместить, казалось бы, нежизнеспособную идею построения коммунизма с принципами рыночной экономики. Отчасти это было бы невозможно, если бы не было решено реформировать налогообложение в Китае и создать благоприятные условия для инвесторов и местных коммерсантов.

Кроме того, властям КНР удается удерживать равновесие в одновременных попытках упростить налоговое законодательство путем снижения фискальной нагрузки и обеспечить строжайший государственный надзор с целью противодействия коррупции и уклонению от исполнения обязательств.