Налог на добавленную стоимость

Налог на добавленную стоимость в Китае взимается при реализации товаров и части работ. При реализации услуг в Китае взимается налог на предпринимательскую деятельность.

Сейчас в КНР проводится реформа косвенного налогообложения, результатом которой должна стать отмена налога на предпринимательскую деятельность и перевод плательщиков налога на предпринимательскую деятельность на уплату НДС. С 1 января 2012 г. реформа проводится в экспериментальном порядке на территории Шанхая в отношении предприятий отдельных отраслей (логистика и транспорт, предприятия по аутсорсингу информационных технологий, аутсорсингу бизнес-процессов, аутсорсингу управления знаниями и др.).

В период с 1 августа до 31 декабря 2012 г. реформа косвенного налогообложения была распространена на 10 новых регионов, включая: города Пекин, Тяньцзинь (города центрального подчинения), Сямынь, Шэньчжэнь (города центрального планирования), провинции Цзянсу, Чжэцзян, Аньхой, Фуцзянь, Хубэй и Гуандун.

В КНР существуют два вида налогоплательщиков НДС: обычные налогоплательщики и малые налогоплательщики.

Малые налогоплательщики – налогоплательщики, ведущие 1) производственную деятельность и имеющие выручку от реализации менее 500 000 юаней жэньминьби в год, или 2) торговую деятельность и имеющие выручку от реализации менее 800 000 юаней жэньминьби в год. Малые налогоплательщики уплачивают НДС со всей суммы выручки и не вправе вычитать входной НДС.

Обычные налогоплательщики – налогоплательщики, ежегодная выручка от реализации которых больше 500 000 или 800 000 юаней жэньминьби, и (или) признанные в качестве обычного налогоплательщика налоговым органом. Организации с выручкой менее минимального порога и вновь созданные организации могут быть признаны в качестве обычных налогоплательщиков по решению налогового органа при условии наличия постоянного места ведения деятельности, подтвержденной способности вести учёт и составлять отчетность в соответствии с действующими государственными положениями и предоставления достоверной налоговой информации.

Ставки НДС:

- стандартная ставка НДС для обычных налогоплательщиков – 17%;

- стандартная ставка НДС для малых налогоплательщиков – 3%;

- льготная ставка НДС для обычных налогоплательщиков – 13% (реализация сельскохозяйственной продукции первичной переработки; сельскохозяйственной техники, удобрений и кормов; печатных, электронных и аудиовизуальных материалов; пищевой соли; подача топлива, газа, воды);

- реализация бывших в использовании основных средств – 2% (без права вычета приобретателем входного НДС вне зависимости от категории налогоплательщика, реализующего основные средства; для обычных налогоплательщиков реализация основных средств с использованием данной ставки возможна, если основные средства были ими приняты на баланс до 1 января 2009 г.);

- реализация товаров, полученных в результате комплексного использования ресурсов, – 0%

- экспорт товаров – 0%.

Налоги для граждан и частных налоговых резидентов страны

Каждый гражданин Китая обязан вносить регулярные налоговые платежи в пользу государственной казны. Кроме стандартных налогов с доходов и прибыли частных лиц, китайцы обязаны уплачивать своеобразные налоги, такие как налог на второго ребёнка, налог на прибыль по договорам подряда и индивидуального предпринимательства. Также налогоплательщиками Китая являются все иностранные граждане, которые трудятся и получают доход на территории Поднебесной более трёх месяцев в году.

В отношении налоговых льгот и послаблений в КНР официальная позиция государства такова: поддерживаются владельцы вновь построенных зданий, реконструированных зданий и сооружений (при соблюдении существенных условий) и применяется налоговый вычет при расчёте транспортного обязательного сбора.

Налог на рождаемость

В течение 40 лет на территории Китая применяется особый вид налогообложения: налог на рождение второго ребёнка. Если ранее на одну женщину-китаянку приходилось 6 детей, то сегодня этот показатель стал 1,6.

Демографическая политика государства позволяет завести второго ребёнка в следующих случаях:

- в случаях многоплодной беременности;

- любой семье при уплате налога в размере 50 тысяч юаней (около ½ млн. рублей). При этом необходимо не просто заплатить деньги в качестве покупки разрешения, но и подать соответствующее заявление в государственные органы (Госкомитет здравоохранения и планирования семьи) на рассмотрение. Официальная статистика говорит о том, что в последние годы из 11 млн. супружеских пар-китайцев подало заявок только 700 тысяч. Из них одобрение получили только 630 пар;

- семьям, проживающим в сельской местности и при условии, что первый ребенок женского пола, без уплаты налога;

- семьям из национальных меньшинств Китая (при численности менее 100 тысяч народа можно заводить 2-3 ребёнка без налогов).

Несмотря на то, что жёсткая китайская политика «один ребёнок в четыре руки» официально прекратила своё существование в начале 2016 года, крупный налог и получение разрешения на зачатие останавливают многих китайцев от рождения второго отпрыска.

Подоходный налог

Подоходные налоги в Китае исчисляются с применением прогрессивной шкалы от 3 до 45 %, в зависимости от размера дохода. Под доходом физических лиц понимается заработная плата, а также авторские вознаграждения. Налоговыми объектами являются граждане страны и иностранные налоговые резиденты (иностранцы, проживающие и работающие в КНР более 183 суток из 365). При этом размер налогового вычета в 2020 году находится на уровне 5 тысяч юаней. Поэтому ежемесячный заработок в размере до 5 тысяч юаней или годовая зарплата до 60000 юаней подоходным налогом не облагаются.

Расчёта налоговых выплат производится по формуле:

(ЕД – НВ) * НС,

где:

ЕД — ежемесячный доход,

НВ – налоговый вычет (5 тысяч юаней),

НС – налоговая ставка.

Прогрессивная шкала налоговых ставок Китая в 2020 году:

| Размер дохода, тыс. юаней | Процент налога, % |

| до 2,999 | 3 |

| 3-11,99 | 10 |

| 12-24,99 | 20 |

| 25-34,99 | 25 |

| 35-54,99 | 30 |

| 55-79,99 | 35 |

| 80 и более | 45 |

Налогообложению по принципу подоходного налога не подлежат пенсионные, страховые выплаты, премии, награды, надбавки к окладу, а также социальные пособия. Также налоги не взимаются с доходов дипломатических и консульских работников иностранных посольств и консульских служб в Китае.

Налог на прибыль по договорам подряда и индивидуального предпринимательства

Налог на прибыль по договорам подряда имеет черты прогрессивного налогообложения и может варьироваться от 5 % при сумме годового дохода менее 30 тысяч юаней до 35 % для годового дохода в 500 тысяч и более юаней.

Налог на персональные услуги начисляется по ставке от 20% при получении дохода до 20 тысяч юаней и до 40% на доход 50 тысяч и более юаней в год.

Возврат НДС в Китае при импорте и экспорте

Резидент КНР, занимающийся экспортом продукции, имеет право на получение государственной компенсации за добавочную сумму, заложенную в цену поставки

Нерезиденты из числа физических и юридических лиц, приобретающих данный заказ, не имеют право на возврат финансовых средств за исключением случая, когда они зарегистрированы в качестве субъекта хозяйственной деятельности КНР. Для выполнения процедуры возврата необходимо соответствовать следующим условиям и требованиям:

- Для получения возврата средств все операции, связанные с ввозом товара из КНР, а также расчеты, оформление и декларирование, должны проводиться через официально зарегистрированного агента. Экспортно-импортные компании имеют статус обычного плательщика, что позволит снизить расходы на перевозку.

- Поставщик должен предоставить счет-фактуру по особой форме, где уровень НДС выделяется в графе каждого наименования и в общей сумме заказа.

- Экспортная операция должна быть полностью закрыта. Только после окончания процедуры можно отсылать запрос поставщику. С момента передачи заявки до момента поступления средств на счет может пройти до трех месяцев при условии, что все формальности будут соблюдены, а документы верно заполнены.

Возврат возможен ввиду того, что экспортные операции не облагаются дополнительными поборами, однако при приобретении продукции покупатель уже оплатил эту стоимость, заранее включенную в сумму товара. Если не запрашивать возврат, то 5-15% от суммы расчета останутся в распоряжении резидентной фирмы.

Налог на недвижимость

Налог на недвижимость в КНР уплачивается собственниками зданий, строений, сооружений, помещения, расположенных в городской местности и используемых для ведения предпринимательской деятельности. В некоторых регионах (Шанхай, Чунцин) в экспериментальном порядке запущена реформа, в рамках которой налогом на недвижимость облагается часть жилого фонда.

Налоговой базой по налогу на недвижимость является стоимость недвижимости, уменьшенная на 10-30% (в зависимости от региона). Если недвижимость сдается в аренду, налоговой базой является сумма выплачиваемых арендных платежей.

Ставка налога на недвижимость при уплате налога со стоимости недвижимости составляет 1,2%, при уплате налога с суммы арендных платежей – 12%.

Обязательные налоги для иностранцев, пребывающих на территории КНР

Планируя длительное пребывание на территории Китая, следует учитывать, что налоги Китая обязательны к уплате не только его гражданами, но и иностранцами. Решающим фактором является срок пребывания в стране.

Срок пребывания менее 180 суток | Не подлежат налогообложению. |

|---|---|

| Срок пребывания от 180 до 360 суток | Налоги уплачиваются при условии трудоустройства. |

| Срок пребывания более 5 лет | Уплачиваются налоги с общей прибыли внутри страны и за ее пределами. |

При этом сертификат налогового резидентства в Китае иностранный гражданин сможет получить только после непрерывного проживания в стране в течение одного года. При этом не учитывается временное отсутствие до 30 дней и не более 90 дней за год.

Дополнительный сбор на образование взимается с иностранных предприятий и китайских предприятий с иностранным капиталом. Рассчитывается по формуле: (выплаченный НДС + потребительский налог + налог на хозяйственную деятельность) Х 3.

Остальные налоги и сборы

Налог на приобретение автотранспорта уплачивается при покупке нового автотранспортного средства (при покупке на вторичном рынке налог не взимается). Ставка налога составляет 10% от стоимости автомобиля.

Налог на прирост стоимости земли уплачивается при передаче организацией или физическим лицом права пользования земельным участком, находящимся в государственной собственности. Налоговой базой является разница между доходом, полученным от передачи права пользования земельным участком, и расходами, понесенными в связи с приобретением данного права и освоение земельного участка. Налог взимается по ставке в размере от 30% до 60%.

Налог на использование городских земель уплачивается лицами, получившими право пользования земельными участками, находящимися в городской местности. Предельные ставки налога составляют от 0,6 до 30 юаней жэньминьби за квадратный метр.

Ресурсный налог уплачивается организациями и физическими лицами, ведущими добычу в КНР (включая морскую территорию КНР) полезных ископаемых.

Налог на переход прав уплачивается лицами, приобретающими права пользования земельными участками или права собственности на здания, строения, сооружения, помещения. Ставка налога на переход прав составляет от 3% до 5%.

Налог на городской ремонт и строительство уплачивается с сумм фактически уплаченного НДС, потребительского налога и налога на предпринимательскую деятельность. Ставка налога зависит от места нахождения налогоплательщика и составляет 7% в городах и городских районах, 5% — в уездных центрах или поселках, 1% — в сельской местности.

Налог на табачный лист уплачивается лицами, осуществляющими закупки табачного листа. Ставка налога составляет 20% от стоимости приобретенного табачного листа.

Гербовый сбор в Китае уплачивается при заключении договоров и выдаче государственными органами свидетельств, удостоверений и других документов. Ставка сбора зависит от вида документа или характера договора.

Сбор за занятие сельскохозяйственных земель уплачивается при отводе под строительство земель сельскохозяйственного назначения. Ставка сбора зависит от средней обеспеченности земельными ресурсами в регионе и составляет от 5 до 50 юаней жэньминьби за квадратный метр.

Дополнительные сборы на образование уплачиваются с суммы фактически уплаченного НДС, потребительского налога и налога на предпринимательскую деятельность. Общегосударственный дополнительный сбор составляет 3%, местный сбор – 2%.

Структура налоговых органов

Налоговое администрирование осуществляется Главным государственным налоговым управлением КНР (ГГНУ КНР) посредством территориальных налоговых управлений. В Китае существует две системы налоговых органов: управления по центральным налогам, находящиеся непосредственно в подчинении ГГНУ КНР, и управления по местным налогам, которые подчиняются ГГНУ КНР и народным правительствам провинциального уровня.

Управления по центральным налогам осуществляют сбор налогов, доход по которым поступает полностью в распоряжение центрального правительства (центральные налоги) либо распределяются между центральным и местными правительствами (совместные налоги). Управления по местным налогам осуществляют сбор налогов, которые поступают в распоряжение местных правительств (местные налоги).

Налог на добавленную стоимость

Налог на добавленную стоимость в Китае взимается при реализации товаров и части работ. При реализации услуг в Китае взимается налог на предпринимательскую деятельность.

Сейчас в КНР проводится реформа косвенного налогообложения, результатом которой должна стать отмена налога на предпринимательскую деятельность и перевод плательщиков налога на предпринимательскую деятельность на уплату НДС. С 1 января 2012 г. реформа проводится в экспериментальном порядке на территории Шанхая в отношении предприятий отдельных отраслей (логистика и транспорт, предприятия по аутсорсингу информационных технологий, аутсорсингу бизнес-процессов, аутсорсингу управления знаниями и др.).

В период с 1 августа до 31 декабря 2012 г. реформа косвенного налогообложения была распространена на 10 новых регионов, включая: города Пекин, Тяньцзинь (города центрального подчинения), Сямынь, Шэньчжэнь (города центрального планирования), провинции Цзянсу, Чжэцзян, Аньхой, Фуцзянь, Хубэй и Гуандун.

В КНР существуют два вида налогоплательщиков НДС: обычные налогоплательщики и малые налогоплательщики.

Малые налогоплательщики – налогоплательщики, ведущие 1) производственную деятельность и имеющие выручку от реализации менее 500 000 юаней жэньминьби в год, или 2) торговую деятельность и имеющие выручку от реализации менее 800 000 юаней жэньминьби в год. Малые налогоплательщики уплачивают НДС со всей суммы выручки и не вправе вычитать входной НДС.

Обычные налогоплательщики – налогоплательщики, ежегодная выручка от реализации которых больше 500 000 или 800 000 юаней жэньминьби, и (или) признанные в качестве обычного налогоплательщика налоговым органом. Организации с выручкой менее минимального порога и вновь созданные организации могут быть признаны в качестве обычных налогоплательщиков по решению налогового органа при условии наличия постоянного места ведения деятельности, подтвержденной способности вести учёт и составлять отчетность в соответствии с действующими государственными положениями и предоставления достоверной налоговой информации.

Ставки НДС:

- стандартная ставка НДС для обычных налогоплательщиков – 17%;

- стандартная ставка НДС для малых налогоплательщиков – 3%;

- льготная ставка НДС для обычных налогоплательщиков – 13% (реализация сельскохозяйственной продукции первичной переработки; сельскохозяйственной техники, удобрений и кормов; печатных, электронных и аудиовизуальных материалов; пищевой соли; подача топлива, газа, воды);

- реализация бывших в использовании основных средств – 2% (без права вычета приобретателем входного НДС вне зависимости от категории налогоплательщика, реализующего основные средства; для обычных налогоплательщиков реализация основных средств с использованием данной ставки возможна, если основные средства были ими приняты на баланс до 1 января 2009 г.);

- реализация товаров, полученных в результате комплексного использования ресурсов, – 0%

- экспорт товаров – 0%.

Налог на прибыль предприятий

Этот налог начисляется всем предприятиям за исключением индивидуальных предпринимателей и кооперативов. Правовое регулирование налога обеспечено законом «О налоге на прибыль предприятий» и правилами его имплементации.

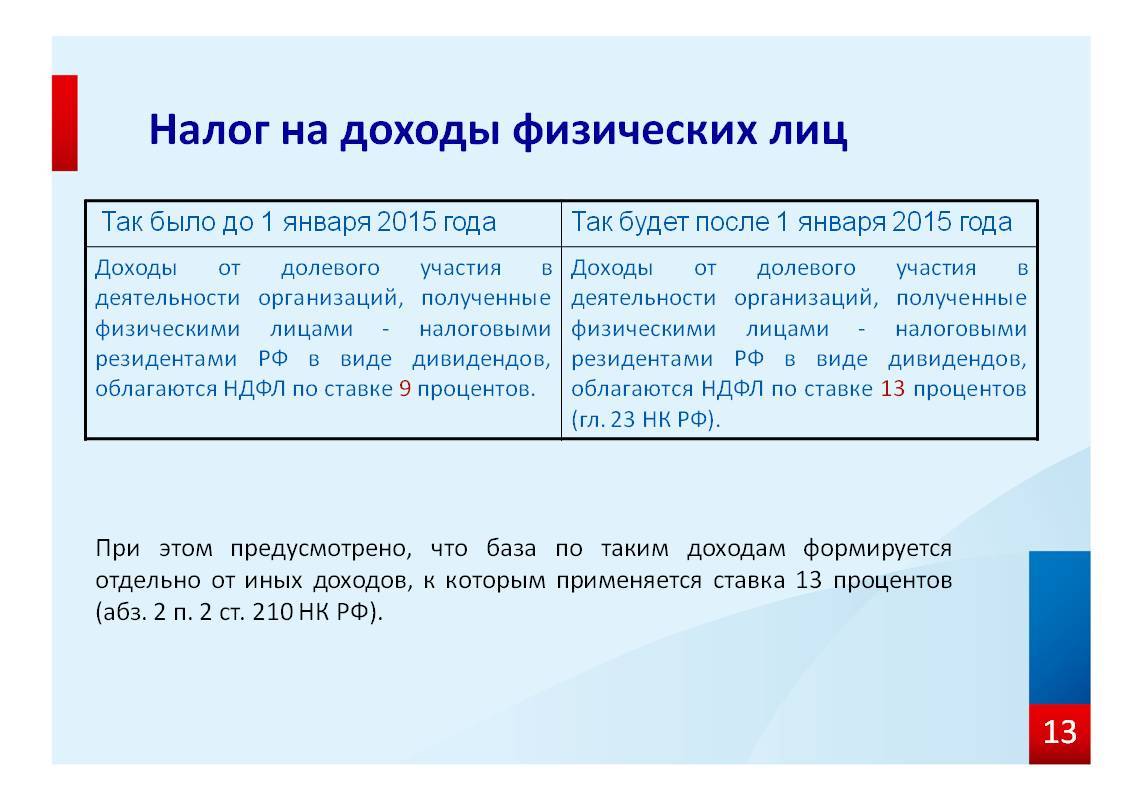

Резидентам КНР налог начисляется с полной суммы доходов, извлеченных как в Китае, так и вне его. Предприятия, которые не являются резидентами КНР, но ведут работу в этой стране, рассчитывают налог, исходя из своих доходов и пассивных источников в КНР. Процентная ставка для расчета налога на доходы пассивного характера равна 10%. Общеприменительная ставка налога равна 25%, однако, может быть снижена и до 15% в зависимости от типа предприятия, его отраслевой и территориальной принадлежности.

Ряд предприятий сельскохозяйственной направленности и некоммерческие структуры от налога освобождены, а предприятия, инвестирующие средства в инновационные технологии и инфраструктурные проекты, не уплачивают этот налог в течение первых трех лет, после чего на протяжении следующих трех лет уплачивают его с понижающим коэффициентом 0,5. Перед заключением договора с подобными участниками рынка, необходима проверка поставщика из Китая.

Налог вносится в бюджет по месту регистрации компании. Уплата предполагает помесячные или поквартальные авансовые платежи. Годовая декларация представляется до 31 мая последующего года.

Налоги в Китае для физических лиц

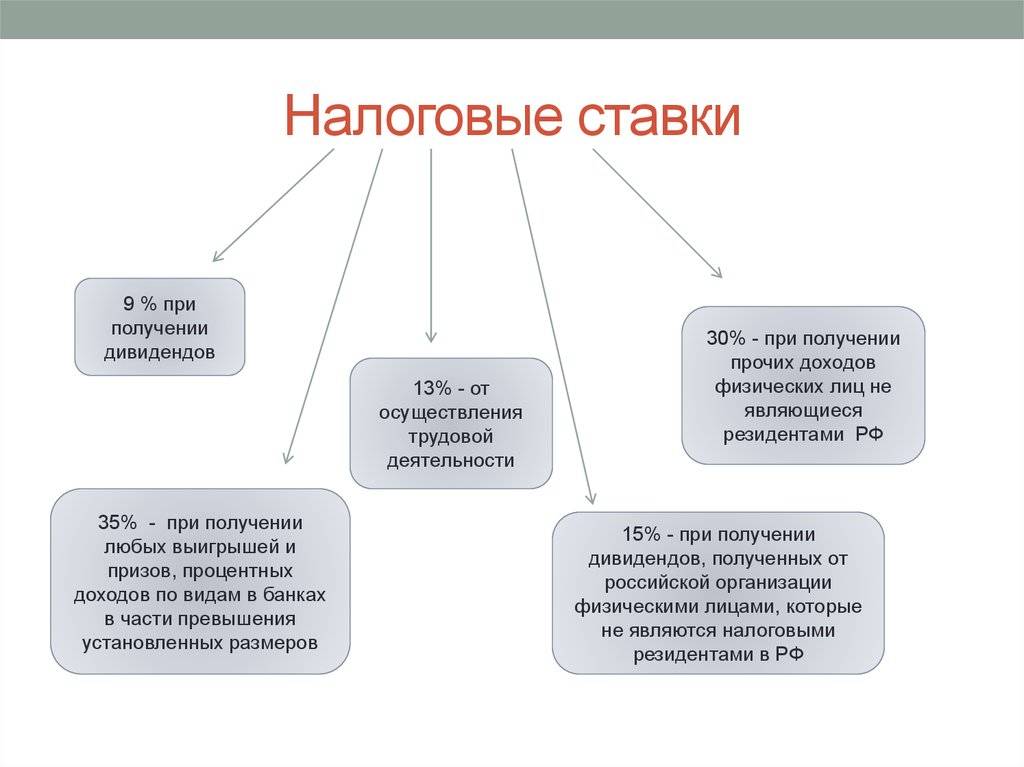

Физлица платят сборы на доходы, которые получены на территории Китая и из-за границы. Налоговая ставка определяется видом дохода:

- Работа по найму, которая приносит человеку зарплату, оклад, премии, бонусы, субсидии, компенсации, прибыль с дохода предприятия. Ставка варьируется от 3% до 45%, в зависимости от размера зарплаты (т.н. прогрессивная шкала налогообложения).

- Проценты, дивиденды, роялти, сдача недвижимости в аренду – 20%.

- Индивидуальные торгово-промышленные хозяйства и доходы от ведения деятельности по контракту подряда – от 5 до 35%.

С доходов, которые возникают в работе по найму, налог удерживают работодатели. Налог с роялти, процент взимает налоговый агент. Остальные виды налогов физлица платят самостоятельно.

Подоходный налог (прогрессивный)

Существует размер заработной платы, когда китаец платит всего 5% от суммы дохода. Так, если человек получает меньше 825 долл. США, то они платят 5%, если оклад доходит до 1000 долл. США, то ставка повышается до 10%. Заработок в размере 1350 долл. повышает ставку подоходного налога до 15%.

Другие тарифы указаны ниже:

- От 5 тыс. до 20 тыс. юаней – 20%.

- От 20 тыс. до 40 тыс. юаней – 25%.

- От 40 тыс. до 60 тыс. – 30%.

- От 60 тыс. до 80 тыс. юаней – 35%.

- От 80 тыс. до 100 тыс. юаней – 40%.

- Больше 100 тыс. юаней – 45 %.

Для каждой суммы месячного заработка есть своя сумма разовых отчислений.

Подобная прогрессивная система налогообложения позволяет равномерно распределять доходы по стране.

Налогом не облагается заработная плата, которая меньше 750 долл. США.

Отчисления на пенсию

В Китае существует накопительная пенсионная система, которая формируется за счет отчислений работодателя и работающего. Размер сборов равен 28%: из них 8% платит работник, а 20% – работодатель.

Государственная пенсия положена только людям, которые проработали на местную экономику не меньше 15 лет.

Налог на детей в КНР

Наряду со стандартным налогообложением в Китайской Республике есть и другие более интересные сборы, например, налог на детей, который больше нигде не применяется. Как известно, численность населения в КНР очень высокая – 1,404 млрд. человек, ранее власти пытались ее снизить путем наложения запрета на второго ребенка. Тогда китайским семьям разрешалось иметь только одного ребенка. Но быстрый рост экономики повлиял на новое решение.

С 01 января 2016 года гражданам Китая все-таки разрешили завести второго малыша. Но несмотря на это многие китайцы уже не торопятся увеличивать состав семьи. На что государство решило применить новые меры и исправить ситуацию любым способом. Ученые по вопросам демографии уже отправили в специальную службу документ на рассмотрение. В нем сказано, что граждане, которые не завели к 40 годам второго ребенка обязаны заплатить специальный сбор, но из-за всеобщего возмущения проект отложили до лучших времен. В то же время не снят закон о запрете на третьего малыша – некоторые нарушители выплачивают в казну государства штраф $3500.

Особенности налоговой системы Китая

Особенности налоговой системы Китая

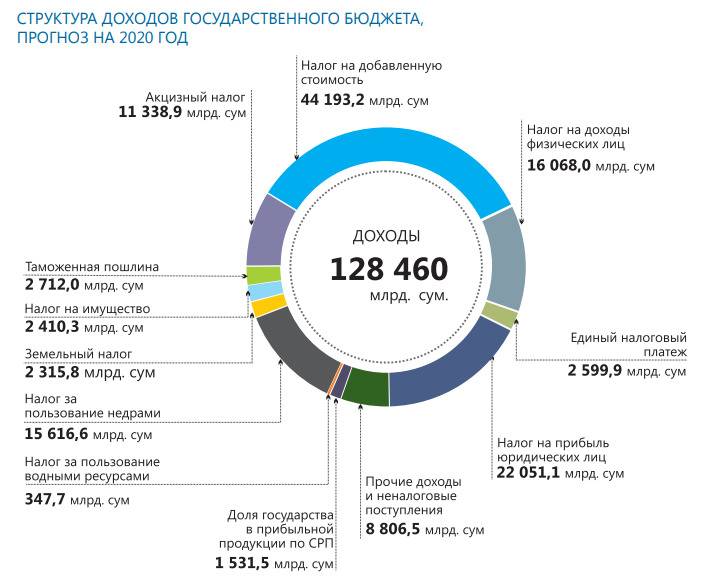

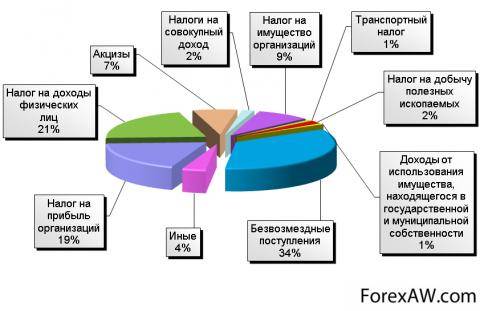

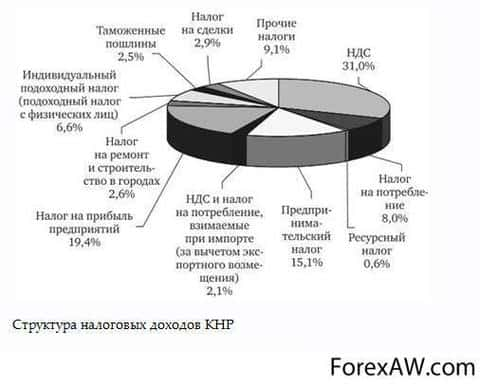

Налоговые поступления в Китае – это основной источник доходов бюджета. Налоговые доходы составляют около 95% финансовых доходов страны. Это главный источник поступлений госбюджета Китая. Эти финансовые ресурсы направляются, в том числе, на поддержку развития сельских районов, охрану окружающей среды и экологическое строительство, содействие развитию социальной сферы.

Правительство Китая определило главными принципами налогообложения:

– справедливость при налогообложении;

– простоту при исчислении и взимании налогов.

Государственные органы, контролирующие налоговое законодательство:

Министерство финансов

Комитет тарификации и классификации при Государственном совете

Главное таможенное управление .

Всего в Китае насчитывается около 25 налогов, которые условно можно подразделить на 8 групп.

1) Налоги с оборота: НДС, налог на потребление (налог с продаж), налог на предпринимательскую деятельность.

2) Налоги на прибыль (доходы): налог на прибыль отечественных предприятий, налог на прибыль предприятий с иностранными инвестициями и иностранных предприятий и налог с физических лиц.

3) Ресурсные платежи: ресурсный налог и земельный налог (плата за пользование землями городов и районов).

5) Имущественные налоги: налог на имущество, налог на недвижимость,

6) Налоги с операций (действий): налог за пользование автотранспортными средствами и водными судами, гербовый сбор, налог на передачу имущества.

7) Сельскохозяйственные налоги: налог на земледелие и налог на содержание и разведение скота.

8) Пошлины на все товары, ввозимые, вывозимые на с территории Китая .

К основным налогам в Китае относятся: подоходный налог, НДС, налог на потребление, налог с оборота. В Китае подоходный налог с предприятий с иностранными инвестициями, которые создали юридическое лицо на территории Китая, подоходный налог взимается поставке 33%, в том числе 3% – в местный бюджет. Относительно хозяйствующих субъектов, осуществляющих свою деятельность не через постоянное представительство в Китае, установлена ставка налога в 20 % с различных видов доходов: дивидендов, проценты по капиталу, доходы за аренду, за предоставление лицензий и т.д.

Вместе с тем налог на прибыль может быть снижен с обычной для Китая ставки 33% до 15%. В течение трех лет после образования предприятие получает “налоговые каникулы”. В следующие три года этот налог будет составлять лишь 7,5%.

Индивидуальный подоходный налог взимается с заработной платы и иных трудовых вознаграждений граждан. Основная ставка 30 %.

Кроме этого ставки подоходного налога дифференцированы по различным территориям Китая в зависимости от категории субъекта хозяйствования.

Налог на добавленную стоимость платят организации и частные лица, которые реализуют товары, предоставляют услуги по обработке и ремонту. НДС уплачивается и по импортируемым товарам. Используются основные ставки в 17 % и 13% (устанавливается относительно продовольствия, растительных масел, питьевой воды, химических удобрений, сельскохозяйственных машин). Предприятиям, которые занимаются научными исследованиями и разработкой программного обеспечения, компенсируется налог на добавленную стоимость. Такая компания заплатит только 3% налога (вместо 17%), остальное государство возмещает из бюджета. Кроме этого, общая сумма заработной платы, выплаченной работникам, налогом не облагается.

Налог на потребление, взимается по 11видам потребительских товаров (табак, вино, спирт, косметика, парфюмерия, ювелирные изделия, бензин, легковые автомобили и т.д.). Ставка данного налога может быть адвалорной (устанавливается в процентах от цены) и специфической или твердой (устанавливается в зависимости от физической характеристики объекта налогообложения) .

Таким образом, можно сказать, что налоговые поступления – это основной источник доходов бюджета, который составляют около 95% финансовых доходов страны. Всего в Китае насчитывается около 25 налогов, которые условно можно подразделить на 8 групп. К основным налогам в Китае относятся: подоходный налог, НДС, налог на потребление, налог с оборота.

Список использованных источников:

1. Федоровский, А. Институциональные преобразования в Китае: предпосылки, особенности, перспективы / А. Федоровский // Мировая экономика и международные отношения. –2003. –№ 4.

2. Дин Жуджунь, Ковалев М. М. Путь к рыночной экономике (Китайская модель реформ). Монография / Дин Жуджунь, М.М. Ковалев. –Минск: БГУ, 2009.

3. Налоговая система Китая / / Business Times. Режим доступа: http://btimes.ru/business/nalogovaya-sistema-kitaya-nalogi-dlya-inostrannykh-predpriyatii. Дата доступа: 10.12.13