ПС с комментариями и проводками

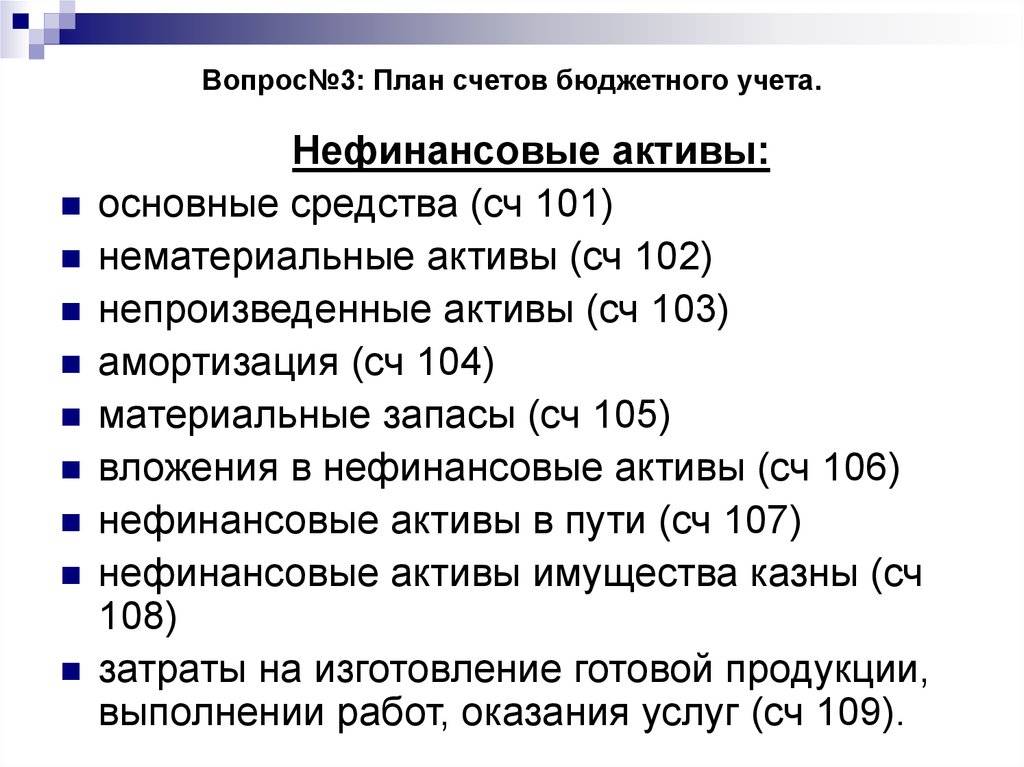

Относительно рассматриваемого плана требуются комментарии по составлению самого акта. В него включаются используемые компанией счета первого порядка.

Когда определяется аналитическая структура разрешение получать не требуется, компания правомочна принимать данные решения самостоятельно. Данные по аналитике должны совпадать с остатками и оборотами на счете первого порядка.

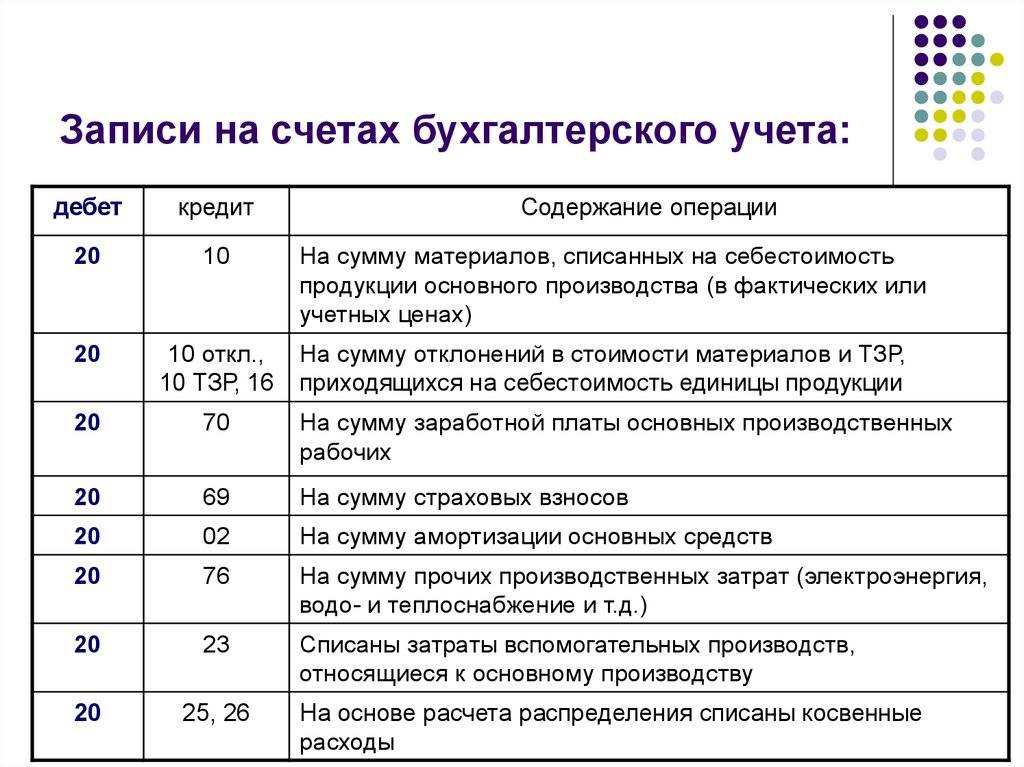

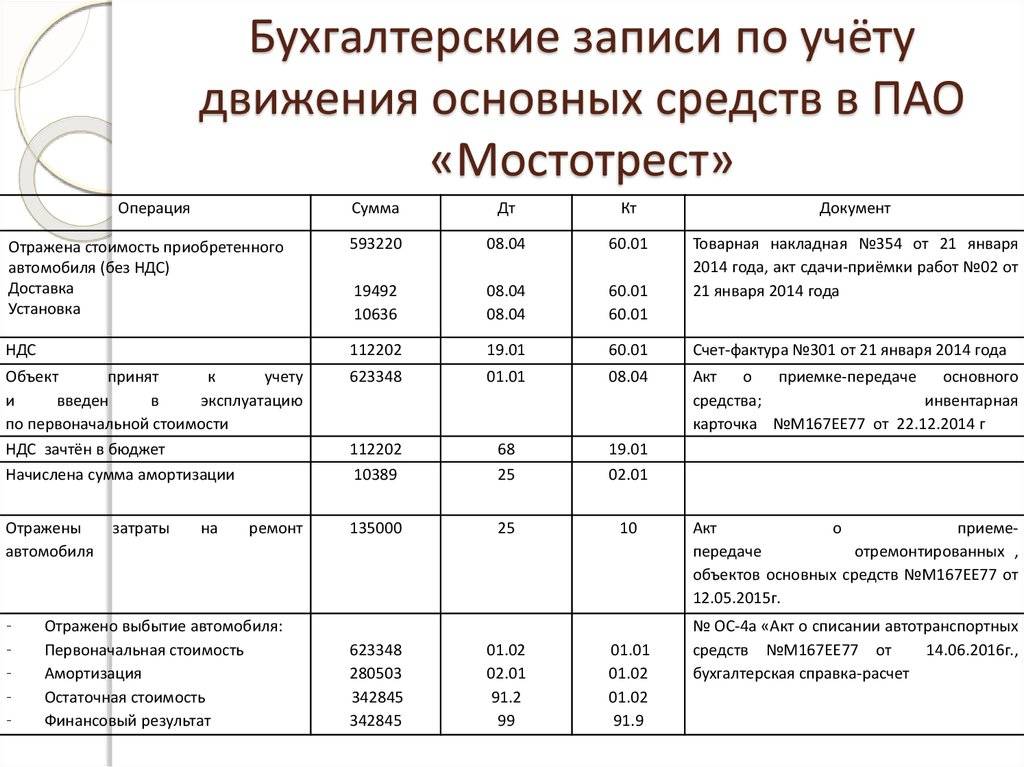

Нормативными актами предусматривается типовая схема корреспонденции для первопорядковых счетов. Когда возникают факты осуществления хозяйственной деятельности, не предусматривающие корреспонденцию – компания может внести дополнения. В таком случае требуется соблюдение единых подходов.

ПС в кредитных организациях

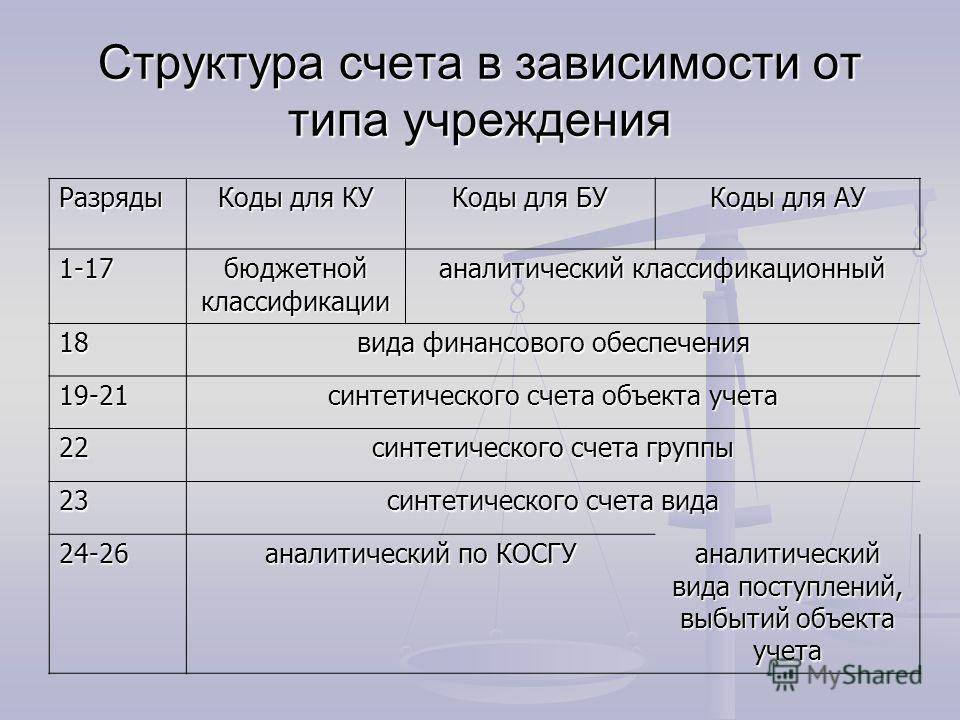

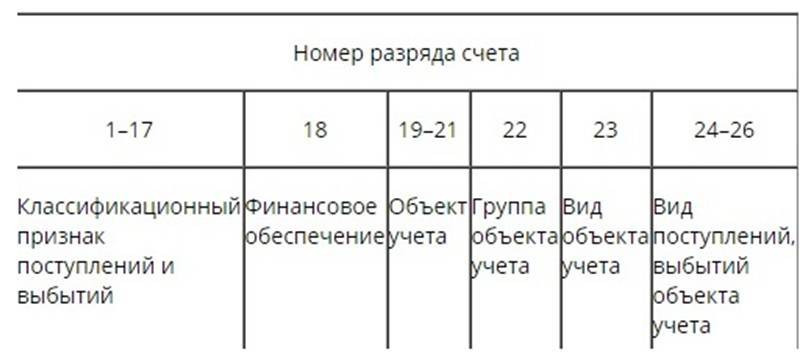

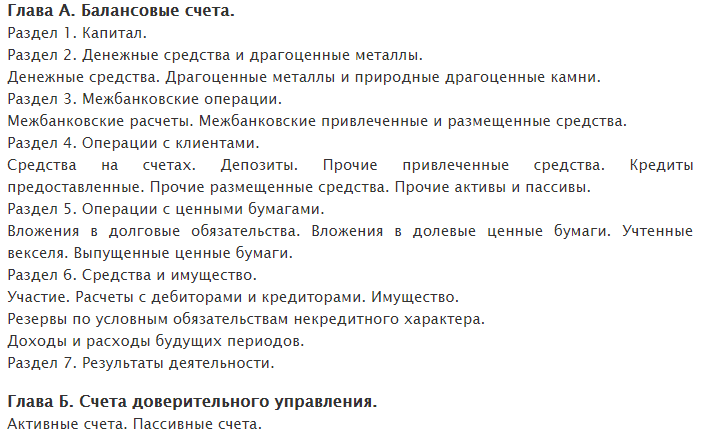

Банк России разработал положение под номером 302-П, которое вступило в силу в 2007 году. В данный акт включается планирование бухучета в организациях, осуществляющих кредитную деятельность. План строится на иерархической структуре, когда каждый следующий уровень дает детализацию предыдущему.

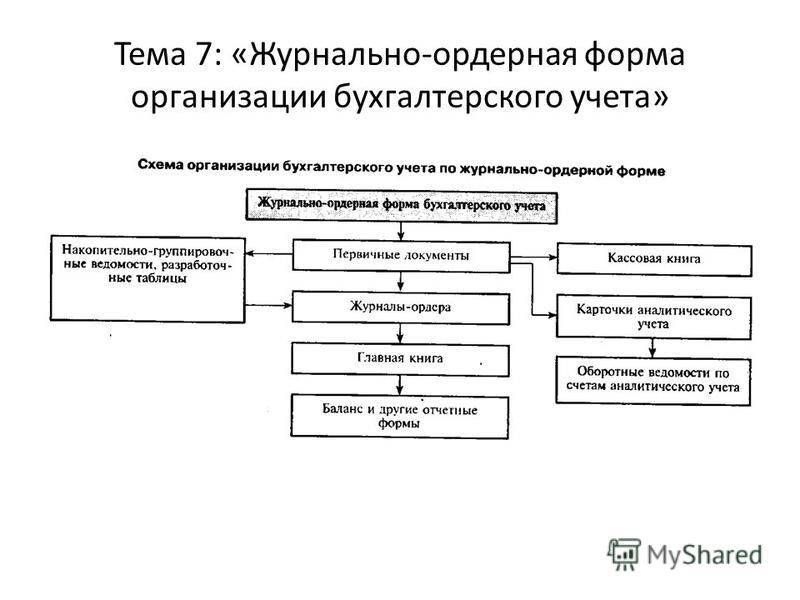

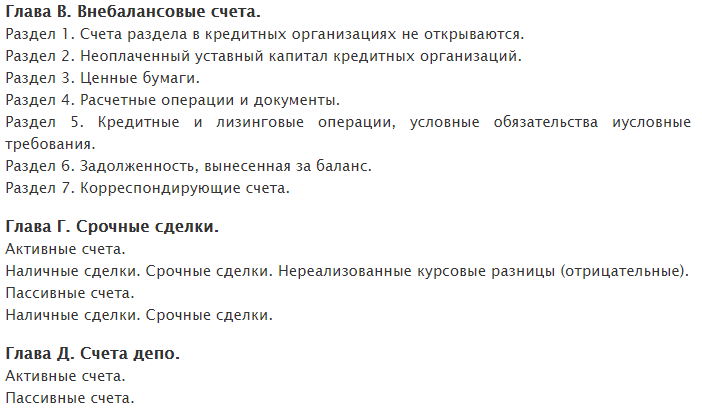

По схеме план представляется так:

В кредитных организациях

В кредитных организациях

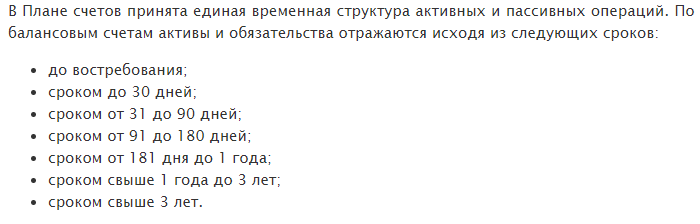

Если счет открыт до востребования, то средства возвращаются по первому требованию вкладчика. Когда изменяются сроки относительно размещения и изменения денег, то новые временные рамки устанавливают посредством прибавления или уменьшения количества дней, указанных в ранее заключенном договоре.

В иностранной валюте открывается на любых счетах плана. При условии возможность отражений операций в валюте другого государства. В номер, где присутствует иностранная валюта, включается код, состоящий из трех цифр.

Операции, которые в течение дня совершаются с использованием иностранной валюты, подлежат отражению в каждодневном отчете в рублях.

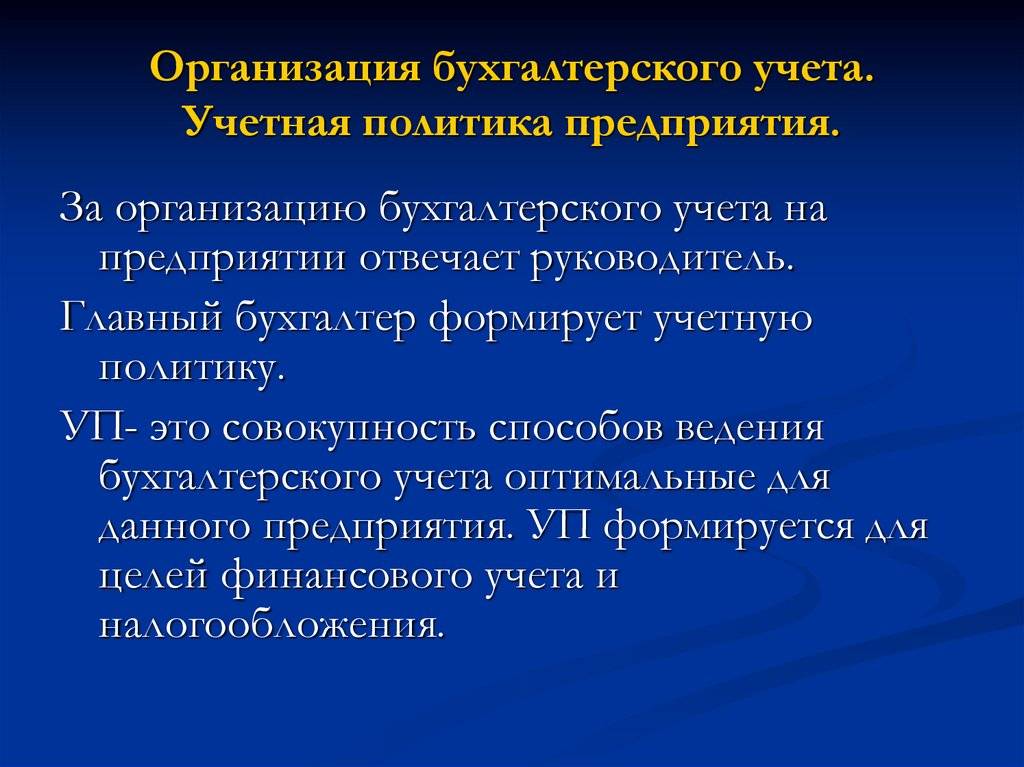

Влияние учетной политики организации на оценку показателей финансовой отчетности

Учетная политика на сегодня является одним из главных инструментов ведения бухгалтерского учета. Поэтому сейчас всё больше внимания уделяется на ее формирование и раскрытие

Она призвана уделять внимание всем аспектам учета, не зависимо от характера деятельности предприятия. Её полное отсутствие или важных элементов является грубым нарушением

Финансовый результат определяется показателями прибыли и убытка в течение отчетного периода. Формирование их итогов осуществляется на счёте 99 «Прибыли и убытки». Он представляется разницей доходов и расходов. Превышение доходов- прибыль, а расходов — убыток. Соответственно полученная прибыль или убыток ведет к увеличению или уменьшения капитала организации. Прибыль — это субъективный показатель, который создает именно бухгалтер. Именно от него зависит как оценить поступившие денежные средства и как представить данную информацию заинтересованным лицам. Поэтому прибыль зависит от момента демонстрации в учёте.

Полученная прибыль зависит от методов учета, т.е. способ его ведения, которые и прописаны в учетной политики. У каждой организации свои способы. И даже, если характер деятельности одинаков,это не значит, что методы будут использовать одни и те же.

Вывод.

Таким образом, можно сделать вывод, что от выбора элементов учетной политики зависит величина формируемого финансового результата. Любое решение, принятое руководством предприятия, по созданию учетной политики или внесению каких-либо изменений сказывается на деятельности предприятия. Правильно созданная учетная политика принесет своей организации большую прибыль, а неправильная — убыток.

Просмотров

58 687

Стоимость бухгалтерского обслуживания для иностранцев

Иностранные инвесторы – желанные гости в Чехии, для них предусмотрены льготы и разработаны специальные программы по снижению налоговой нагрузки. Но это не освобождает зарубежных бизнесменов от необходимости вести учет финансовых показателей и своевременно подавать отчетность.

Тем, кто в Праге даже Карлов мост с первого раза не найдет, очень сложно сразу разобраться в системе финансовых отчетов и налоговых деклараций.

Подобные предложения могут поступать как от чешских компаний, так и от российских, которые оказывают бухгалтерские услуги за рубежом.

Стоимость такой помощи зависит от статуса налогоплательщика, его оборота и степени вовлеченности во внутренние дела клиента:

| Кратность обращений в год | Особенности ведения деятельности | Ориентировочная стоимость |

|---|---|---|

| Один раз в год, для подготовки отчетности и упорядочивания первичной документации | Заказчик с нулевыми оборотами | Около 300 евро |

| Один раз в год, для подготовки отчетности и упорядочивания первичной документации | Деятельность в течение года осуществлялась, но без наемного персонала | От 400 евро – зависит от количества операций |

| Ежемесячное обслуживание, в зависимости от количества операций | Заказчик – плательщик НДС | От 3000 крон/месяц + 3000 за постановку на учет (одноразово) |

| Ежемесячное обслуживание, в зависимости от количества операций | Клиент – неплательщик НДС | От 2000 крон/месяц |

| Обслуживание компаний с наемными работниками | В дополнение к годовому или ежемесячным платежам за бухобслуживание | 500 крон в месяц за одного работника + 3000 крон одноразово за регистрацию каждого их них в системе соцстрахования. |

Какой вариант сотрудничества выбрать и кому поручить ведение бухучета, решает сам налогоплательщик.

Возможно, после долгих размышлений на эту тему бизнесмен решит, что ему будет удобнее, если на фирме будет собственный бухгалтер. Однако однозначно можно утверждать, что без профессионального обслуживания избежать штрафов за ошибки в отчетности компании не удастся.

Другие известные польские банки

Например, ВБК банк Заходни — молодой банк, появившийся в 2001 году как результат слияния двух банков — Bank Zachodni S.A. и Wielkopolski Bank Kredytowy S.A. Тем не менее, он демонстрирует один из самых высоких показателей роста среди финансовых учреждений Польши и занимает третье место по объему оказываемых услуг.

Еще один молодой известный польский банк Mbank славится финансовыми достижениями с 1986 года. Кроме этого, Mbank — лидер в развитии мобильного и онлайн-банкинга, а по размерам активов занимает четвертое место в Польше.

Стоит уделить внимание и банку Bank Pekao. На сегодня Pekao Bank – второй по размерам активов банк Польши с качественными и разнообразными услугами

Как открыть счет в банке Миллениум?

Наиболее интересными для иностранцев являются два типа: Konto 360. Student и Konto 360. Первый доступен для лиц, возраст которых не превышает 26 лет, второй – для всех остальных.

Открытие счета, выпуск карты и снятие средств через банкоматы в Польше в обоих случаях бесплатны!

Бесплатным может стать и содержание счета, если:

- по Konto 360. Student совершена хотя бы одна оплата в месяц;

- по Konto 360 – кроме одной оплаты, также произошло пополнение счета на сумму не менее 1000 злотых в месяц.

В противном случае будет взиматься сумма от 5 до 8 злотых в месяц за содержание счета (в некоторых случаях стоимость может возрасти).

Личное посещение банка

Выбираем ближайшее отделение. Сделать это можно на официальном сайте банка.

Подготавливаем документы. Для иностранца – физического лица счет в Банке Миллениум откроют при предъявлении только заграничного паспорта!

Выбираем валюту. Банк открывает счета в злотых или евро.

Определяемся с типом счета: Konto 360. Student или Konto 360.

Приходим в отделение и заявляем о намерении открыть счет нерезидентом. Если владение польским языком пока не на высоком уровне, не стоит отчаиваться. Как правило, операционистки привыкли к таким клиентам — терпеливо выслушают и подскажут.

Потребуется сообщить: ФИО, контакты (эл. почту и телефон), ФИО матери и отца, слово-пароль, адрес на родине и адрес в Польше

Последнее очень важно, т.к. готовая карта придет по почте

Может потребоваться и другая информация.

Заключаем договор и ждем карту. Как правило, пластиковая карточка этого банка изготавливается 8-10 дней.

Далее предлагаем посмотреть образец договора:

Через интернет

- Зайдите на сайт банка по этой ссылке. Выберите польский или английский язык.

- Первый экран предложит ввести 8-значный код – эти цифры вам может предоставить любой знакомый, уже имеющий счет в Миллениуме.Если кода нет – введите 21878714. Нажмите кнопку «Załóż konto» (открыть счет).

Выберите тип счета и заполните всю необходимую информацию

Обратите внимание, что две первых «галочки» под типом счета – это страховки, выбирать которые необязательно. Далее идут личные данные

При заполнении данных о гражданстве, если клиент указывает, что не является гражданином Польши, можно отказаться от указания PESEL. То есть открытие счета теоретически возможно без его получения.

«Галочку» в конце странице, о согласии с условиями, ставить обязательно.

На следующей странице выбирается тип документа – загранпаспорт и внимательно заполняются остальные поля:

- паспортные данные;

- девичья фамилия матери;

- являетесь ли вы налоговым резидентов США;

- имя отца и матери;

- данные о проживании.

В завершении страницы очень важный пункт – выбор способа подписания договора. Необходимо выбрать и указать ближайший или наиболее удобный филиал.

На следующем экране осуществляется проверка введенных данных, и завершается оформление. Останется только прийти в объявленное время в выбранное отделение Millennium и подписать договор.

Ежегодная финансовая отчетность польских предприятий

Кардинальные изменения в системе учета активов и пассивов произошли в Польше 29 сентября 1994 года, когда был принят закон «О бухгалтерском учете». Реформы коснулись способов оценки активов и их ликвидности с учетом реалий рыночной экономики, но не изменили того факта, что регистрация ведется в системе двойной записи.

Принцип последовательного и непрерывного внесения записей в регистры счетов бухучета реализовывается в форме специализированных книг (гроссбухов), на основании которых составляется ежегодный финансовый отчет (sprawozdania finansowego).

В состав отчетности входят:

- баланс за 12 месяцев (bilans) – подается до 15 июля следующего года;

- информация о прибылях и убытках;

- приложения и пояснения: заключение аудитора, протокол о распределении прибыли и выплате дивидендов, подтверждение того, что отчет согласован на собрании учредителей.

Пакет документов подается в Национальный судебный реестр (KRS), с 2021 года сделать это можно только в .

Если предприятие не подлежит регистрации в реестре, то отчет направляется через Центральный регистр – до 30 апреля года, следующего за отчетным.

Нужно помнить, что финансовая отчетность, не утвержденная учредителями, налоговыми органами не принимается.

Бухгалтерский учет в Чехии

Актуальность информации: 2020-01-23

Организации, имеющие юридический адрес в Чехии, должны вести бухгалтерский учет согласно чешскому законодательству. Рамки и способы ведения бухгалтерского учета установлены законом о бухгалтерском учете – č. 563/1991 Sb.

Обязанность вести бухгалтерский учет несут: — Юридические лица, имеющие юр. адрес в Чехии; — Иностранные лица, если занимаются предпринимательской деятельностью на территории Чехии; — Физические лица имеющие лицензию на ведение предпринимательской деятельности; — И другие бухгалтерские единицы, которым это предписывает закон

Основные принципы бухгалтерского учета:

Отчетный период Фискальный налоговый год должен содержать двенадцать следующих подряд месяцев. Дополнение к закону о бухгалтерском учете, действующее с 1.1.2001, дает возможность налогоплательщикам вести бухгалтерский учет и в других периодах, кроме календарного года, по согласованию с налоговыми органами.

Бухгалтерская система Чешская бухгалтерская система для юридических лиц основана на системе двойной бухгалтерии, которая совместима с бухгалтерскими системами в других странах Европы.

Амортизация Чешское законодательство различает амортизацию двух видов: налоговую и бухгалтерскую.

Бухгалтерская амортизация Размеры и способ применения амортизации определяет предприятие в рамках бухгалтерских правил. Бухгалтерская амортизация входит в затраты предприятия.

Налоговая амортизация Размер и способ применения определяется в Законе о налоге на прибыль. Налоговая амортизация рассчитывается при определении налоговой базы налога на прибыль.

Амортизации рассчитываются на основании расходов на приобретение и используются либо равномерно (§ 31 Zákon 586/1992 Sb.) или ускоренно (§ 32 č. 586/1992 Sb.). Способ амортизации для каждого новоприобретенного материального и нематериального имущества в большинстве случаев устанавливает собственник, способ нельзя менять в течение всего периода амортизации. Ставки и сроки амортизации основываются на типе имущества – материальное или нематериальное имущество.

Материальное имущество Основные средства засчитываются по группам амортизации – чешская бухгалтерская система Чехии различает 6 групп. Определение амортизационных групп – часть приложения к Закону о налоге на прибыль (č. 586/1992 Sb.).

Амортизационная ставка в год приобретения ниже, чем в последующие годы, невзирая на тип амортизации. Исключения устанавливаются Законом о налоге на прибыль (č. 586/1992 Sb.).

Оценка запасов Запасы оцениваются по так называемым складским ценам. Чешские законы допускают два способа расчета складской цены:

— Расчет складской цены по методу FIFO (акроним англ. First In, First Out – первым пришёл — первым ушёл), то есть первый элемент, входящий в систему, одновременно первым из нее выходит (в качестве первых бухгалтерских списывают те предметы, которые были закуплены первыми) — Расчет складской цены, так называемым методом средней цены, то есть запасы оцениваются по определенной формуле, и по этой цене товары выдаются со склада (стоимость является средним арифметическим).

Если предприятие решает пользоваться конкретным методом для определенного типа товара, этим методом и должно пользоваться на протяжении всего года, без изменений в течение года.

Оценка запасов методом LIFO (акроним англ. Last In, First Out – последним пришёл — первым ушёл) в Чешской Республике не допускается.

Бухгалтерские фирмы

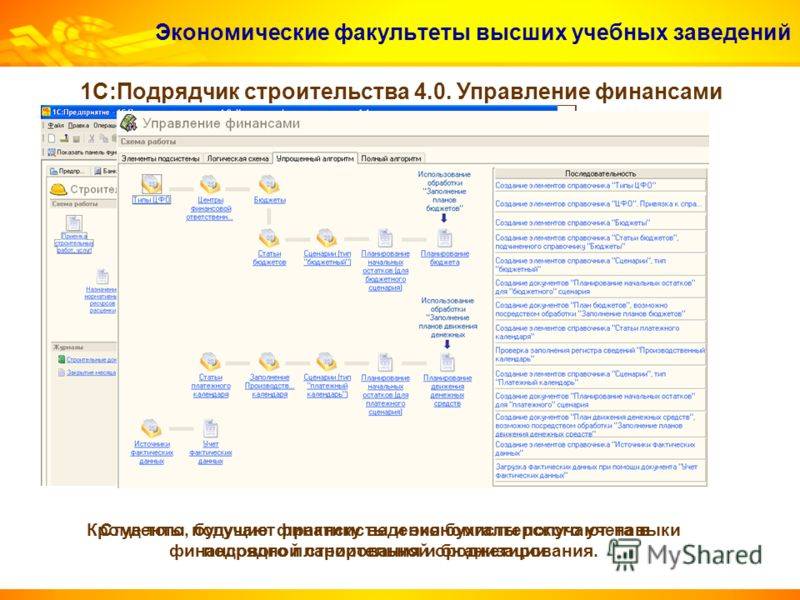

Воспользовавшись услугами учета бухгалтерских компаний, у вас не будет необходимости следить за изменениями в налоговом законодательстве, а также обновлениями (часто за отдельную плату) бухгалтерского программного обеспечения, установленного на компьютере. Бухгалтерские фирмы используют программное обеспечение для оптимизации процессов и расходов бизнеса, что приносит предпринимателям измеримые финансовые выгоды.

Еще одним преимуществом является возможность решать все формальности через Интернет. Вы можете отслеживать оборот документации в вашей панели администратора. Кроме того, стоимость услуг таких компаний становятся все дешевле.

Аутсорсинговые компании предлагают профессиональные услуги и работу опытных специалистов, которые слишком дорого обходились бы предпринимателям на отдельной должности в компании. А еще, бухгалтерская фирма берет на себя ответственность за применение текущих бухгалтерских и налоговых правил. Каждая бухгалтерская компания имеет страховой полис гражданской ответственности, который является гарантом, что в случае налоговой задолженности по вине бухгалтерии, предприниматель не будет нести ответственности и финансовых последствий. Использование услуг бухгалтерских компаний экономит время и обеспечивает поддержкой профессионалов в необычных ситуациях, когда незаметные проблемы переросли в значительные.

В дополнение к этим преимуществам, аутсорсинг бухгалтерских услуг связан с определенными рисками

Предпринимателям следует принимать во внимание риск выбора неправильной бухгалтерской компании и возможные проблемы сотрудничества, начиная от небольших нарушений обязательств, отсутствия внимания к интересам клиента, и заканчивая потерей бухгалтерских документов. Кроме того, необходимо внимательно относиться к дополнительным расходам на консультационные услуги

А вот, в случае небольших бухгалтерских компаний (один/два бухгалтера) могут возникнуть сомнения по поводу компетентности, стабильности и своевременности предоставляемых услуг.

Выбор правильной бухгалтерской фирмы является очень важным. Так какую информацию о бухгалтерской компании следует проверить, перед тем как поручить ей обслуживания своего предприятия?

Для того чтобы проверить компанию попросить у нее доступ к таким документам как:

- запись в Центральном регистре экономической деятельности или Национальном судебном реестре (KRS);

- Номер REGON;

- подтверждение присвоения идентификационного номера налогоплательщика NIP;

- свидетельства уполномоченных лиц, удостоверяющих полномочия бухгалтера;

- подтверждение наличия договора страхования ответственности.

Если компания без проблем способна представить необходимые документы, тогда можно довериться ей и начать переговоры. Вы также должны быть осведомлены о необходимости очень тщательно проанализировать контракт, в частности, ознакомиться с обязательствами каждой из сторон.

А еще лучше, при выборе бухгалтерской компании для своего предприятия, воспользоваться рекомендациями.

Приняв во внимание выше изложенную информацию, каждый предприниматель должен тщательно проанализировать и принять взвешенное решение о форме ведения бухгалтерского учета

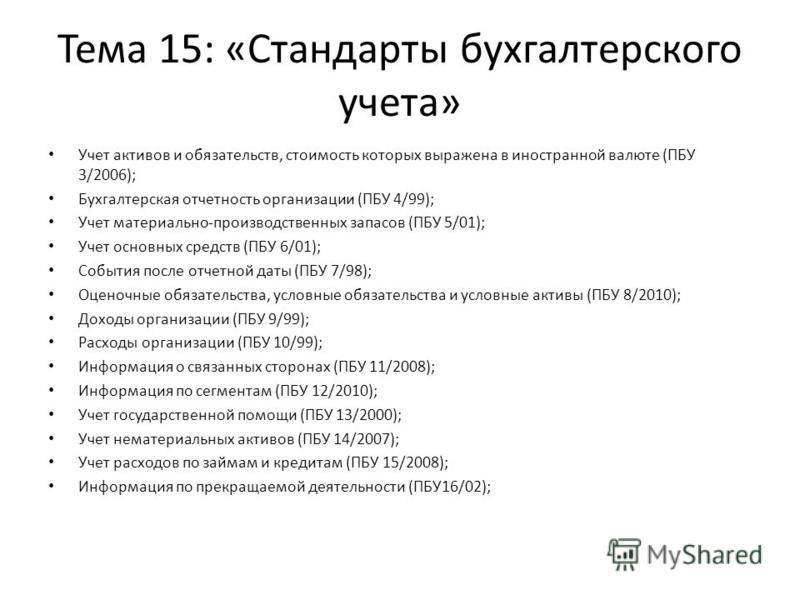

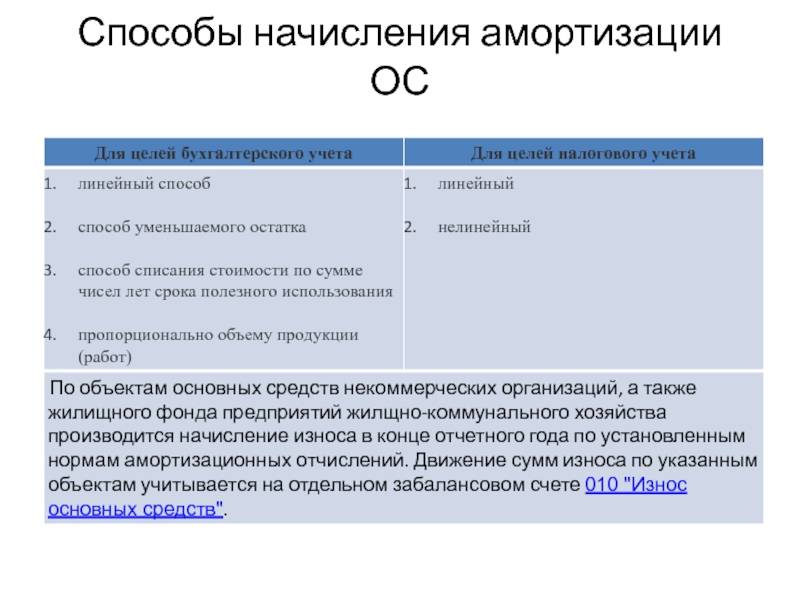

Выбор способа начисления амортизации

В отличие от норм ПБУ 6/01 (утв. приказом Минфина России от 30.03.2001 № 26н), ФСБУ 6/2020 достаточно детально определяет основания выбора организацией способа начисления амортизации.

Согласно пункту 34 ФСБУ 6/2020, “выбранный способ начисления амортизации должен:

а) наиболее точно отражать распределение во времени ожидаемых к получению будущих экономических выгод от использования группы основных средств;

б) применяться последовательно от одного отчетного периода к другому, кроме случаев, когда меняется распределение во времени ожидаемых к получению будущих экономических выгод от использования группы основных средств”.

Согласно пункту 35 ФСБУ 6/2020, “амортизация по основным средствам, срок полезного использования которых определяется периодом, в течение которого их использование будет приносить экономические выгоды организации, начисляется линейным способом или способом уменьшаемого остатка.

Начисление амортизации линейным способом производится таким образом, чтобы подлежащая амортизации стоимость объекта основных средств погашалась равномерно в течение всего срока полезного использования этого объекта. При этом сумма амортизации за отчетный период определяется как отношение разности между балансовой и ликвидационной стоимостью объекта основных средств к величине оставшегося срока полезного использования данного объекта.

Начисление амортизации способом уменьшаемого остатка производится таким образом, чтобы суммы амортизации объекта основных средств за одинаковые периоды уменьшались по мере истечения срока полезного использования этого объекта. При этом организация самостоятельно определяет формулу расчета суммы амортизации за отчетный период, обеспечивающую систематическое уменьшение этой суммы в следующих периодах”.

Пункт 36 ФСБУ 6/2020 устанавливает, что “амортизация по основным средствам, срок полезного использования которых определяется исходя из количества продукции (объема работ в натуральном выражении), которое организация ожидает получить от использования объекта основных средств, начисляется способом пропорционально количеству продукции (объему работ в натуральном выражении).

Начисление амортизации способом пропорционально количеству продукции (объему работ в натуральном выражении) производится таким образом, чтобы распределить подлежащую амортизации стоимость объекта основных средств на весь срок полезного использования этого объекта. При этом сумма амортизации за отчетный период определяется как произведение разности между балансовой и ликвидационной стоимостью объекта основных средств на отношение показателя количества продукции (объема работ в натуральном выражении) в отчетном периоде к оставшемуся сроку полезного использования объекта основных средств”.

Таким образом, у организаций, признающих основные средства частью своих активов, остается возможность применять один из трех способов исчисления сумм амортизации:

линейный способ;

способ уменьшаемого остатка;

способ пропорционально количеству продукции (объему работ в натуральном выражении).

Как сформировать и утвердить учетную политику организации в 2021 году

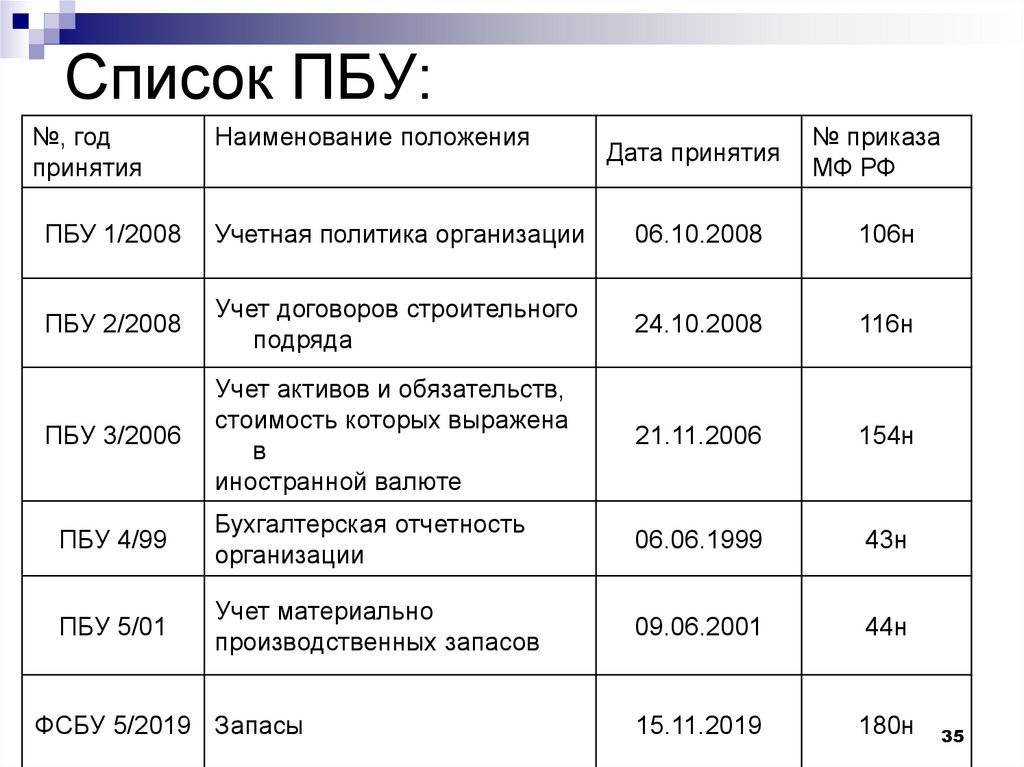

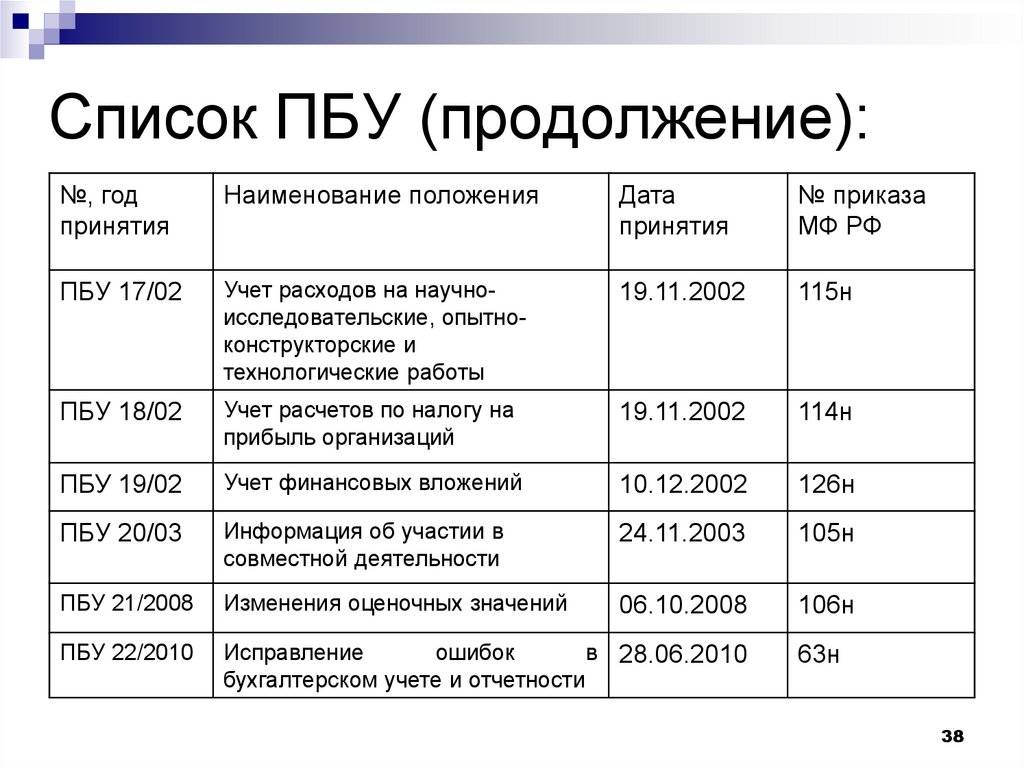

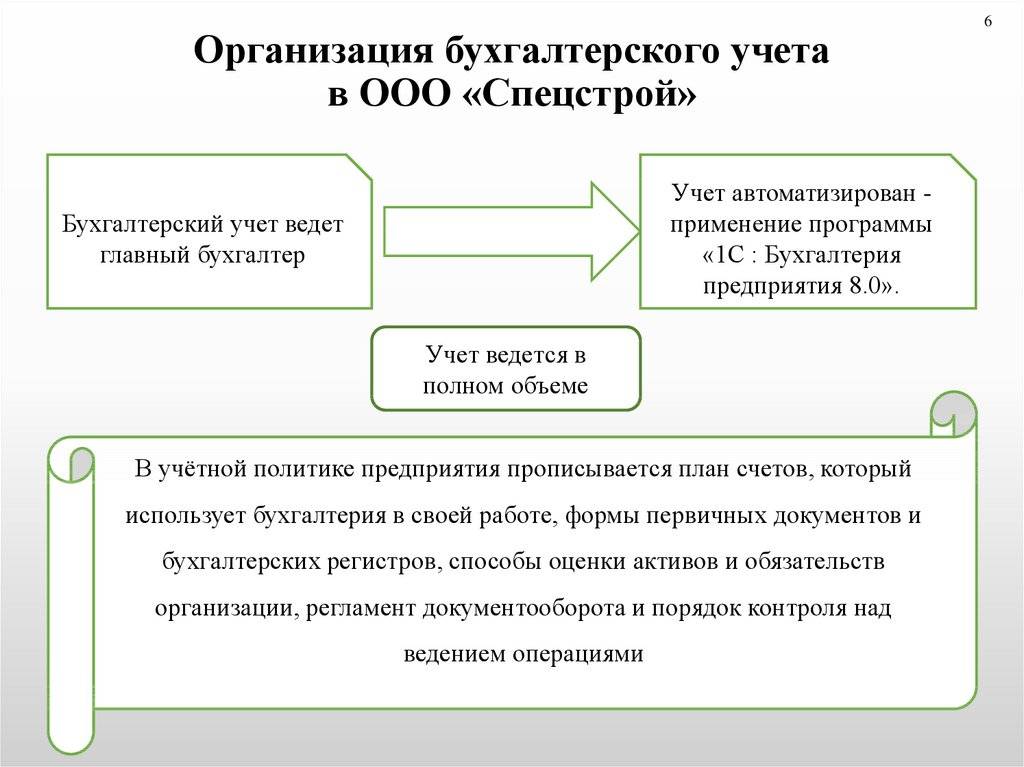

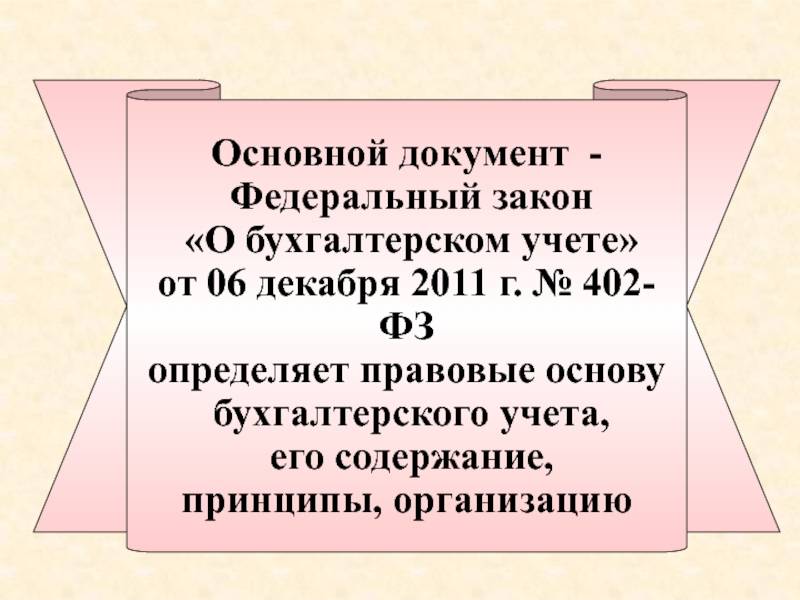

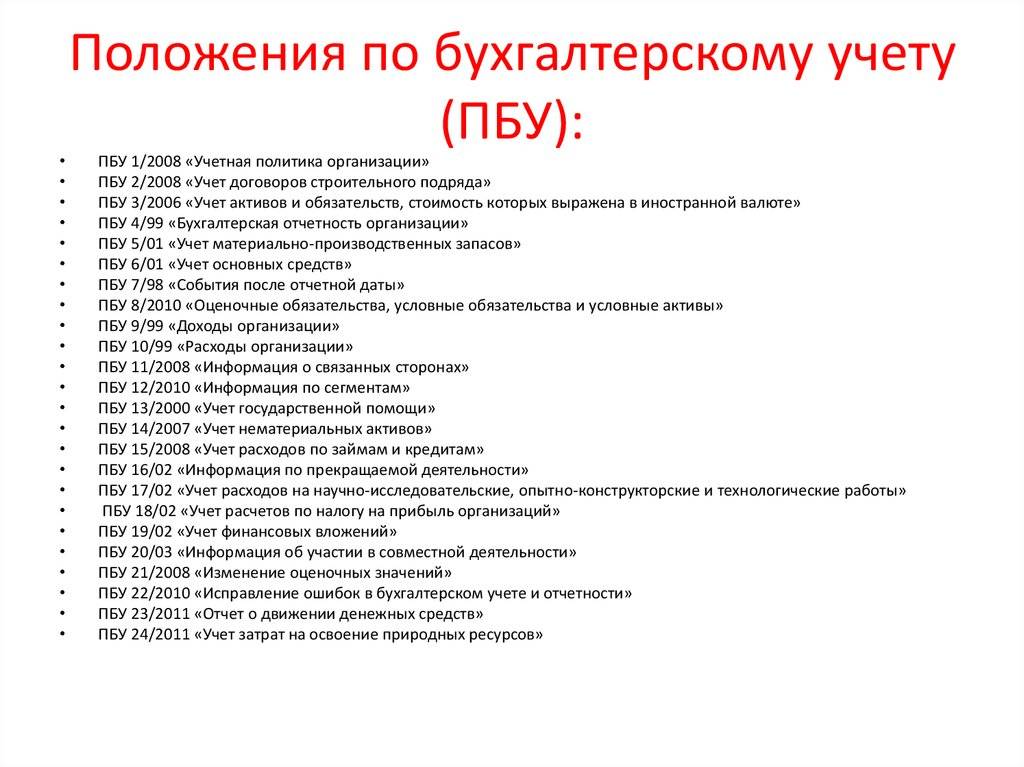

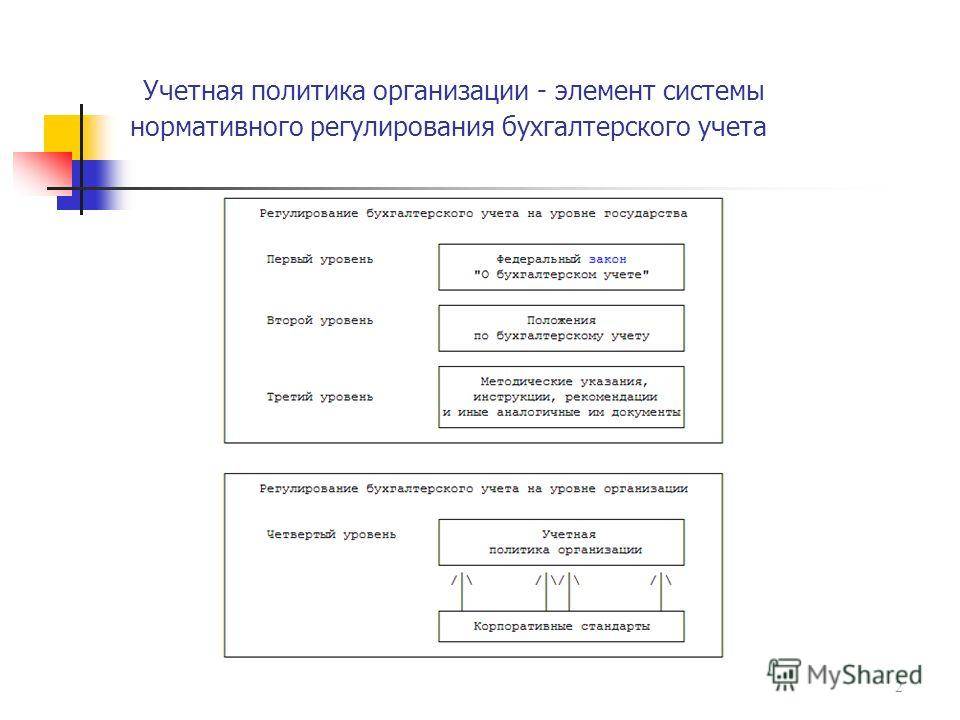

Учетную политику организация формирует самостоятельно, но с соблюдением ряда обязательных требований. Данные требования установлены в том числе положением по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утвержденным приказом Минфина от 06.10.2008 № 106н.

Так, в отношении каждого объекта выбирается один из способов ведения бухучета, допускаемых федеральными стандартами.

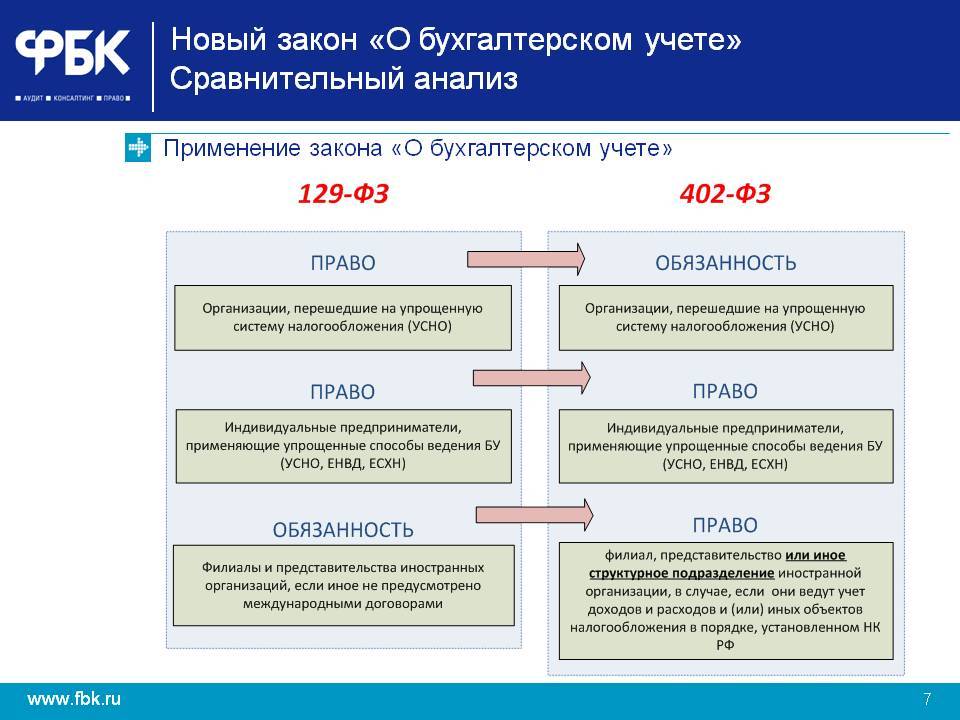

Если по какому-либо объекту способ ведения учета стандартами не установлен, то организация вправе самостоятельно его разработать и утвердить (ч. 4 ст. 8 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»). По общему правилу организация выбирает способы ведения бухучета независимо от всех прочих организаций.

Но если головная организация утверждает собственные стандарты бухгалтерского учета, обязательные к применению его дочерними предприятиями, то дочерние общества обязаны выбрать способы ведения бухгалтерского учета исключительно исходя из утвержденных организацией стандартов (п. 5.1 приказа Минфина от 06.10.2008 № 106н).

В свою очередь организации, применяющие упрощенные способы учета, при отсутствии в ПБУ соответствующих способов учета по конкретному вопросу вправе формировать учетную политику, руководствуясь исключительно требованием рациональности.

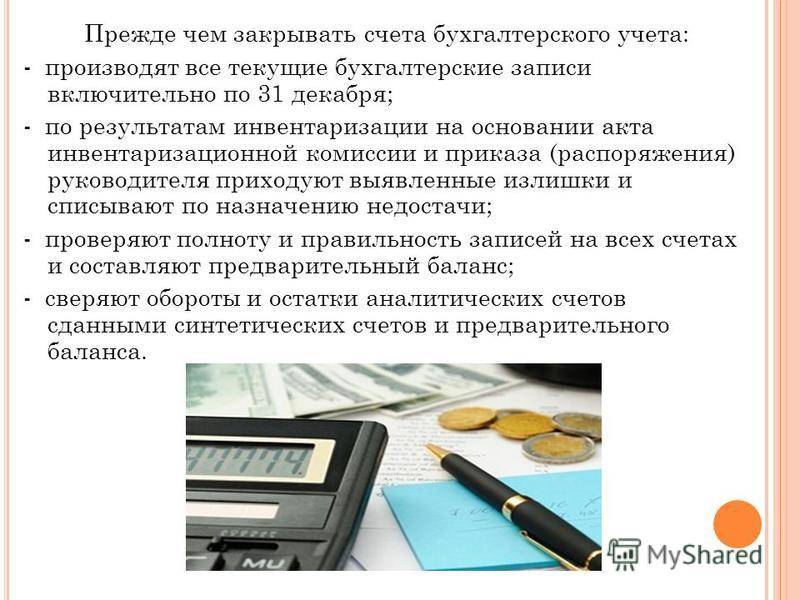

При этом учетная политика каждой организации в обязательном порядке должна содержать следующие элементы (п. 4 приказа Минфина от 06.10.2008 № 106н):

- рабочий план счетов бухучета. Этот план должен включать в себя синтетические и аналитические счета, необходимые для ведения учета в соответствии с требованиями своевременности и полноты учета и отчетности;

- формы первичных учетных документов, регистров бухгалтерского учета, а также документов для внутренней бухотчетности;

- конкретные способы оценки активов и обязательств организации;

- порядок проведения инвентаризации;

- правила документооборота и контроля за всеми хозяйственными операциями.

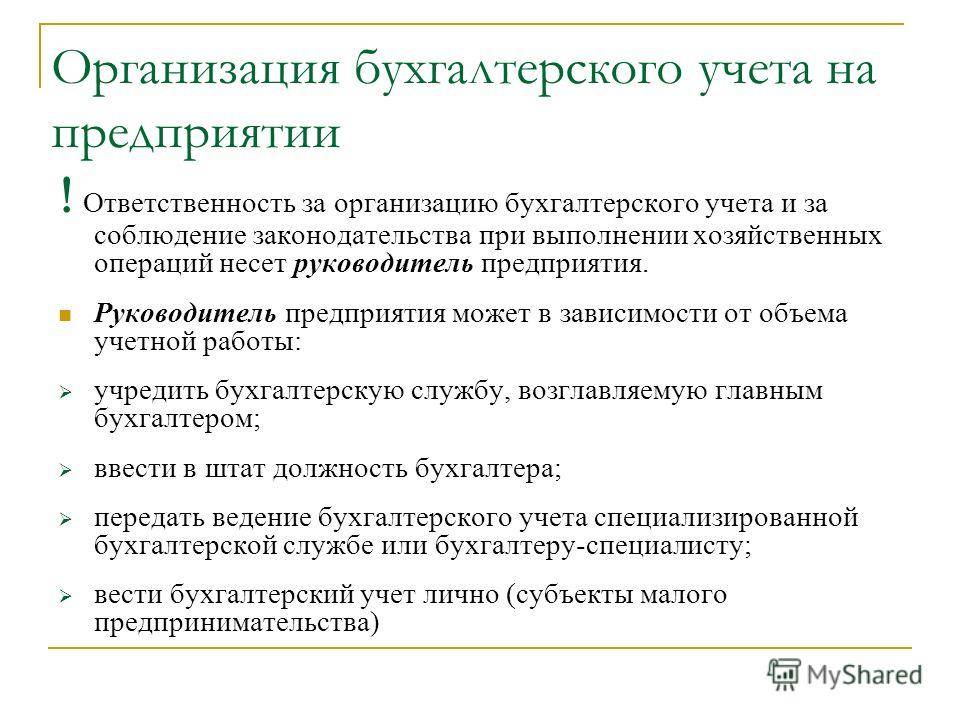

Учетная политика организации формируется главным бухгалтером и утверждается руководителем организации соответствующей организационно-распорядительной документацией. В частности, учетная политика может утверждаться приказом или распоряжением генерального директора организации (п. 8 приказа Минфина от 06.10.2008 № 106н).

Все существенные способы ведения бухучета, утвержденные в учетной политике, подлежат раскрытию в бухгалтерской (финансовой) отчетности организации.

При этом в промежуточной бухотчетности информацию об учетной политике организации указывать не обязательно. Исключения составляют случаи внесения изменений в учетную политику (приказ Минфина от 28.04.2017 № 69н).

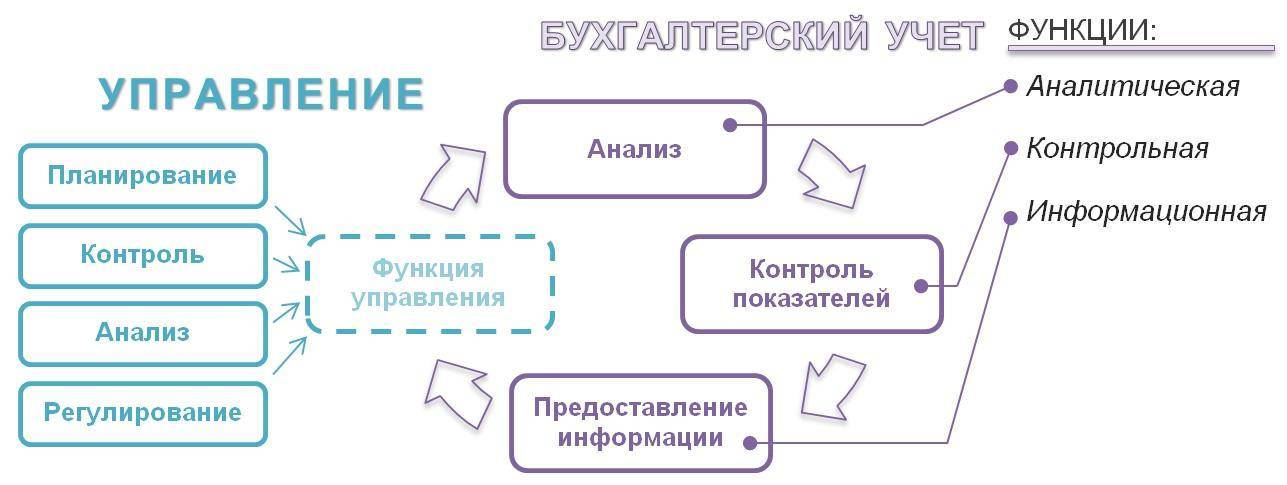

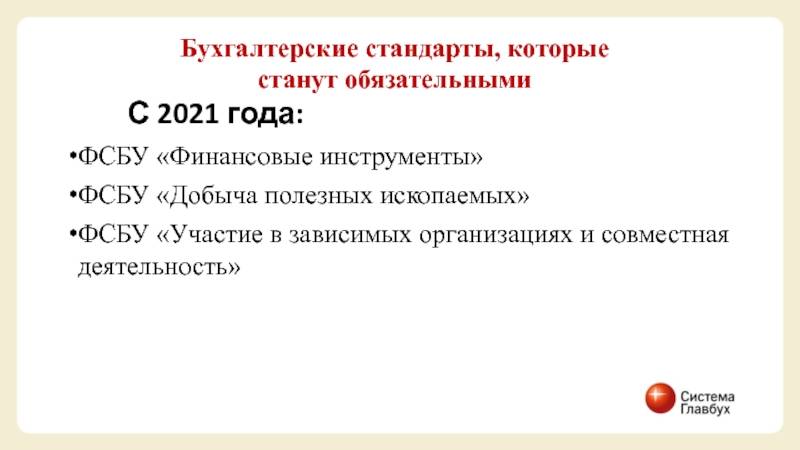

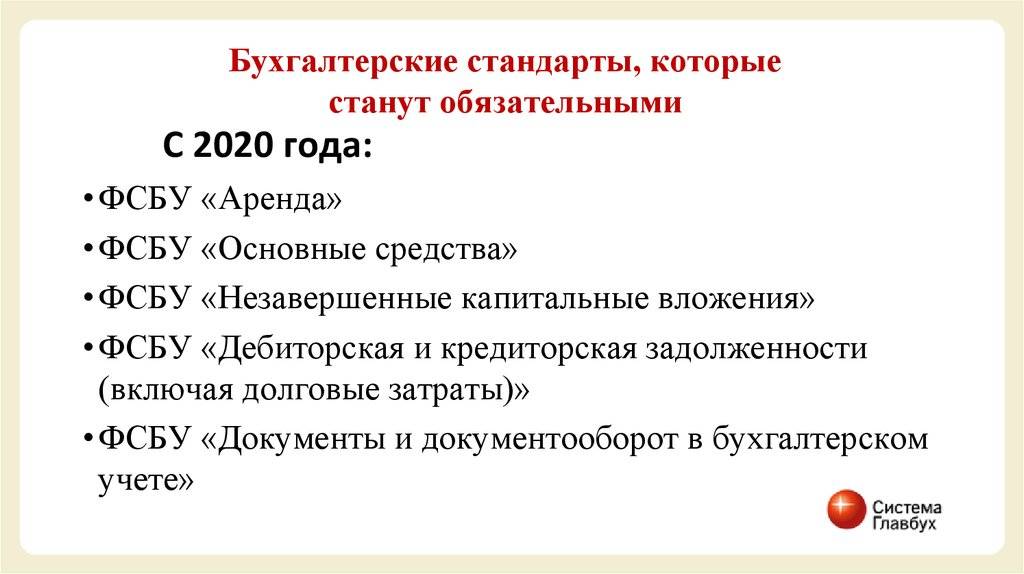

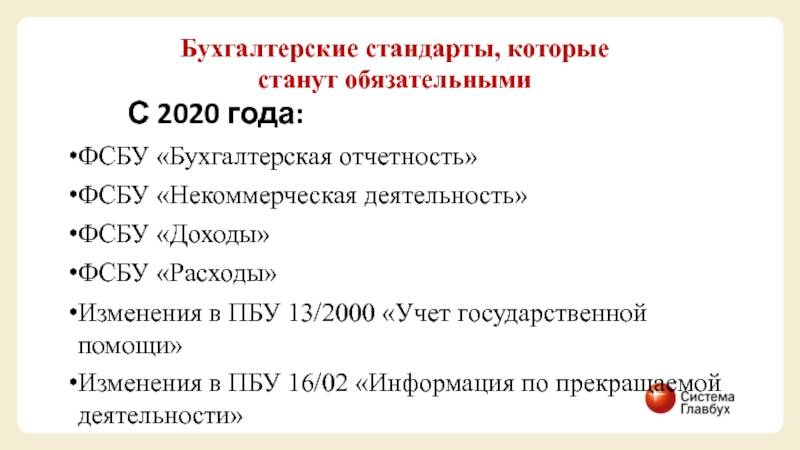

Итоги

Нововведения в законодательстве, затрагивающие учетную политику в бухгалтерском и налоговом аспектах, ведут к дальнейшему обособлению бухгалтерского учета от налогового учета. При этом то, что связано с исчислением налогов, сборов, страховых взносов, полностью переходит в компетенцию ФНС, с совершенствованием получения ФНС оперативной информации по деятельности плательщиков. Бухгалтерский учет и подготовленная на его основе информация отходят в сферу предоставления информации заинтересованным лицам: руководству и акционерам предприятия, инвесторам и кредиторам.

Пробный бесплатный доступ к системе на 2 дня.