Записи о банкротстве

Как только подается заявление с просьбой о присвоении статуса банкрота, информация об этом вносится в специальные реестры: https://www.courtregistry.org/bankruptcy_records_search/. Сведения эти постоянно обновляются, а доступ к ним может получить каждый желающий. Открытость этих материалов дает возможность каждому оценить платежеспособность, жизнедеятельность потенциального делового партнера или сотрудника.

Найти подобные записи довольно просто. Есть много ресурсов, на которых нужно выполнить поиск, предварительно заполнив обязательные поля, и вы получите все необходимые записи в течение короткого времени. Онлайновая система поиска безопасна, идеально подходит для получения официальных федеральных записей.

Что нужно знать о банкротстве в Германии

Курортный комплекс Уибелайзен приглашает Вас в самый знаменитый город-курорт Германии – Ба

Продается 8-ми квартирный дом, бизнес

Добрый день, мы предлагаем к продаже многоквартирный дом в прекрасном месте Баварского го

Интернет-сайт Russian24 использует куки

РПГ – Русскоязычный портал в Германии использует куки-файлы для того, чтобы оптимально настроить свои веб-страницы и улучшить предлагаемые услуги. Продолжая пользоваться сайтом Русскоязычный портал в Германии, необходимо получить ваше согласие на использование куки-файлов. Узнать больше

Allgemeine Datenschutzerklärung

Datenschutzerklärung für Cookies

Unsere Website verwendet Cookies. Das sind kleine Textdateien, die es möglich machen, auf dem Endgerät des Nutzers spezifische, auf den Nutzer bezogene Informationen zu speichern, während er die Website nutzt. Cookies ermöglichen es, insbesondere Nutzungshäufigkeit und Nutzeranzahl der Seiten zu ermitteln, Verhaltensweisen der Seitennutzung zu analysieren, aber auch unser Angebot kundenfreundlicher zu gestalten. Cookies bleiben über das Ende einer Browser-Sitzung gespeichert und können bei einem erneuten Seitenbesuch wieder aufgerufen werden. Wenn Sie das nicht wünschen, sollten Sie Ihren Internetbrowser so einstellen, dass er die Annahme von Cookies verweigert.

Datenschutzerklärung für Google Analytics

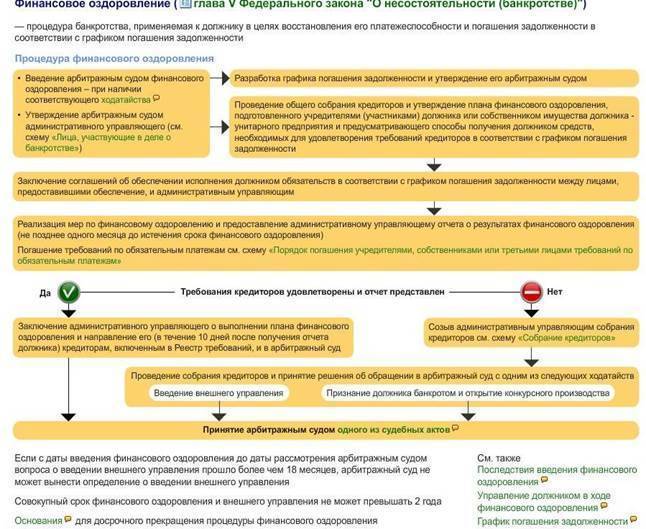

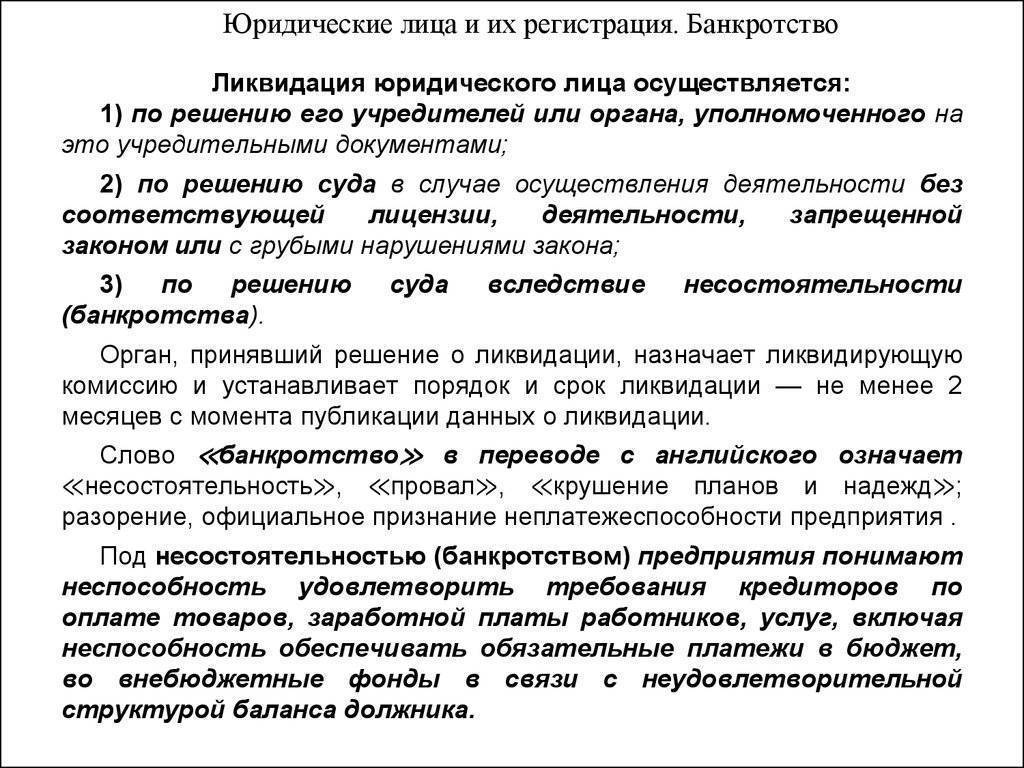

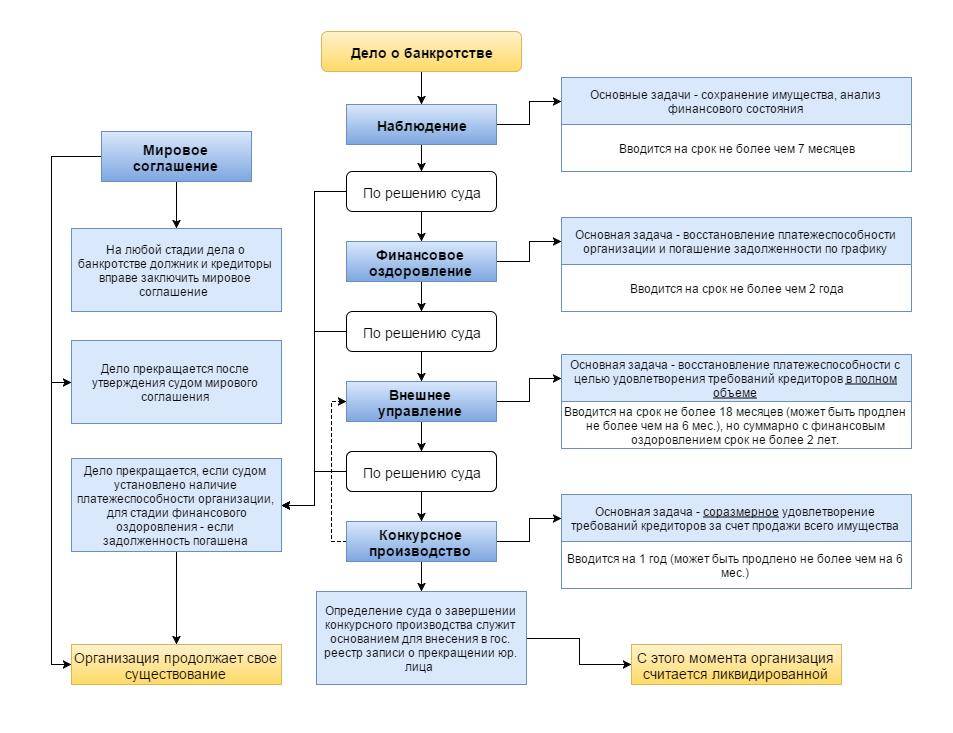

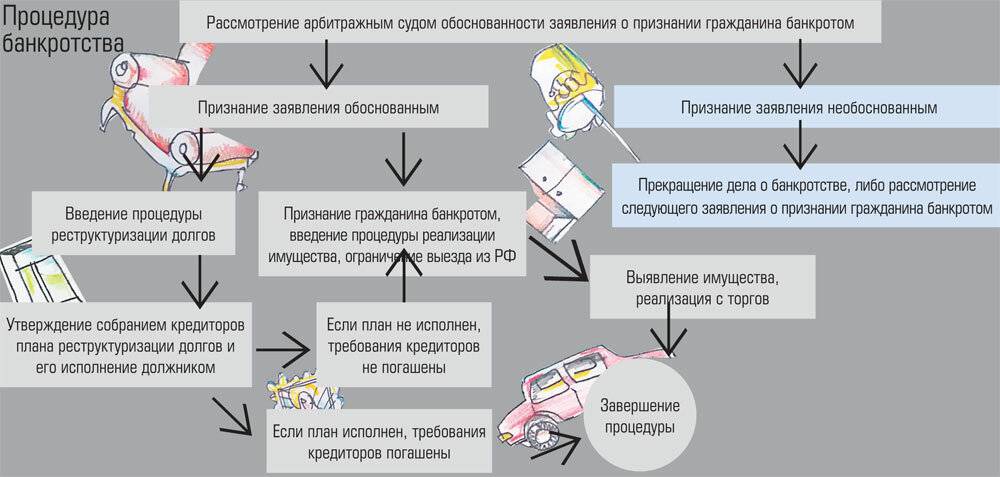

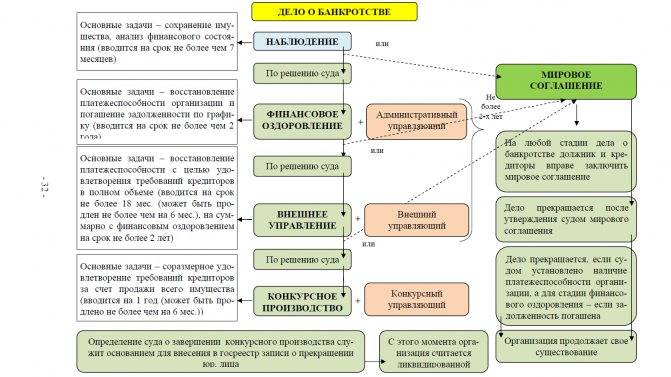

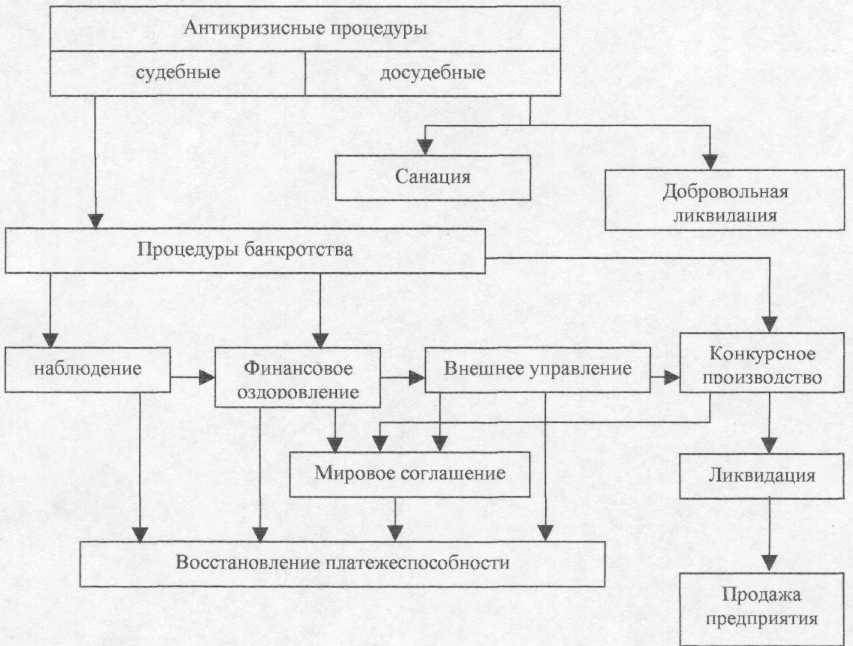

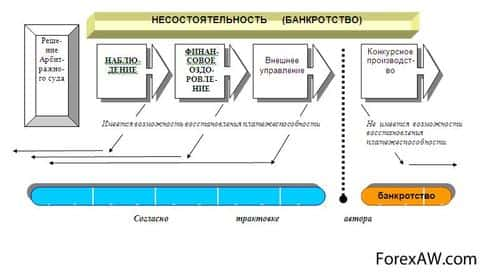

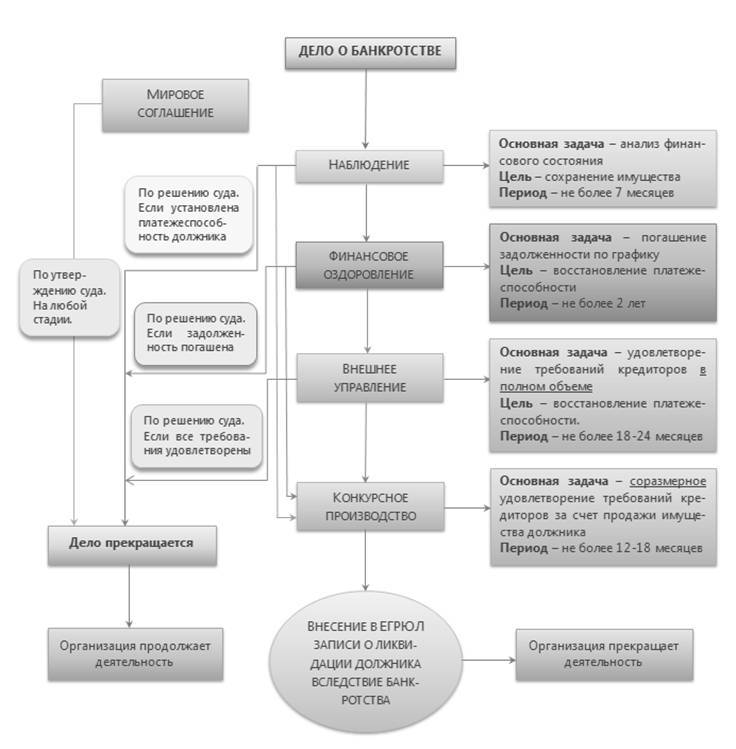

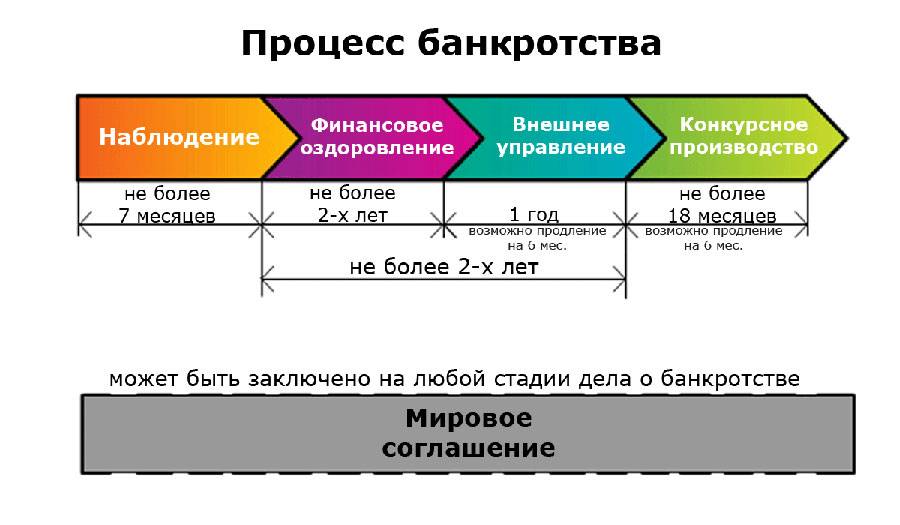

Этапы несостоятельности

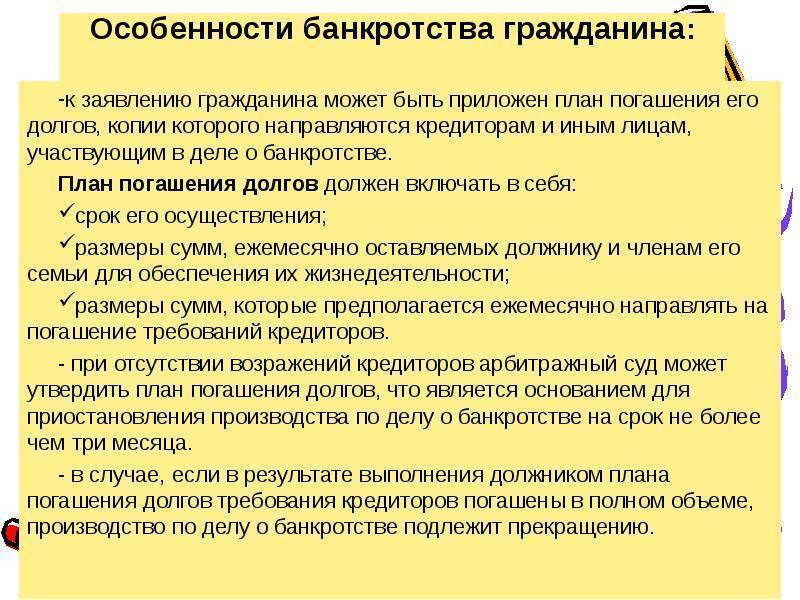

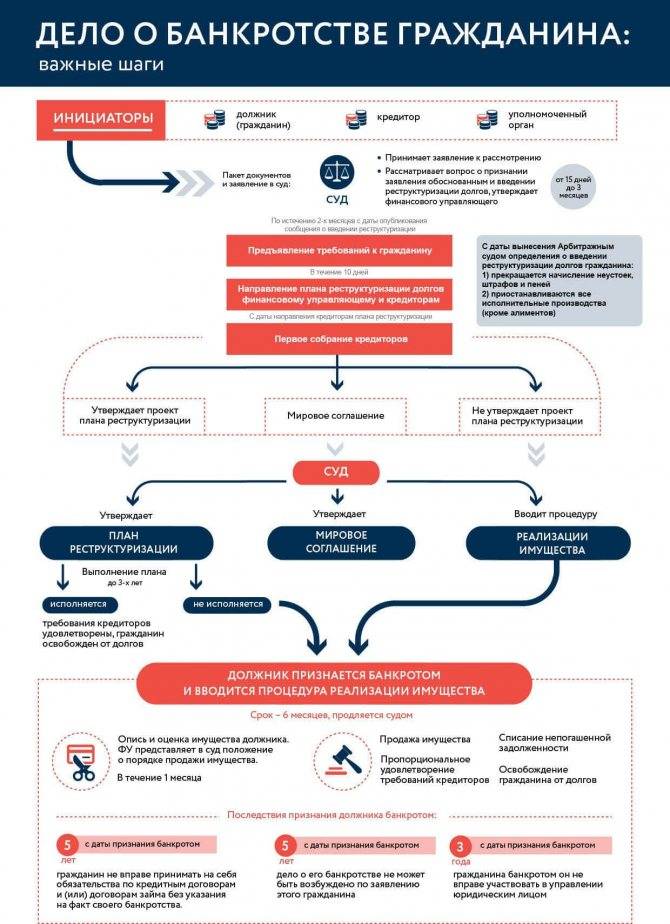

Порядок объявления банкротом предусматривает последовательность прохождения всех ступеней процедуры. Если же требования кредиторов выполнены должником на I этапе, что не исключено, переход ко II и III этапам уже не понадобится.

Этап I. Досудебные попытки решения проблемы путем заключения сторонами мирового соглашения

Четкий план освобождения от долгов, составленный по договоренности сторон – один из способов решить проблему без судебного разбирательства. Предусматривает пункты о платежных отсрочках, о погашении долга частями, о возобновлении требований и т.д. К составлению такого плана привлекаются компетентные специалисты (адвокаты, экономисты, нотариусы, налоговые консультанты, бухгалтеры).

Если попытка не увенчалась успехом (из-за 1 недовольного кредитора), конфликт сторон рассматривает суд.

Начало этапа – подача искового заявления в суд. Должник предоставляет документы, перечень которых определен законодательно (справку о безуспешности проведения досудебного этапа; список имущества, сбережений и доходов; список кредиторов и их требования; план освобождения от долгов на 6 лет и т.д.) Последний основывается на плане, который был составлен на досудебном этапе.

Всем кредиторам суд направляет этот план, имущественный список должника. В течение 30 дней кредиторы могут ходатайствовать о внесении плановых поправок. После истечения определенного законом времени, новые условия и требования кредиторов к должнику не принимаются.

Производство заканчивается, если кредиторы согласны с условиями плана и должник может начать исполнение своих обязательств. Иск считается отозванным, результат приравнивается к мировому соглашению.

Через 6 лет неукоснительного исполнения обязательств, должник освобождается от остаточных долгов. Если плановые обязательства не выполняются, кредиторы вправе взыскать долг принудительно. Суд начинает следующий этап.

Этап III. Упрощенная процедура освобождения

Суд проверяет оплату судебных издержек. Затем назначает незаинтересованного конкурсного управляющего, который уполномочен распоряжаться имуществом ответчика, подлежащим реализации в счет оплаты долгов. Имущество и часть доходов должника распределяется между кредиторами (в порядке очередности).

Если должник регулярно погашает долг в течение времени, заслужив этим доверие, он может просить освободить его от остаточных долгов. Назначается заключительное судовое слушание дела.

Все расходы по судебным издержкам возлагаются на должника. По заявлению возможна оплата издержек с полной или частичной отсрочкой до момента погашения всех долгов.

Страхование как инструмент стабильной работы финансовой системы

Международный опыт свидетельствует о том, что главной целью создания системы страхования депозитов является содействие устойчивому развитию и стабильности финансовой системы страны.

Надежная, конкурентоспособная банковская система имеет решающее значение для экономики любой страны. Банки традиционно выполняли важную посредническую функцию между кредиторами и заёмщиками. Экономисты считают, что для стабильности финансовой системы РФ, необходимо вплотную подойти к вопросу страхования вкладов. Защита сбережений позволит получить больше доверия к банкам. В международной практике системы страхования вкладов предназначены для минимизации или устранения рисков того, что вкладчики, размещающие средства в банке, понесут убытки.

Немецкое уголовное судопроизводство

Уголовные дела в судах Германии рассматриваются открыто, на основе принципов состязательности, а также неизменности состава суда.

Назначение уголовного судопроизводства состоит:

- с одной стороны, в защите прав и законных интересов потерпевших,

- с другой – в защите личности от незаконного и необоснованного обвинения.

Участники уголовного судопроизводства

Положения уголовного законодательства и УПК действуют в первую очередь в отношении лиц старше 21 года. Для несовершеннолетних и подростков в возрасте от 14 до 21 года действует особое судопроизводство.

Участниками уголовного судопроизводства являются:

- суд, который вершит правосудие и делает вывод o виновности или невиновности подозреваемого

защита, задачей которой является деятельность по опровержению инкриминируемого преступления - обвинение, направленное на изобличение подозреваемого в совершении преступления

- свидетели, понятые, эксперты.

1. Досудебное производство

- возбуждение уголовного дела

- предварительное расследование

- дознание,

- следствие,

- сбор доказательств,

- обыски,

- допросы и т.д.

2. Судебное производство:

- подготовка материалов уголовного дела к судебному заседанию,

- судебное разбирательство в суде первой инстанции,

- производство в суде второй инстанции (апелляция и кассация)

- исполнение приговорa,

- надзор,

- возобновление производства по уголовному делу ввиду новых открывшихся обстоятельств.

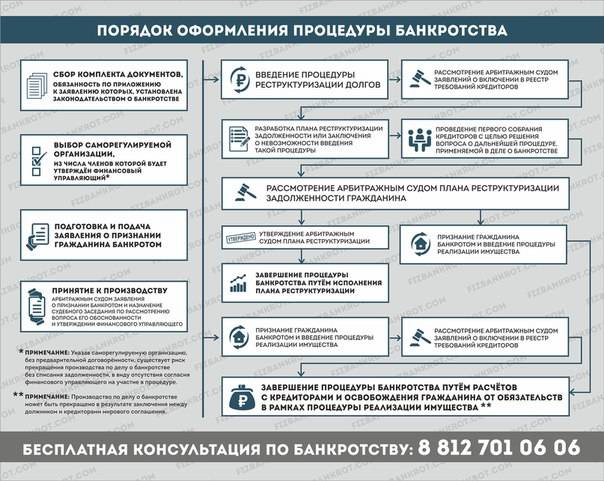

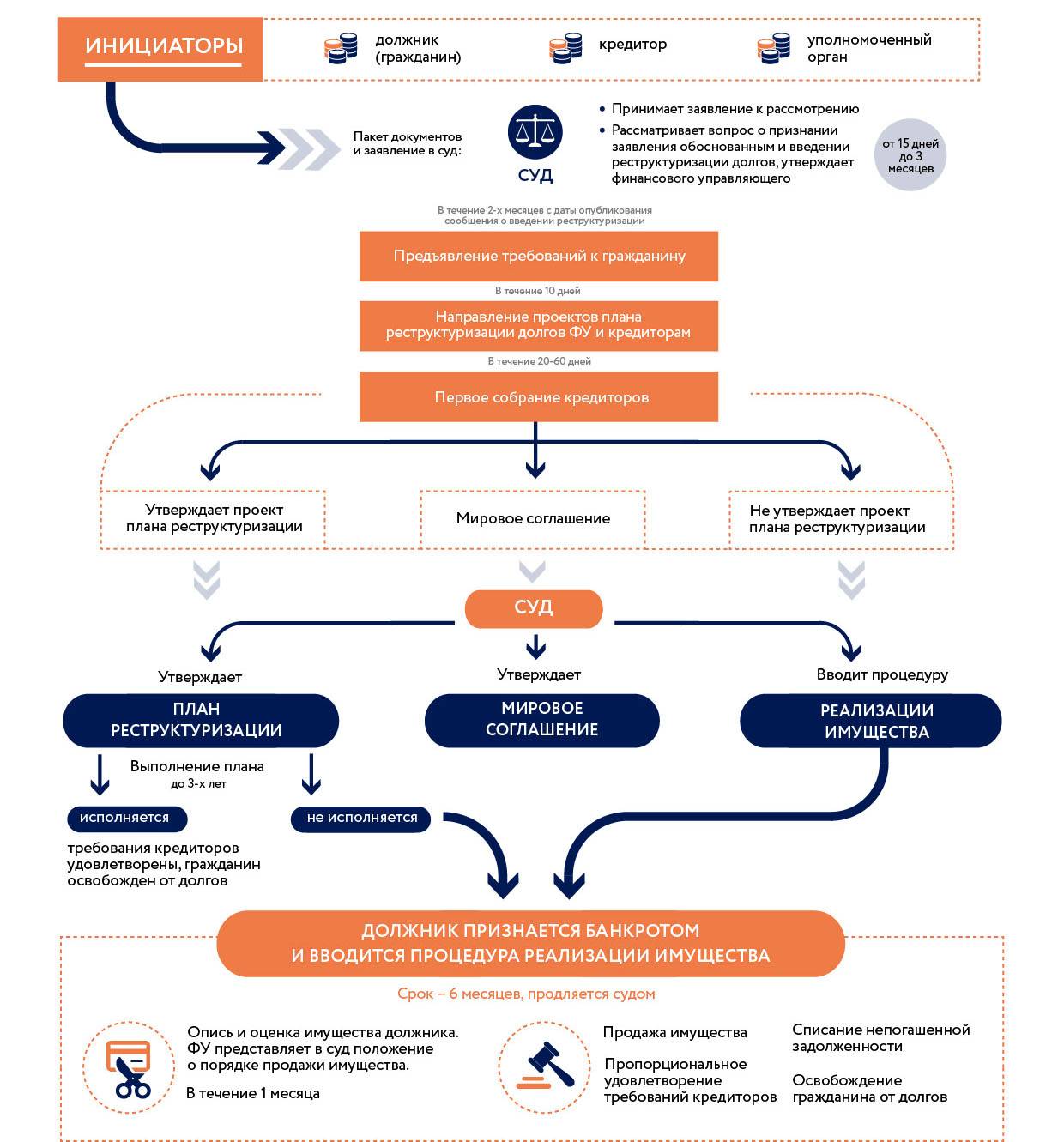

Процедура подачи заявления

Несмотря на то, что процесс отличается в зависимости от штата, в котором рассматривается дело, везде используется одинаковая терминология и общий алгоритм действий, соответствующий Кодексу о банкротстве.

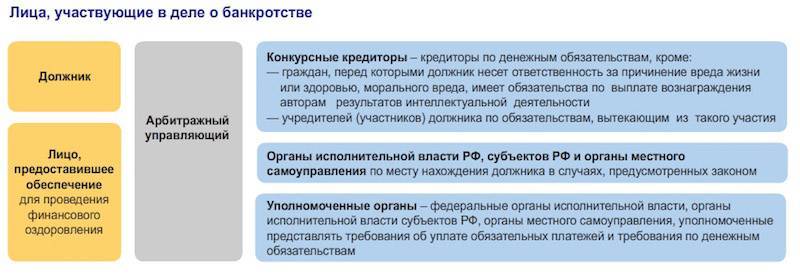

В деле всегда участвуют две основные стороны – должник и кредитор. Должник – это сторона, которая задолжала кредитору. Им может быть компания или частное лицо. Кредитор – это организация или компания, которая утверждает, что должник должен имущество, услугу или деньги. В большинстве дел участвуют сразу несколько кредиторов.

Существуют несколько видов финансовой несостоятельности. Тип его зависит от нескольких факторов, в том числе от того, являетесь ли вы физическим лицом или частью корпорации. Подача заявления осуществляется соответственно положениям Кодекса:

- Физические лица подают ходатайство в соответствии с главами 7 (ликвидация) и 13 (индивидуальное урегулирование задолженности). Все зависит от конкретных обстоятельств;

- Глава 9 – в ней идет речь о муниципальном банкротстве. Это инструкция для городов, поселков, деревень, налоговых, школьных округов, коммунальных служб, которые желают подать заявление о реорганизации;

- Предприятия объявляют о своем финансовом разорении в соответствии с главами 7 (о ликвидации) и 11 (о реорганизации);

- Глава 12 регламентирует эту процедуру для семейных фермеров, рыбаков;

- В 15 Главе Кодекса речь идет о других, трансграничных случаях.

Ликвидационное банкротство означает, что доверительный управляющий продает все не освобожденные от обязательств активы, находящиеся у должника, с тем, чтобы максимально погасить задолженность. Часть долга, которая не может быть погашена этим путем, списывается. Компании обычно стараются подобной процедуры, поскольку она не позволяет продолжать деятельность.

Отдельного внимание заслуживает 11 глава Кодекса – о реорганизации. Большинство проблемных предприятий выбирают именно ее

Заемщик продолжает вести свою деятельность, сохраняет за собой право собственности на все активы, одновременно пытаясь разработать план реорганизации, чтобы расплатиться с кредиторами.

Ранее у бизнесменов было почти неограниченное количество времени, чтобы придумать подобный план. В 2005 году был принят Закон о предотвращении злоупотреблений банкротством и защите прав потребителей, установивший 120-дневный срок для разработки программы. Если в течение этого периода организация не предоставит план, его представят кредиторы.

Предприятие, претендующее на статус банкрота, обязано раскрыть все свои активы, сохраняя при этом контроль над ними, и составить полный список своих долгов. Если суд установит, что имело место мошенничество, грубое ненадлежащее управление со стороны должника, он может назначить управляющего, который возьмет на себя все управление операциями на время судебного разбирательства. Бизнес продолжает работать в обычном режиме, но первоначальный владелец больше не контролирует ситуацию.

Если банкрот нарушает условия плана, может быть назначен попечитель. Если окажется, что компания не сможет работать прибыльно и выполнить планы погашения, глава 11 будет преобразована в главу 7. Для предприятия – это смертный приговор. Сам факт разорения не является преступлением – в тюрьму никого не посадят. К ответственности привлекаются только в случае финансового мошенничества.

Физические лица имеют право подать на банкротство в соответствии с пунктами 7, 11, 12 или 13. Как уже говорилось ранее, глава 11 обычно применяется к предприятиям, но она может применяться к лицам с чрезвычайно большими долгами.

Общение с полицией

Всегда вызывайте полицию независимо от тяжести аварии. В разговоре с полицией не следует заранее признавать свою вину или подписывать непонятные документы, но вы обязаны заполнить и подписать Протокол аварии. Обязательно перепроверяйте все данные составленные не вами (например, полицией, или другими участниками ДТП) — ошибки делают все. В случае неточностей следует записать в протокол свои дополнения и уточнения.

Что ни в коем случае не следует делать до приезда полиции:

не перемещайте предметы, имеющие отношение к происшествию. Иногда водитель сам уничтожает важные улики и делает тем самым невозможным дальнейшее объективное расследование. Такие действия приводят, как правило, к потере финансов, а иногда и к потере своей свободы;

ни в коем случае не покидайте места аварии, так как это уголовно наказуемо!

Если повреждения незначительны, ДТП произошло в локации интенсивного транспортного потока и тем самым создан большой затор — то убрать автомобиль в сторону можно. Только не забывайте произвести фото-фиксацию и обозначить мелом или другими методами на асфальте положение каждого колеса всех автомобилей участников происшествия.

Все указанные действия очень важны, во многих случаях клиенты сами уничтожают важные улики, в последствии затрудняя объективное расследование.

Не употребляйте лекарства, содержащие алкоголь и транквилизаторы.

Банкрот по-немецки: как выйти из сложной финансовой ситуации

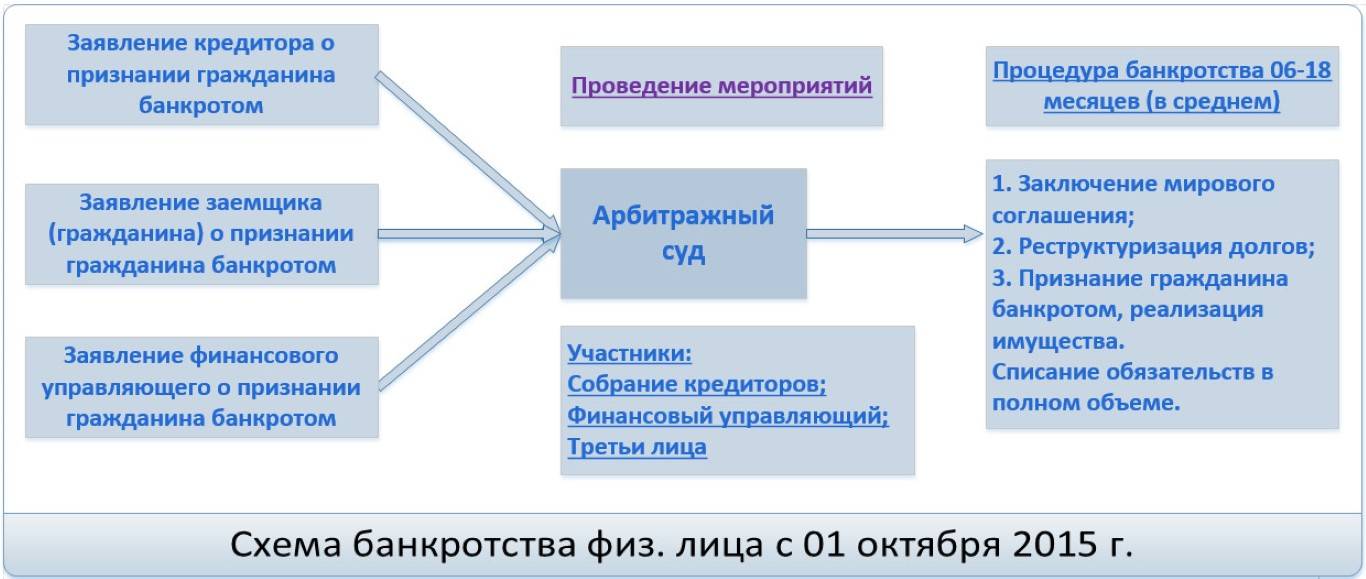

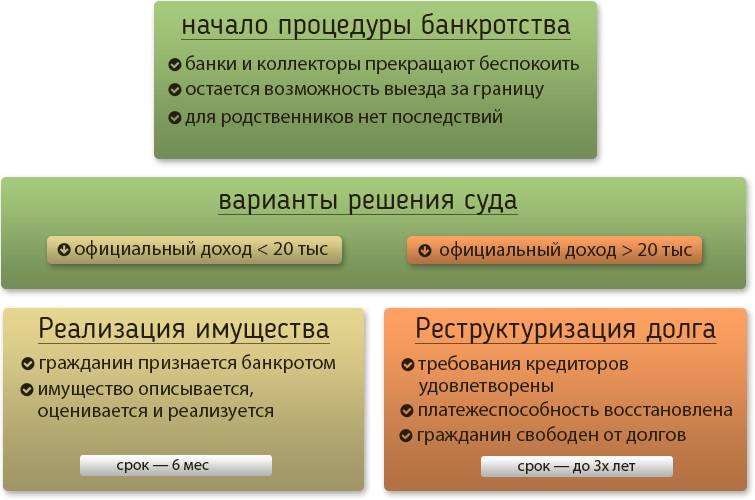

Закон о банкротстве физических лиц заработал в России с 1 октября. Об опыте Германии по части финансовой несостоятельности граждан – в материале DW.

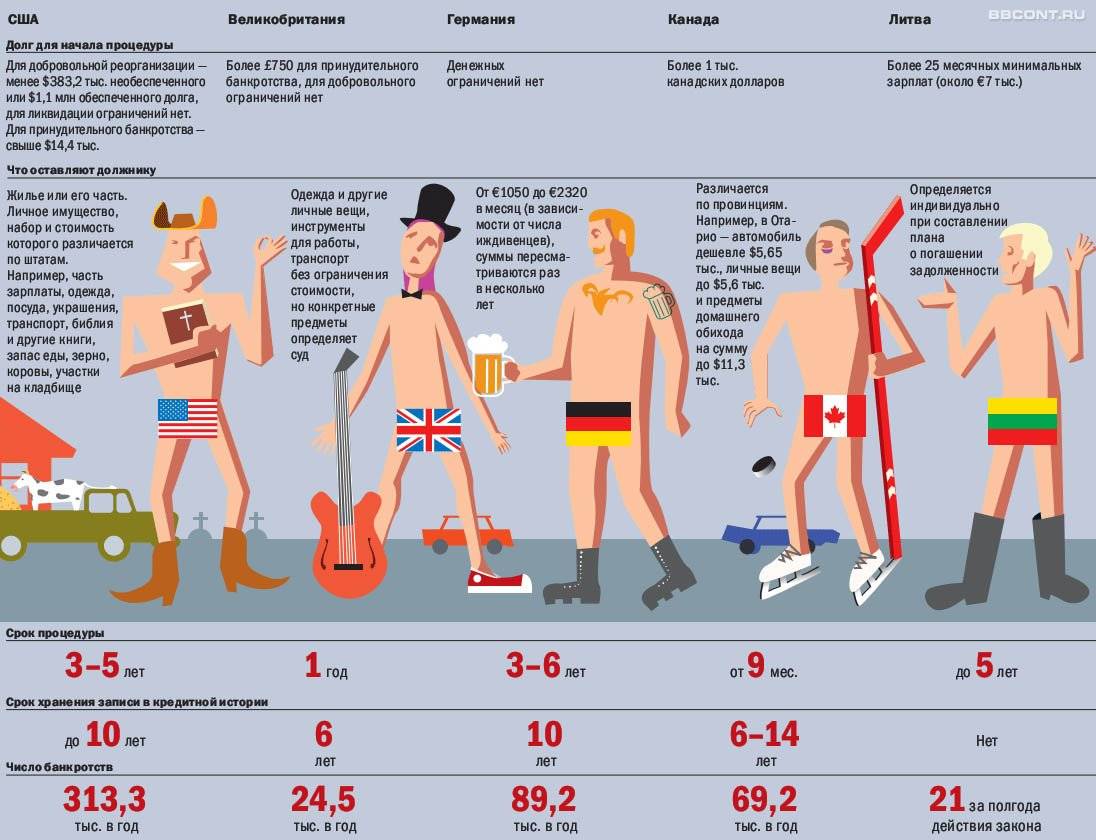

Законодательство о “частных банкротствах” существует в Германии с 1999 года. В течение первых лет после его вступления в силу число официальных банкротств граждан последовательно росло и быстро достигло отметки в 100 тысяч в год. С тех пор статистика практически неизменна – и только в последние 3 года наметилась легкая тенденция к снижению. Так, за 2014 год официально банкротами себя объявили около 86 тысяч жителей ФРГ.

Впрочем, это не значит, что только 86 тысяч человек являлись финансово несостоятельными. Число немецких граждан, которые фактически не могут вернуть свои долги кредиторам, намного выше – более 6 миллионов человек. Говоря о “частных банкротах”, статистика имеет в виду именно людей, признанных немецкими судами банкротами в соответствии с действующим законодательством.

Банкротом может стать каждый

Кто становится “частным банкротом”? Вопреки широко распространенному мнению о том, что это все сплошь прожигатели жизни и легкомысленные транжиры, 16-летний немецкий опыт говорит о другом. Потеря человеком контроля над своими финансами обычно связана с неожиданными изменениями в жизни.

Как рассказал в интервью DW Ральф Йошеде (Ralf Joschede), который много лет консультирует в Бонне по вопросам частных банкротств, “90 процентов должников – это жертвы кризисных ситуаций. Они вполне солидно просчитали свои доходы и расходы, а потом случилось что-то непредвиденное, и разразилась финансовая катастрофа”.

Потеря работы, развод и болезнь являются наиболее частыми из таких “неожиданностей”. Нередко к банкротству ведет и неудачный старт собственного бизнеса. Словом, как говорят немецкие специалисты без тени иронии, банкротство может случиться с каждым.

Правила игры

На приеме у консультанта по вопросам банкротств физлиц

Российское и немецкое законодательство предусматривают разные процедуры и правила банкротств физлиц. Един лишь принцип: не позволить финансовым проблемам полностью лишить человека будущего и дать ему шанс вернуться в нормальную жизнь. Ну и еще: не допустить, чтобы законодательством в своих корыстных целях воспользовались мошенники, неплательщики алиментов или налогов. К ним в Германии относятся строго.

А в стандартном случае немецкий закон о “частных банкротствах” предписывает должнику и кредитору сначала попробовать договориться полюбовно и заключить мировое соглашение. Если это не получается, то суд принимает решение о начале процедуры банкротства, в ходе которой оценивается имущество должника и та его часть, которая пойдет на погашение требований кредиторов. Здесь базовые принципы немецкого и российского производств схожи.

6 лет одиночества

А вот следующий за судом этап является особенностью немецкого правоприменения. После решения суда в Германии банкрот должен в течение 6 лет существовать фактически на прожиточный минимум, а все получаемые им сверх этого доходы отдавать на уплату долгов. Как говорят специалисты, эти 6 лет и являются самыми тяжелыми – причем не только материально, но и психологически.

К финансовым проблемам добавляются множество бытовых. Например, банкротство портит кредитную историю, и даже обычные действия вроде переезда в новую квартиру или открытия банковского счета, требующие справки из агентства кредитных историй, становятся крайне затруднительными.

Обвинительный акт

Когда собранные доказательства достаточны для обвинения, прокурор составляет обвинительный акт, в котором содержатся:

- данные о преступлении,

- персональные сведения о подозреваемом,

- указывается закон, под который подпадает преступление, и т.д.

Обвинительный акт вручается обвиняемому и рассматривается судом.

Обвиняемый имеет право:

- подать ходатайство о сборе дополнительных доказательств

- возражать против открытия судебного разбирательства.

Уголовное право ФРГ многогранно и неоднозначно. Последствия весьма незначительного обвинения, даже основанного на недоразумении (например, мелкая кража в магазине или на работе), при определенном стечении обстоятельств могут оказаться в будущем непоправимыми. Так что лучше не искушать судьбу и заручиться поддержкой адвоката на самых ранних этапах следствия.

Владельца имущества нет на месте

Бывают случаи, когда произошло ДТП с нанесением ущерба без присутствия владельца имущества, например столкновение с припаркованным автомобилем. При таких происшествиях следует подождать потерпевшую сторону достаточное количество времени (примерно около часа). Если хозяин не появился, то оставьте свои контактные данные на видимом месте и сообщите о происшествии в полицию.

Напомним, что за покидание места ДТП, в соответствии с § 142 StGB, в зависимости от обстоятельств нарушения, виновника могут наказать штрафом, лишением свободы до 3 лет, занесением 3 пунктов в картотеку Фленсбурга и запретом на вождение до 3 месяцев или лишением права на управление транспортным средством.

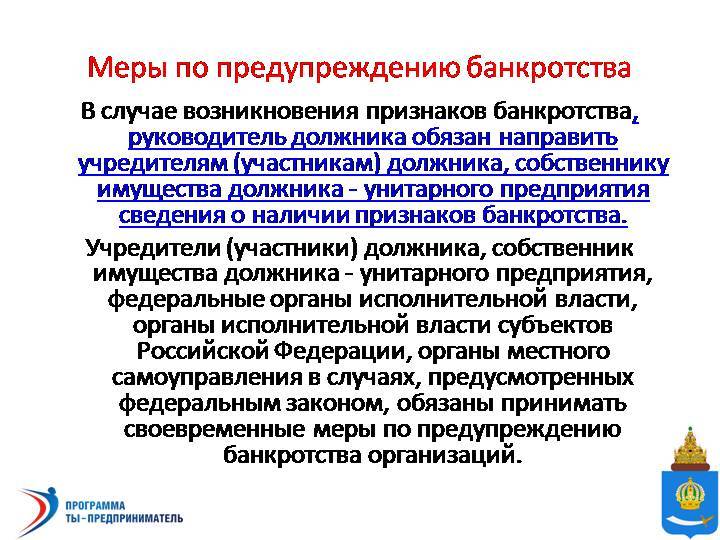

Кто имеет право инициировать процедуру несостоятельности

Законом ФРГ, согласно которому субъект признается банкротом, распространяется как на физические, так и на юридические лица. Для того чтобы запустить процесс, должнику необходимо составить заявление в письменной форме. Данный документ должен в обязательном порядке содержать полный перечень требований. Если несостоятельным будет признаваться физическое лицо, то только физлицо вправе подавать такой документ. Законодательство Германии регулирует порядок действий всех лиц, которые намерены признать себя несостоятельным. Если грамотно подойти к этому вопросу и соблюсти все предписания, то физлицо сможет избавиться от долговых обязательств за шесть лет.

Если должником выступает юрлицо и понимает, что без суда разрешить ситуацию невозможно, то тогда совместно с кредиторами юрлицо подает в суд совместно составленное заявление. Закон Германии о банкротстве предусматривает, что и заимодатель, и должник вправе совместно инициировать производство. Необходимо учесть один немаловажный нюанс: если руководитель предприятия видит надвигающуюся финансовую угрозу и понимает, что может наступить неплатежеспособность компании, тогда он обязан в течение трех недель собственноручно подать заявление и запустить процедуру. В случае если этого не сделать, могут быть применены штрафные санкции в крупных денежных суммах и даже тюремное заключение сроком до трех лет.

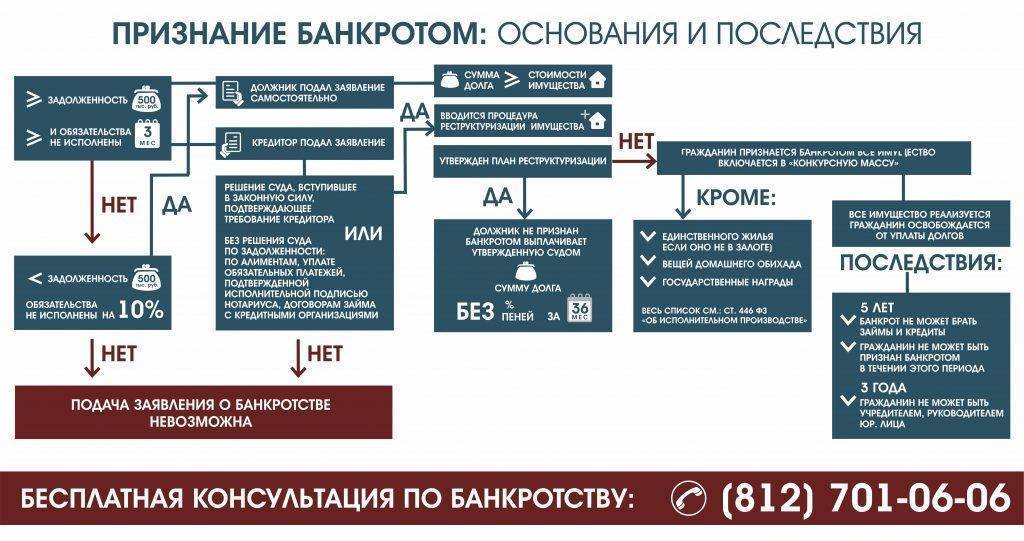

Чем грозит банкротство физическому лицу?

Каждое заявление о признании несостоятельности в суде подвергается скрупулезной проверке. Нельзя пройти процедуру с шальными мыслями «а вдруг прокатит» — финансовый управляющий тщательно проверяет сделки, положение должника и обстоятельства, которые привели его в арбитражный суд.

Недобросовестность в деле о банкротстве

Что будет, если объявить себя банкротом и скрыть имущество или допустить другие нарушения?

В банкротстве предусмотрены следующие виды ответственности:

- Административная: штрафы, принудительные работы.

- Уголовная: ограничение или лишение свободы, большие штрафы и принудительные работы.

Негативные последствия наступают, если:

- Должник вел себя недобросовестно. Например, вы не отвечали на требования финансового управляющего донести пакет документов, скрывали какую-то информацию, пытались навредить интересам участников процедуры.

- Должник инициировал фиктивное банкротство. То есть, вы обратились в суд с заявлением о несостоятельности, по факту имея возможность рассчитаться с кредиторами.

- Должник инициировал преднамеренное банкротство. Вы специально довели себя до состояния банкротства. Например, брали кредиты и не возвращали их, рассчитывая в итоге стать банкротом и списать задолженности.

Чем плохо банкротство при таких обстоятельствах?

- Если кредиторам не был причинен серьезный ущерб — вас привлекут к административной ответственности.

- Если интересы кредиторов серьезно пострадали — откроют уголовное дело.

- Вам по закону грозят штрафы, принудительные работы, ограничение или лишение свободы.

- Вас не избавят от кредитов и других задолженностей.

- Для вас наступят последствия при банкротстве, хотя долговые обязательства останутся в силе после завершения процедуры.

К сожалению, переиграть ситуацию, сказать «я передумал», уже не получится. Если вы начали заплыв при таких рисках — будьте готовы к столкновению с подводными камнями.

Сохранить недвижимость при банкротстве

Ниже рассмотрим несколько случаев, когда человек любыми путями пытается скрыть свои активы.

Иногда в процессе банкротства оказывается, что должник обманывал кредиторов. Каким образом? В договоре кредитования указана завышенная зарплата, которая не соответствует 2-НДФЛ (уплаченным налогам). Это очень распространенная ситуация. К счастью, банки редко «включаются в игру». Обычно их интересуют процессы, где у должников есть дорогое имущество.

Иная ситуация возникает, если должник пытается спасти недвижимость от изъятия и включения в конкурсную массу. Заключаются договоры дарения на родственников, проводится перерегистрация — например, человек был зарегистрирован в однокомнатной квартире, но в процессе дела резко поменял прописку на загородный двухэтажный дом, который тоже принадлежит ему.

Он пытается спасти дом от продажи, надеясь, что изменение адреса регистрации позволит квалифицировать дом как единственное жилье. Последствия для должника при таких обстоятельствах могут быть негативными: суд сочтет подобные попытки признаками недобросовестности.

Совместно нажитое имущество практически всегда становится особой головной болью для дебитора и его второй половины. Чтобы спасти недвижимость или машину, должник срочно заключает с супругой брачный контракт. По условиям договора, ей принадлежит все нажитое имущество, а сам банкрот «гол как сокол». Практика показывает, что такие штуки тоже не работают — финансовый управляющий оспаривает договор между супругами и возвращает имущество в конкурсную массу.

Наказание за выявление скрытых доходов

Пока рассматривается производство по открытому делу, лицо выплачивает долги из полученного дохода. Однако следует помнить, что защищенная от конфискации сумма, которая предназначается для первоочередных нужд должника и членов его семьи, составляет около 1 073 евро по состоянию на 1 июля 2021 года; может незначительно меняться в зависимости от состава семьи.

Иногда возникают ситуации, когда должник вообще ничего не платит кредиторам по причине низкого дохода, однако все равно через 6 лет получает полное освобождение от финансовых обязательств.

Юристы советуют не допускать таких ситуаций, и фиксировать каждое денежное поступление, чтобы безболезненно пережить этот шестилетний период под названием Wohlverhaltensperiode.

Законодательство Германии регулирующее уголовные преступления

Основанием для уголовного судопроизводства Германии являются Конституция ФРГ и Уголовно-процессуальный кодекс ФРГ (УПК), принятый в 1877 г. и претерпевший за прошедшее время многочисленные изменения.

Конституция ФРГ провозглашает равенство перед законом всех лиц, постоянно проживающих в Германии; закрепляет за ними право на судебную защиту своих прав, в том числе и защиту от произвола государственных властей; защищает их интересы в отношениях с органами судебной власти; дает право каждому быть выслушанным в суде; провозглашает презумпцию невиновности, принцип независимости судов и судей и подчинения их только закону, а также ряд других правил.

О судебной системе Германии

Гарантом соблюдения права является независимость судей от государственного аппарата (они не входят в число обычных государственных служащих) и многоуровневая иерархия независимых судов. В судебной системе ФРГ, организованной по отраслевому принципу, суды подразделяются на суды общей юрисдикции и суды, специализирующиеся на различных областях права.

Сфера деятельности судов общей юрисдикции делится на гражданскую и уголовную, в зависимости от этого варьируется состав судов.

Четыре инстанции в системе общих судов

- Участковый (районный) суд (Amtsgericht)

- Земельный суд (Landgericht)

- Верховный земельный суд (Oberlandesgericht)

- Федеральная судебная палата как высшая инстанция (Bundesgerichtshof)

Подавляющее большинство гражданских и уголовных дел рассматриваются в участковых судах. На этом уровне решение принимается одним судьей. Решения участковых судов могут быть обжалованы в земельном суде. В простых случаях решение там принимается одним судьей, в более сложных случаях – коллегией из нескольких судей.

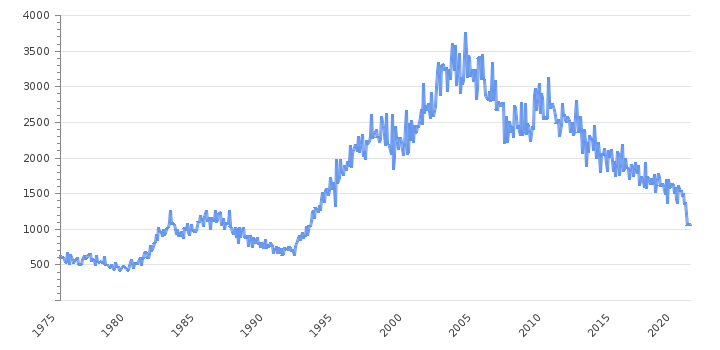

Банкротства в Германии

| Показатель | Значение | Период |

|---|---|---|

| Банкротства | 1046 компаний | ноя. 2020 |

Последние данные по Банкротству в Германии (компаний)

Сколько банкротств компаний в Германии?

- Количество банкротств в Германии упало до 1046 компаний компаний в ноябре 2020. Максимальное количество достигало 3755 компаний, а минимальное 416 компаний.

- Данные публикует Ежемесячно Федеральное статистическое управление.

История данных (компаний) по годам

Данные

Период

Дата

| 1046 | ноя. 2020 | 13.02.2021 |

| 1084 | окт. 2020 | 16.01.2021 |

| 1065 | сен. 2020 | 19.12.2020 |

| 1051 | авг. 2020 | 14.11.2020 |

| 1369 | июл. 2020 | 10.10.2020 |

| 1354 | июн. 2020 | 12.09.2020 |

| 1504 | май 2020 | 15.08.2020 |

| 1465 | апр. 2020 | 11.07.2020 |

История по Банкротству по канслерам (компаний)

Банкротства в Германии по канслерам

| Имя | Период | Нач. | Кон. | Макс. | Мин. | Изм.% нач/кон. |

|---|---|---|---|---|---|---|

| Ангела Меркель | 22.11.2005 – | 2822.0000 | 1788.0000 | 3341.0000 | 1521.0000 | -36.64% |

| Герхард Шредер | 27.10.1998 – 22.11.2005 | 2164.0000 | 2828.0000 | 3755.0000 | 1841.0000 | 30.68% |

| Гельмут Коль | 01.10.1982 – 27.10.1998 | 1027.0000 | 2187.0000 | 2619.0000 | 631.0000 | 112.95% |

Другие бизнес показатели в Германии

| Индикатор | Период | Факт. значение | Пред. значение |

Деловое доверие | фев. 2021 | 92.4 инд. п. | 90.3 |

Индекс коррупции | 2020 | 80 инд. п. | 80 |

Легкость ведения бизнеса | 2019 | 22 место | 24 |

Деловая активность в производственном секторе | фев. 2021 | 60.7 инд. п. | 57.1 |

Обрабатывающая промышленность | дек. 2020 | -1.6 % | -3.8 |

Индекс конкурентоспособности | 2019 | 81.8 инд. п. | 82.84 |

Объем корпоративных прибылей | 4 кв./20 | 207.049 млрд. USD | 196.215 |

Индекс экономических настроений ZEW | фев. 2021 | 71.2 инд. п. | 61.8 |

| Страна | Период | Факт. значение | Пред. значение |

Россия | 4 кв./20 | 2467 компаний | 2848 |

Финляндия | 4 кв./20 | 385 компаний | 390 |

Великобритания | 4 кв./20 | 3071 компаний | 2672 |

Швейцария | 2019 | 13840 компаний | 13971 |

Бельгия | янв. 2021 | 444 компаний | 489 |

Дания | янв. 2021 | 1112 компаний | 714 |

Германия | ноя. 2020 | 1046 компаний | 1084 |

Исландия | дек. 2020 | 28 компаний | 48 |

Италия | 4 кв./19 | 3115 компаний | 2291 |

Нидерланды | янв. 2021 | 194 компаний | 226 |

Испания | 4 кв./20 | 2428 компаний | 1678 |

Швеция | янв. 2021 | 549 компаний | 699 |

Турция | янв. 2021 | 958 компаний | 3179 |

Франция | ноя. 2020 | 125 компаний | 158 |

Норвегия | дек. 2020 | 317 компаний | 416 |

Литва | 2018 | 2090 компаний | 2977 |

Люксембург | 2019 | 1262 компаний | 1191 |

Наиболее частые вопросы участников судебного процесса

Некоторые из нас уже столкнулись с различными неприятными ситуациями, попадали в полицию, иногда дело доходило и до суда. У тех кто столкнулся с немецким судом, сразу же возникает тысячи вопросов.

Наиболее типичные вопросы наших клиентов:

- Основные знания об уголовном праве ФРГ.

- Как правильно себя вести, каковы права и обязанности потерпевших, подсудимых, свидетелей.

- Как действовать не во вред себе и своим близким лицам, подозреваемым в тяжком преступлении.

- Какое наказание им угрожает.

- Как смягчить или избежать наказания, или хотя бы предварительного заключения.

На эти и другие вопросы, посвященных различным аспектам немецкого уголовного права, постараемся ответить в этой статье.

Последствия признания гражданина банкротом во внесудебном порядке

С сентября 2020 года власти обрадовали население утешительным механизмом дополнительного банкротства физ. лиц. Процедура проводится через МФЦ, и за нее не нужно платить ни копейки. Минус в том, что пройти внесудебное банкротство удастся только узкому кругу должников.

По статистике за ноябрь 2020 года, в МФЦ обратились 4144 россиянина, и 3143 из них столкнулись с отказом. Больше 75% заявителей остались «за бортом» из-за несоответствия законным требованиям.

Подхожу ли я под условия внесудебного банкротства?

Если вы попали в круг «счастливчиков», какие последствия и риски могут вас ожидать?

- Нельзя заключать сделки в период процедуры. Она длится 6 месяцев.

- Нельзя оформлять новые кредиты.

- Финансовый управляющий отсутствует, но ваши сделки и финансовое положение будут проверять кредиторы. Если они найдут подозрительные сделки или другие негативные обстоятельства, процедура может закончиться судом. Банкротом во внесудебном порядке вас не признают.

- Если ваше имущественное положение улучшится (например, вы получили наследство и успели его оформить), и вы не заявили об этом в МФЦ, кредиторы вправе прекратить процедуру и инициировать судебную реструктуризацию долгов. В худшем случае вас могут привлечь к ответственности, и задолженности не будут списаны.

Но есть и положительные последствия банкротства во внесудебном порядке:

- Все претензии кредиторов с момента внесения записи в реестр ЕФРСБ снимаются. С вас никто больше не потребует денег.

- Вы по-прежнему получаете зарплату, пенсию или другой доход.

- Вы не платите за публикации и не несете расходов за личное банкротство.

Банки

Раннее предупреждение банкротства банков имеет важное значение для контроля стабильности всей финансовой системы. Финансовое напряжение – это фаза финансового спада, которая происходит до банкротства или ликвидации

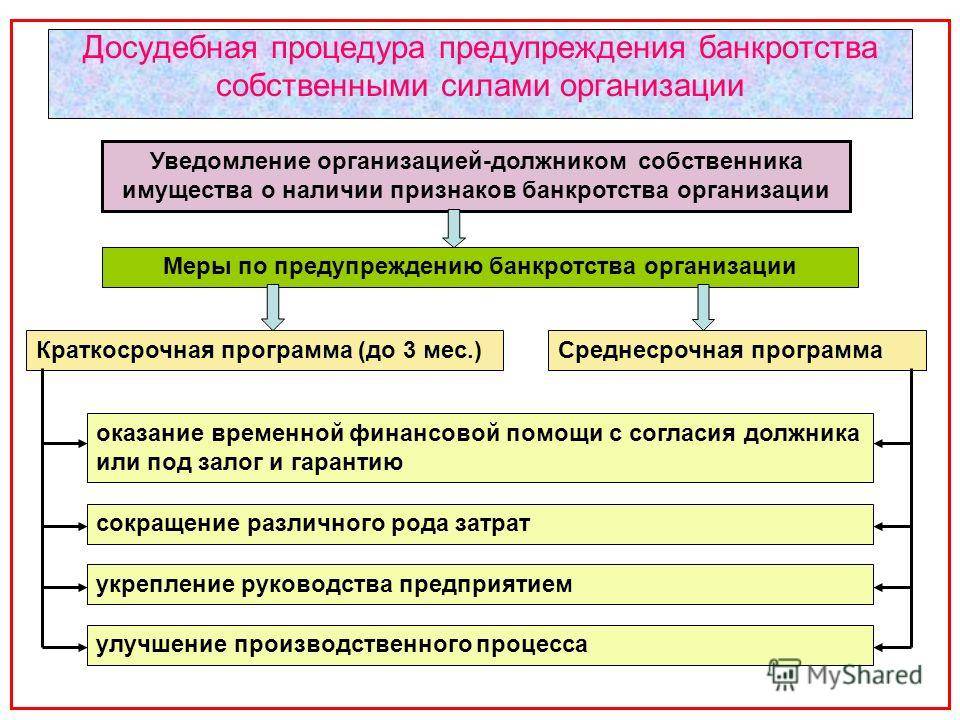

Чтобы предотвратить подобное явление проводится досудебная санация банка. Она направлена на то, чтобы защитить права и интересы кредиторов и вкладчиков. Если на работу банковского учреждения не наложен мораторий, то даже в процессе финансового оздоровления оно проводит обслуживание клиентов в обычном режиме.

Чтобы не допустить банкротства банков, проводятся специальные меры не только самими собственниками банковских учреждений, но и с помощью государственных банков и корпораций. А именно:

- Банка России.

- Госкорпорации «Агентство по страхованию вкладов».

При этом берётся в учёт сумма уставного капитала, его весомость и авторитетность в конкретном регионе. Также проводится анализ последствий в случае, если Банк России отзовёт лицензию банковского учреждения.

Досудебные санации, направленные на предупреждение банкротства, от имени Банка России (БР) уполномочено проводить ООО «Управляющая компания Фонда консолидации банковского сектора». После финансового оздоровления банковского учреждения следует продажа долей в уставном капитале, которые принадлежат БР, новому инвестору. Основная цель этих действий:

- сократить расходы государства,

- сократить период оздоровления банков;

- способствовать проведению эффективного контроля за использованием госсредств;

- создать полноправные условия для функционирования кредитных организаций.

«Агентство по страхованию вкладов» также проводит процедуры финансового оздоровления банка и предупреждения банкротства.

Они включают:

- привлечение инвесторов;

- оказание финансовой поддержки.

Финансовая стабильность российских банков – это результат правильных действий, прежде всего государства, которые своевременно проводились на предупреждение банкротства.

Что значит объявить себя банкротом: итоговые последствия

Если вы думаете, что по завершении банкротства вы превратитесь в свободную птицу, вы… правы, но не совсем.

Процедура списания долговых обязательств предполагает некоторые последствия. Они определены законом № 127-ФЗ, которым и регламентируется порядок признания несостоятельности. К счастью, последствия минимальные:

- Ограничение на руководящие должности. В течение 3 лет вы не сможете становиться директором, входить в Совет директоров или иным способом управлять организациями.

- В течение 5 лет вы не занимаетесь предпринимательской деятельностью — но только при условии, если вы банкротились как ИП.

- В течение 5 лет вам нужно информировать кредиторов при попытке оформления кредита или займа. Банк должен знать, что заявка поступила от банкрота.

- В течение 5 лет вы не сможете снова пройти банкротство. Заметим, что при прохождении внесудебного банкротства запрет на повторное обращение увеличивается до 10 лет.

Хотите больше узнать о правовых последствиях банкротства? Обращайтесь, мы расскажем, как грамотно защитить имущество и как пройти процедуру с минимальными потерями.