Налоги на недвижимость

Их два: на покупку и дальше уже на само владение недвижимостью.

Налог на покупку недвижимости (Daň z nabytí nemovitých věcí)

Равен 4%, и раньше он был налогом на продажу: платил продавец, а покупатель выступал лишь гарантом выплаты. Это приводило к тому, что при заключении сделки сторонам доводилось отдельно оговаривать судьбу суммы, равной сумме налога: продавец получал эти деньги после того, как показывал покупателю документы об уплате налога.

1 ноября 2019 года этой практике пришел конец: закон поправили – налог с покупки стал платить покупатель. Обосновали это тем, что речь, мол, идет о налоге на имущество, который по сути своей неразрывно связан с собственностью, поэтому должен платить тот, кто приобретает в собственность.

Налог на недвижимость (Daň z nemovitých věcí)

Это уже налог на владение, который платят собственники недвижимости. Нужно успеть заплатить до конца января того года, который идет после года покупки. Купили квартирку в Праге в марте 2020 года – должны оплатить налог на недвижимость до конца января 2020 года. Счет вам пришлют из налоговой – и будет потом присылать ежегодно.

Основа налога – две кроны за квадратный метр. Сумму умножают на коэффициент 1,22, а затем еще и на местный коэффициент, который зависит от города. Самый высокий – в Праге, самый маленький – в городах, где живут меньше 1000 человек. В последнем случае местный коэффициент равен единице – то есть ни на что не влияет. В среднем выходит немного: за обычную двушку будете платить около 700 крон (27 евро).

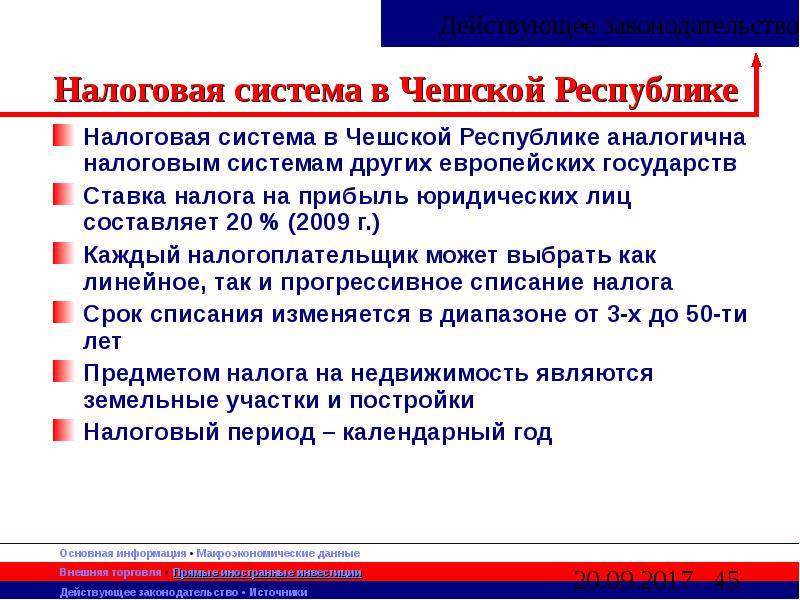

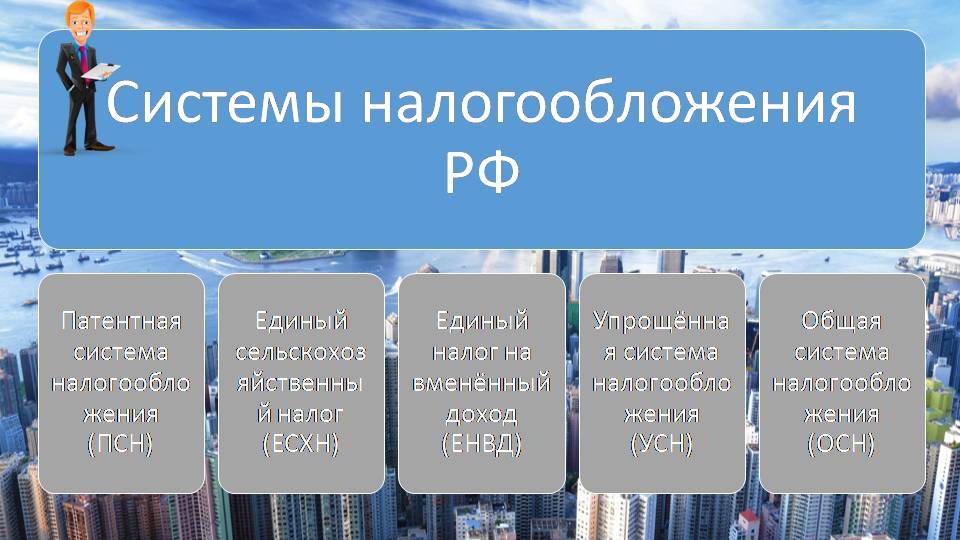

Фискальная система в Чехии: основные и второстепенные налоги

Чехия вступила в Европейский Союз в 2004 году. Налоговая система страны полностью соответствует основным принципам фискальной политики ЕС, однако это не означает, что тут высокие налоги. Наоборот, тут низкие ставки, что удивляет иностранцев, считающих, что высокий уровень комфорта в Чехии оплачивает за счет высоких налогов с местных жителей.

Налоги в Чехии – одни из наиболее низких на континенте, из-за чего тут принято платить государству, в отличии от Украины. Также подобная политика привлекает иностранных инвесторов и стимулирует местный бизнес, который активно развивается, не боясь налогового прессинга со стороны государства.

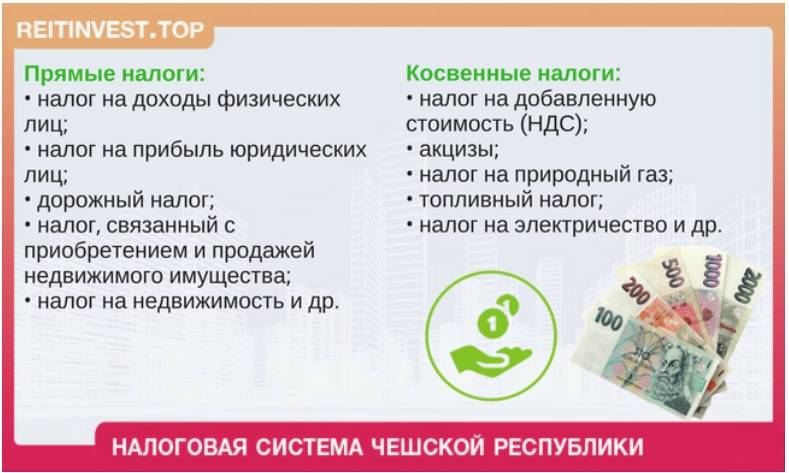

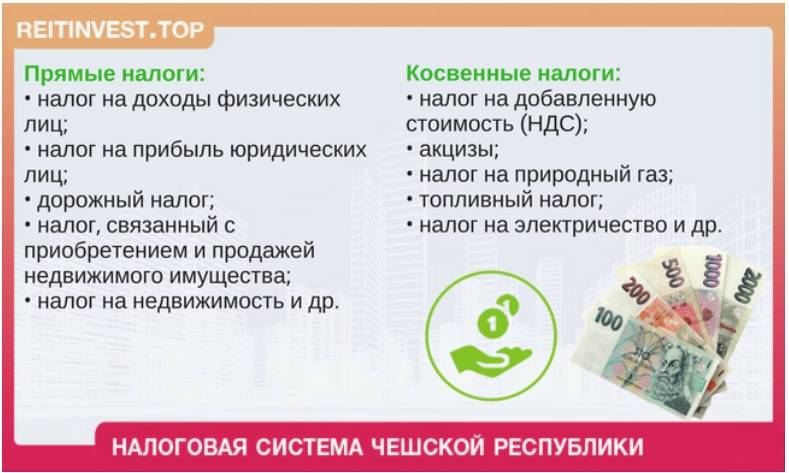

Фискальная система предполагает оплату двух основных типов налогов: прямых и косвенных.

Под прямыми имеют в виду налоги в Чехии с зарплаты, которые оплачивают, как и местные жители, так и мигранты. В эту группу относят выплаты с продажи/покупки недвижимости, налог на наследство и многие другие.

Косвенными налогами называют акцизный сбор, НДС, налог на телевидение и другие сборы, которые уплачиваются потребителями почти всех товаров, находящихся в обиходе на территории Чехии.

Отдельно отметим, что с 2014 года в стране отменили налог на наследство, что бурно приветствовали миллионы чехов.

Соотношение зарплаты и расходов на жизнь

Стоимость аренды квартиры в значительной мере зависит от ее площади, расположения, инфраструктуры. В Праге ежемесячная плата за 1-комнатную квартиру в спальном районе составляет 300–350 €. Двухкомнатную квартиру в центре можно снять за 600–650 €. Арендная плата в других городах Чехии ниже: от 220 € на окраине Остравы до 370 € в спальном районе Брно.

Средняя стоимость 1 кв. м. жилой недвижимости в Праге – 2500 €.

Плата за коммунальные услуги – существенная графа расходов в Чехии. Содержание 1-комнатной квартиры обходится в 100-120 €, трехкомнатной – до 170 € (и может увеличиваться в зимний период).

Цены на продукты питания умеренны. Для семьи из 3 человек на эту графу расходов приходится 300-500 € в месяц. Цена месячного проездного билета на общественный транспорт – около 27 €.

Плата за медицинское обслуживание происходит за счет страховых выплат трудоспособных граждан. Ряд категорий населения (дети, пенсионеры, женщины в декрете и т. д.) страхует государство.

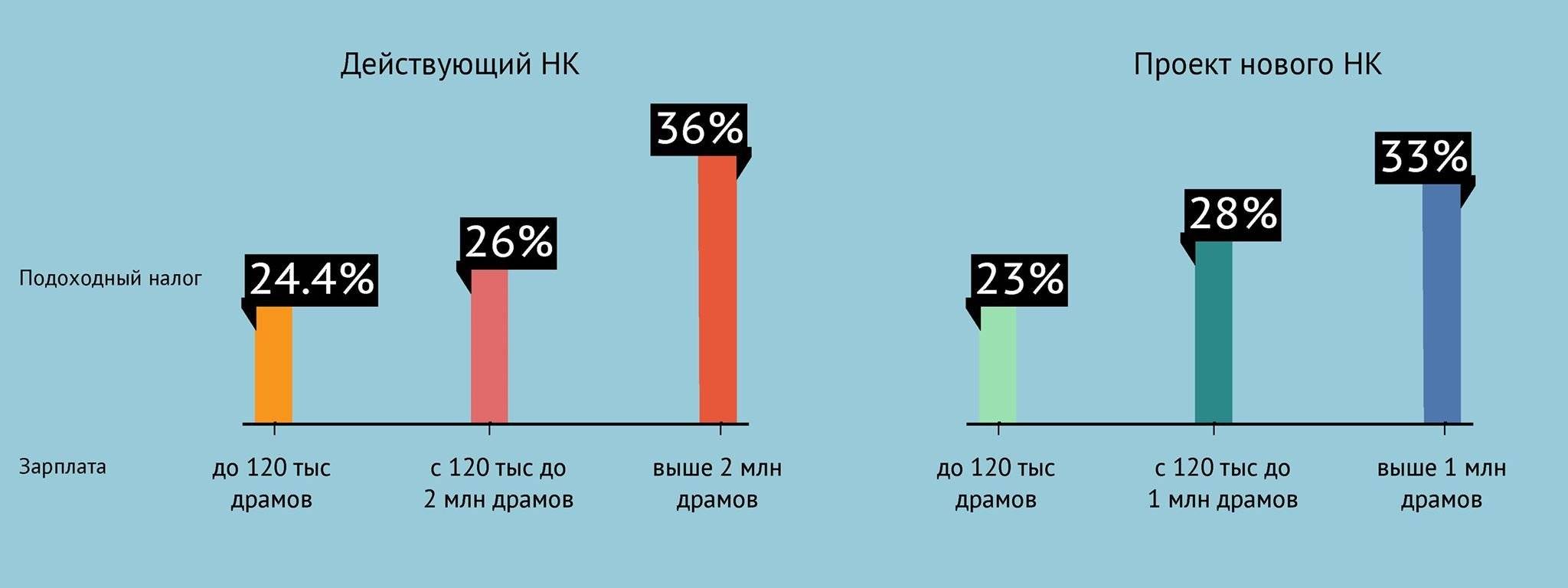

Подоходный налог для физических лиц

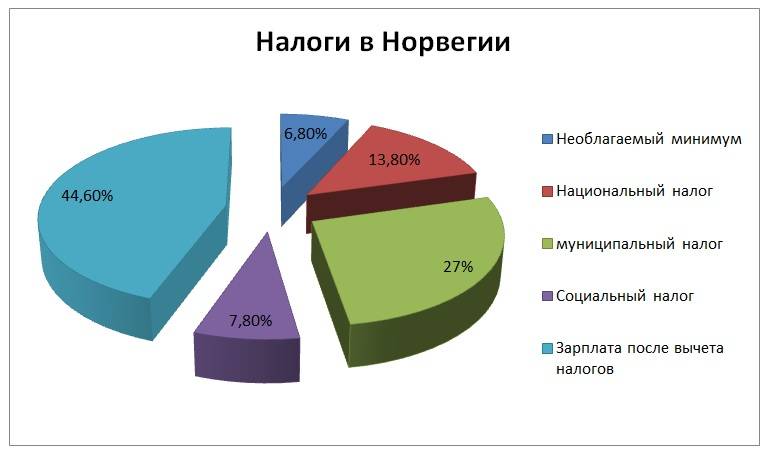

Основной сбор, который подлежит уплате физическими лицами, – подоходный налог. В соответствии с законом о подоходном налоге (Tuloverolaki 1535/1992, TVL), он включает государственный, муниципальный, а также церковный налоги.

Распространяются такие налоги в Финляндии на зарплату работающих, пенсии, стипендии, социальные выплаты и другие подобные доходы, которые считаются заработанными. Отдельно от них взыскивается налог на прирост капитала, то есть пассивные капитальные доходы, например, от ренты или сдачи имущества в аренду.

Все подоходные налоги в Суоми исчисляются по прогрессивной ставке: сколько процентов составляет подоходный налог в Финляндии, зависит от размера получаемого дохода и в 2021 году рассчитывается по таблице, приведенной ниже. Больше информации на налоговой администрации.

| Налогооблагаемый доход в год, EUR | Налог в нижнем пределе, EUR | Налог на часть дохода, превышающего минимальный лимит,% |

|---|---|---|

| 17 600-26 400 | 8 | 6 |

| 26 400-43 500 | 536 | 17.25 |

| 43 500-76 100 | 3 485.70 | 21.25 |

| 76 100- | 10 413,25 | 31.25 |

Муниципалитеты устанавливают собственные ставки НДФЛ самостоятельно. Муниципальный размер подоходного налога в Финляндии колеблется в пределах от 17 до 22,5 %. Средняя ставка муниципального сбора – 19,86 %.

Узнать ставку, которая будет распространяться на конкретную заработную плату в 2021 году, можно . Все налогоплательщики получают от налоговой администрации экземпляры налоговых деклараций, которые уже предварительно заполнены. Их можно дополнить актуальной информацией или оспорить.

Капитальный доход или сбор на прирост капитала будет взыскиваться по базовой ставке 30 %, а если он превысит 30 тыс. евро – по ставке в 34 %.

Система налогообложения в Финляндии, применяемая к дивидендам, зависит от вида компании, которая их выплачивает, а также от получателя. В общих случаях 75 % полученных дивидендов облагаются подоходным налогом, 25 % – налогом на прирост капитала. Если сумма дивидендов превысит 150 тыс. евро в год, 15 % от них освобождается от налогообложения.

Особенности чешского менталитета

Вне зависимости от ситуации чехи сохраняют олимпийское спокойствие и продолжают свой выбранный путь в рассудительном порядке, не переходя границу озлобления. Для них характерна отзывчивость, которая сочетается с практичностью. Это видно по витринам магазина, где в основном выставлены полезные товары.

Чехи прирождённые рассказчики. Большинство сказок о нечисти, колдунах и ведьмах родом именно отсюда! Одновременно с этим у народа отлично развито чувство юмора.

Молодёжь характеризуют как упорную и настойчивую прослойку общества. Идёт явный тренд на получение образования и поиски достойной работы с обязательными атрибутами успешности.

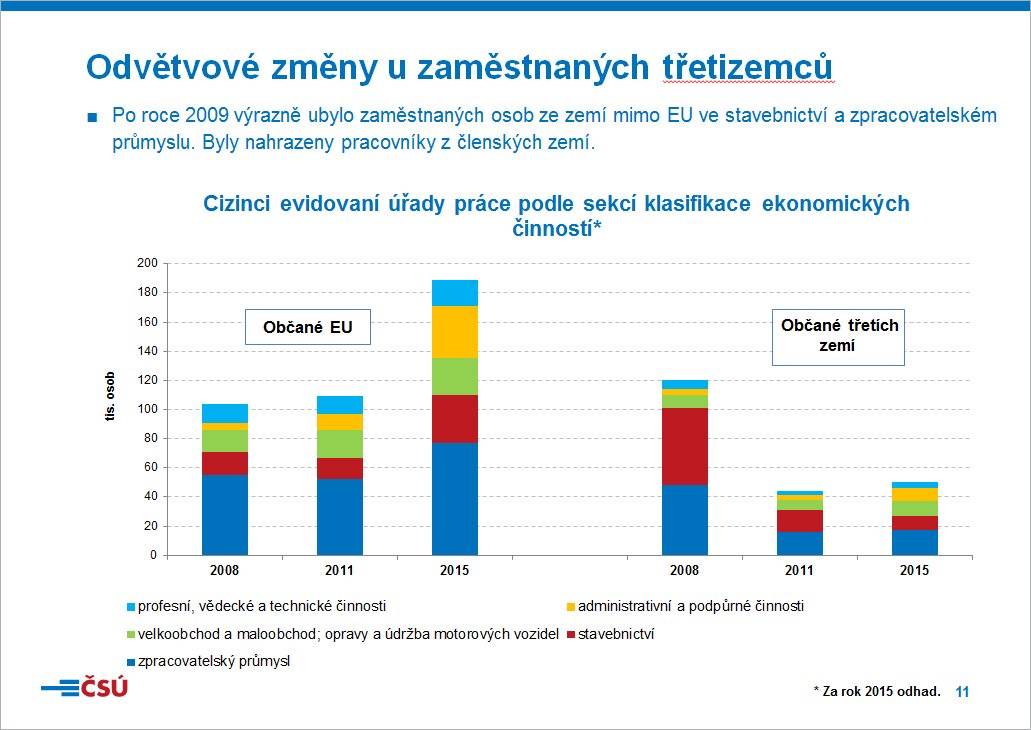

Налоги в Чехии для иностранцев – низкие ставки и большие возможности

Иностранные граждане, работающие в Чехии или ведущие там свой бизнес, обязаны платить почти все вышеуказанные налоги. От выплаты налогов на доход, социальных взносов, медицинской страховки и.д. -иностранцы не освобождены. Часть расходов покрывается работодателем, еще немного денег можно сэкономить, воспользовавшись многими льготными программами, некоторые из которых упомянуты в этой статье.

Однако, все деньги идут на пользу плательщикам налогов и обществу в целом. Средства направляются на обеспечение высоких социальных стандартов, безопасности граждан, их благополучия и здоровья.

Уровень зарплат в Чехии – один из высочайших в Европе. Оставшихся после вычета налогов средств хватает на обеспечение достойного образа жизни и создания накоплений.

Работа и вакансии на Филиппинах

Как получить вид на жительство в Нидерландах (Голландии) украинцам

Работа и вакансии Нячангу

Иммиграция в Швецию для украинцев

Эмиграция в Австрию на ПМЖ для украинцев

Європейська комісія оголосила, що буде вести політику підтримуючу зростання заробітної плати

Каждый месяц украинцы из-за рубежа переводят в Украину огромную сумму денег

Работа и вакансии в Турции

Русская диаспора

Отношение чехов к иммигрантам в целом положительно, пока приезжие почитают местные обычаи. Возможно, сказывается политика государства, когда приоритет в трудоустройстве сохраняется за коренными жителями. Так они не чувствуют притеснения и повышения конкуренции. Доброжелательность у чехов в крови, поэтому уважительное отношение и стремление к добрососедству помогают успешно ассимилироваться.

Русская диаспора находится в разобщённом виде. Она раздроблена по разным городам, хотя и старается проводить национальные праздники. Диаспора периодически издаёт брошюры и организовывает различные мероприятия, но единства там не наблюдается. Но этот факт компенсирует доброжелательность чехов.

Виза / Деньги

Чтобы попасть в Чехию, нужна шенгенская виза. Шенгенская виза бывает краткосрочная (тип «С») и долгосрочная (тип «D»). Краткосрочная виза даёт вам право находиться в Шенгенской зоне до 90 дней в течение полугода со дня пересечения границы (правило 90/180). Она может быть выдана не более, чем на пять лет. Чехи обычно лояльно выдают визы россиянам (как правило, ограничиваясь мультивизой на 6 месяцев), а визовые центры Чехии находятся чуть ли не в каждом крупном российском городе.

Для подачи заявления на чешскую визу необходимо предоставить консульству выписку с банковской карты из расчета 1100 CZK в день на человека (около 3100 рублей).

Если вам нужно узнать больше о чешской шенгенской визе, почитайте форум Винского.

Деньги. Валюта страны — кроны. Актуальный курс чешской кроны: 10 CZK = 0.4 EUR = 34.2 RUB.

Выгоднее разменивать евро, хотя обменять рубли – тоже не проблема, но приготовьтесь заранее к большим потерям на разнице курса. У обмена валюты в Праге есть две проблемы: комиссии и вероятность мошенничества. Обменивайте деньги в специализированных пунктах, сопоставив курсы и проверив наличие комиссии. Хотя проще снимать наличные с карты в банкоматах (лучше при отделениях банков). Карты принимают к оплате во многих местах.

Обменять валюту можно даже в кафе и ресторанах. Например, даже Старбакс предлагает такую услугу. Фотография ниже сделана в январе 2020 года. Курс 1 евро тогда был 25 крон. Старбакс предлагал принимать евро и давать сдачу по курсу в 24 кроны. Это не сильно хуже, чем в обменниках. Такой способ подойдет для обмена небольших банкнот евро.

Обмен валюты в Старбаксе

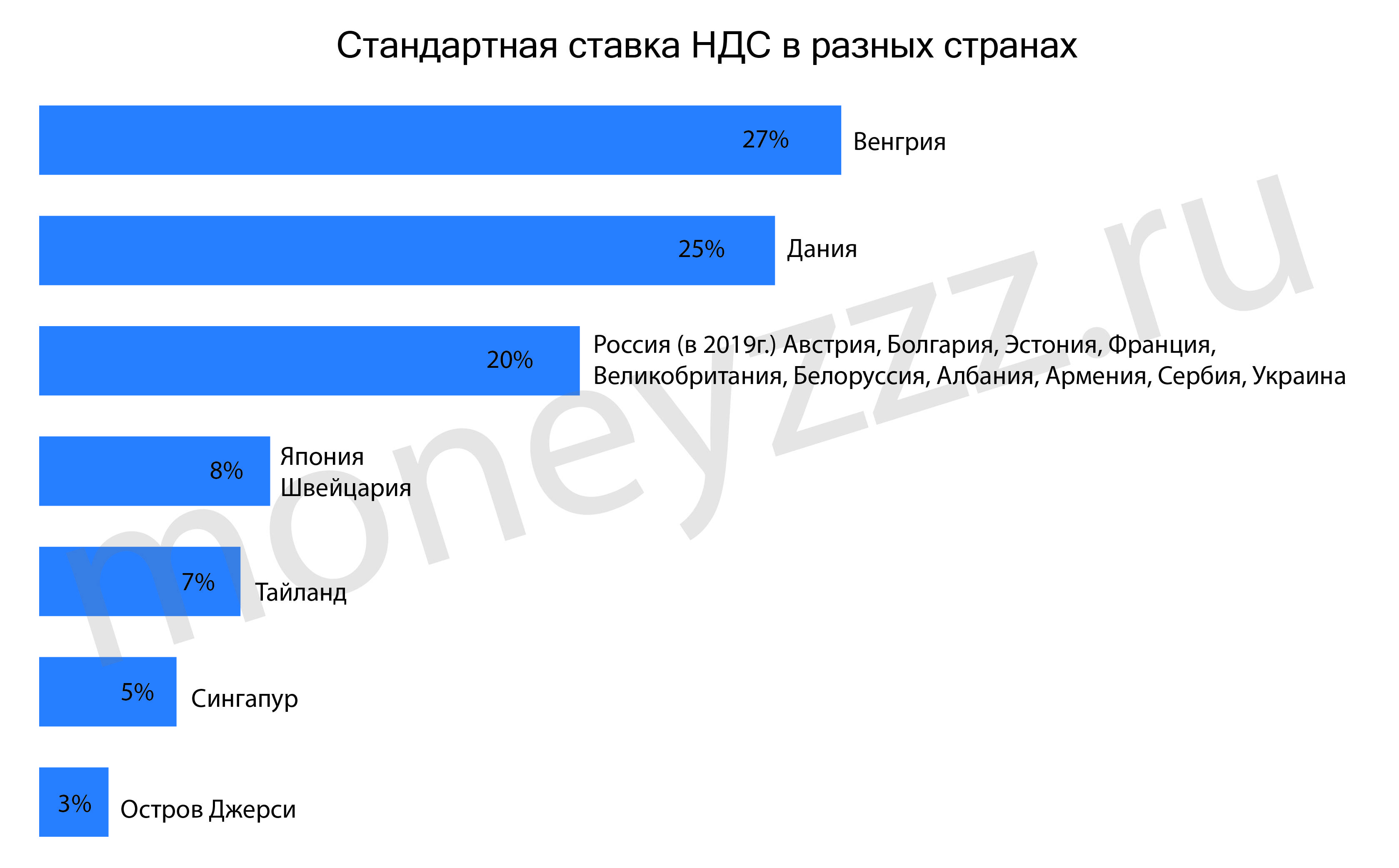

Как облагается добавленная стоимость

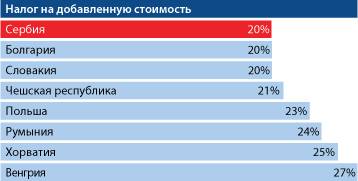

НДС в Чехии насчитывается обязательно на все товары и услуги, кроме тех, для которых законодательством установлены определенные льготы.

- Общая ставка составляет 21%. Такая величина действует с 2013 года, однако есть вероятность, что в будущем она будет пересмотрена.

- Для определенных видов товаров предусмотрена сниженная ставка НДС в размере 10% и 15% от стоимости продукта/услуги. Льгота действует для определенных продуктов питания, лекарственных препаратов, услуг по поставке электроэнергии и так далее.

- Кроме того, традиционно нулевой налог на добавленную стоимость устанавливается для той продукции, которая предназначена для экспорта, в том числе в пределах ЕС.

В качестве плательщика должен регистрироваться каждый субъект предпринимательской деятельности (как индивидуальный предприниматель, так и юридическое лицо), годовой оборот которого составляет миллион и более чешских крон.

В 2019 году был изменен порядок подачи отчетности по НДС, и на сегодняшний день предприниматели, являющиеся плательщиками, обязаны подавать соответствующие отчеты о своей деятельности ежемесячно.

Правила уплаты НДС в Чехии

Налог на добавленную стоимость (сокращенно DPH) взимается с торговой наценки на каждом этапе – от производства до продажи конечному потребителю. В стране действует сразу три ставки данного вида налога:

- 21% – базовая;

- 15% – на газ, тепло, воду, электричество, услуги по ремонту медоборудования, клинингу, уход за больными и детьми и прочее;

- 10% – на детское питание, лекарства для человека и животных, нерекламные печатные издания.

Регистрации в качестве плательщика подлежат все фирмы и частные лица-предприниматели, годовой оборот которых превысил миллион чешских крон.

Как в Чехии экономят на оплате коммунальных услуг

Вода и электроэнергия — дорогое удовольствие в Европе, и в Чехии в том числе. Оплата за эти ресурсы составляет основную часть коммунальных расходов. Чехи научились оптимизировать расход воды и электроэнергии.

Вода и электроэнергия — дорогое удовольствие в Европе, и в Чехии в том числе. Оплата за эти ресурсы составляет основную часть коммунальных расходов. Чехи научились оптимизировать расход воды и электроэнергии.

Предлагаем несколько практичных советов:

- Следует отказаться от ванны в пользу душевой кабины. На принятие душа уходит намного меньше воды, чем на купание в ванной, при наличии современной душевой кабины и исправного душа.

- Приобрести экономичную стиральную машину. Старые стиральные машины могут расходовать до 100 л воды за один цикл стирки, в то время как современные используют только 40 л.

- Экономно расходовать воду во время личной гигиены. Например, за 2 минуты, пока вы чистите зубы, через кран утекает 30 литров воды.

- Обзавестись унитазом с системой двойного слива.

- Купить посудомоечную машину.

- Охлаждать воду в холодильнике, чтобы не спускать ее из-под крана.

- Установить универсальный газовый котел для нагрева воды и обогрева помещений.

- Поставить многокамерные стеклопакеты. С их помощью можно сохранять тепло, чем сократить расходы на обогрев.

- Модернизировать пороги, чтобы улучшить теплоизоляцию.

- Не закрывать радиаторы шторами.

Придерживаясь этих простых правил, можно значительно уменьшить расходы.

Общие сведения

Действующая налоговая система Чешской Республики была создана в 1993 году. Налоги делятся на 3 основные группы:

- прямые налоги (подоходный, на недвижимость, трансфертный);

- косвенные налоги (НДС, акциз, таможенные пошлины, экологические сборы);

другие налоги (взносы в социальные фонды).

Сбор каждого налога регламентируется отдельным законом, все вопросы относительно налогообложения регулирует Министерство финансов и другие органы, находящиеся в подчинении у него.

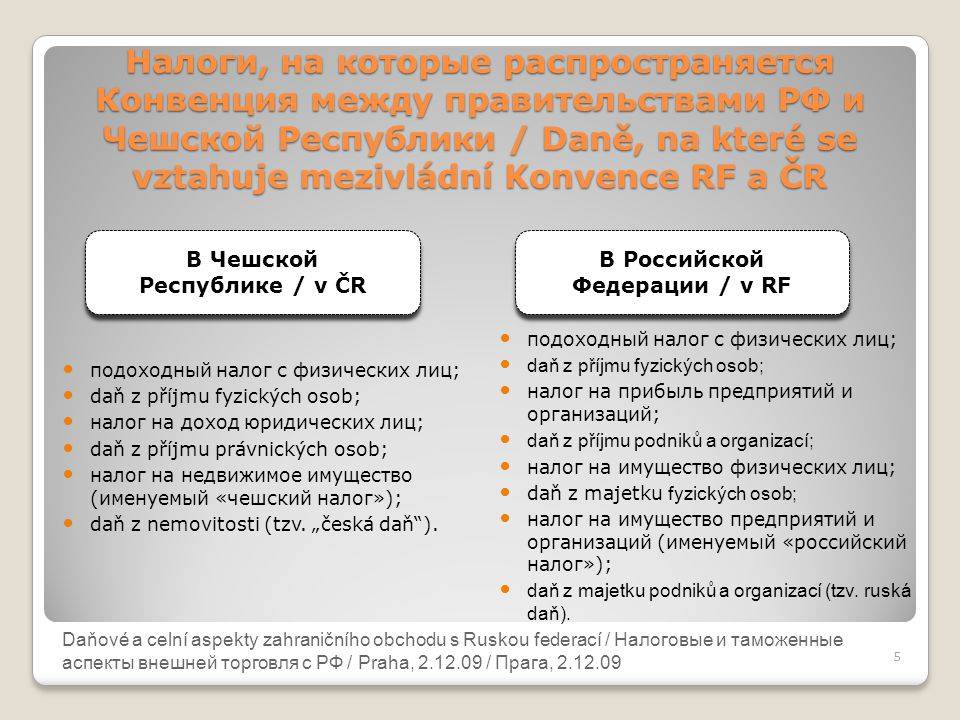

С момента вступления в Европейский Союз (1 мая 2004 года) система постоянно находится в процессе синхронизации с европейским законодательством. Чехия также имеет широкую сеть соглашений для того, чтобы избежать двойного налогообложения, как с ЕС, так и со странами, не входящими в ЕС. Такие договоры основаны главным образом на типовой налоговой Конвенции ОЭСР (Организация Экономического Сотрудничества и Развития).

Отчисления в социальные фонды

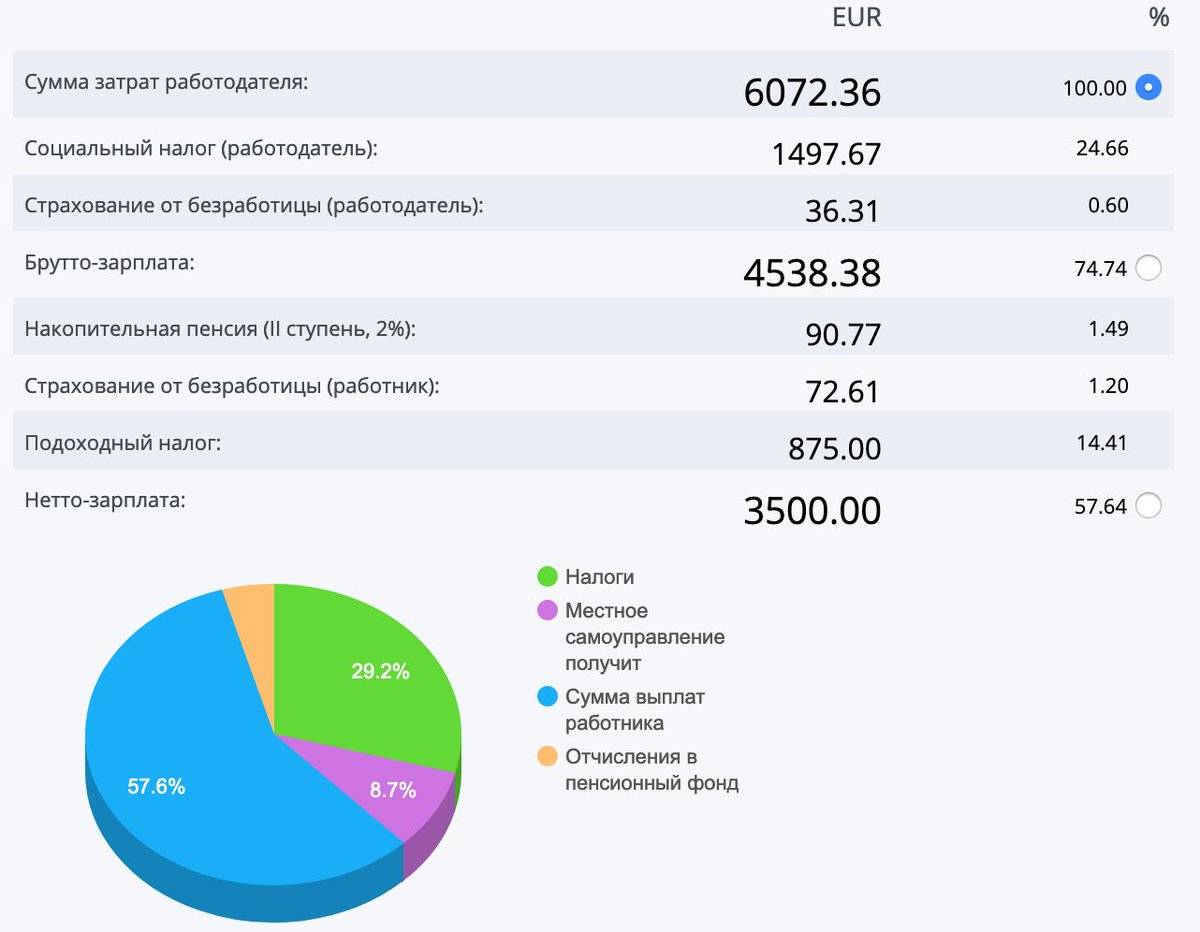

Для трудоустроенных лиц обязательно также социальное страхование. Правила социального страхования включают уплату страховых взносов на страхование по болезни (Sairausvakuutusmaksut) и страхование по безработице (Työttömyysvakuutusmaksut).

Страхование осуществляется обоюдно работником и работодателем. Размер страховых взносов определяется от размера зарплаты и от объема фонда оплаты труда для работника и работодателя соответственно.

В 2021 году ставки по страхованию по безработице установлены в размерах:

- 1,9 % от зарплаты работника;

- 0,65 % от фонда оплаты труда (2,6 %, если ФОТ превышает 2 млн 83 тыс. евро);

- 0,92 % – от зарплаты акционера компании (и 0,65 % от работодателя акционера).

Размер страховых взносов по болезни в 2021 году установлен для тех, чья зарплата выше 14 тыс. евро в год, в следующих размерах:

- 1,53 % от размера зарплаты для работников;

- 0,86 % от фонда оплаты труда для работодателей.

Кроме того, взимается пенсионный взнос в размере 5,51 % от зарплаты.

Налоги в Чехии на юридических лиц

Сборы взимаются с местных компаний и всех их филиалов, то есть по общемировому принципу. Иностранные фирмы в Чехии оплачивают налоги только с внутреннего дохода вне зависимости от количества филиалов и представительств за границами юрисдикции. Все предприятия облагаются по одной из трех существующих ставок:

- 5% – только для доходов, полученных от инвестиционных операций или пенсионных фондов.

- 15% – отдельная налоговая база, относящаяся к прибыли, полученной компанией-резидентом от иностранных предприятий.

- 19% – стандартная пошлина, принятая в 2011 году.

Ставки налога на прибыль в Чехии относятся как к головным офисам, так и к филиалам. Количество льгот ограничивается при наличии убытков, разрешается перенос убытков на 5 лет вперед в счет будущей прибыли.

Прирост капитала от сбыта долей или ценных бумаг организациям, зарегистрированным в ЕС, не облагается пошлиной. Налоговый год может соответствовать как календарному, так и экономическому. То есть может начаться первого числа любого месяца и длиться 12 месяцев подряд.

Список отелей, не включающих City Tax в цену проживания

Для примера рассмотрим гостиницы Праги, самого популярного туристического города страны. В таблице указаны названия отелей и размер городского налога при проживании в них.

| Цена | Количество звезд | Гостиницы |

|---|---|---|

| 0,90 евро | 3 | Adler, Brixen, Charles Central, Merkur, Metropolitan, Wenceslas Square |

| 4 | Galerie Royal, Louis Leger, U Divalda | |

| 0,80 евро | 3 | Olympik Tristar |

| 4 | Ambiance, Central Hotel, Olympik Hotel | |

| 5 | Boscolo Hotel, The Grand Mark Prague | |

| 0,60 евро | 3 | Bologna Residence, Jasmin, Jeleni dvur, Populus, Residence La Fenice, Residence Leon D´Oro, Tosca |

| 4 | Artemis, Beseda, Caesar Hotel, Praga, Ramada Prague City Centre, Charles Bridge Palace, Rokoko, Roma, Royal Esprit, Sonata, Crystal Palace, Downtown, Embassy Prague, Galileo Hotel, Juliš, Manes | |

| 5 | International |

От налогового сбора в Праге освобождаются:

- туристы, которые приехали в город дольше, чем на три месяца;

- люди, остановившиеся в гостиницах по работе;

- постояльцы младше 18 лет;

- туристы старше 70 лет;

- гости города с тяжелой формой инвалидности.

При освобождении от налога могут потребовать написать специальное заявление, но это практикуется не везде.

Перед поездкой

Прибытие в аэропорт

В связи с частыми затруднениями на автодорогах и возросшей нагрузкой на аэропорты рекомендуем заблаговременно выезжать из дома и прибывать на регистрацию рейса как минимум за три часа до вылета.

Паспортный контроль

Для пересечения границы вы должны иметь при себе следующие документы: паспорт, распечатку электронного авиабилета, медицинский страховой полис, ваучер на размещение в отеле.

Если в поездку отправляются несовершеннолетние дети (до 18 лет) без родителей или с одним из родителей, то необходимо иметь нотариально заверенное разрешение от родителей, выданное на имя лица, сопровождающего ребенка (требуется на паспортном контроле при выезде из России). Если ребенок путешествует с одним из родителей, настоятельно рекомендуем иметь подобное разрешение от второго родителя, а также оригинал или нотариальную копию свидетельства о рождении.

Напоминаем, что туроператор не несет ответственности, если Служба пограничного контроля не выпустит ребенка за рубеж из-за отсутствия разрешения от родителей, или в случае, если паспорт туриста находится в стоп-листе по представлению Службы судебных приставов.

Таможенный контроль

В зоне таможенного контроля аэропортов существует два коридора: «красный» и «зеленый». Через «красный» проходят граждане, которые декларируют товары и денежные суммы в письменной форме, а через «зеленый» – те, кто не провозит ничего, подлежащего декларированию.

Обязательному письменному декларированию подлежат дорожные чеки, в независимости от суммы, ценные бумаги. Драгоценные камни и металлы в любом виде и состоянии. Необходимо вносить в письменную декларацию предметы, оборот которых ограничен законом (оружие, наркотические средства, культурные ценности и т.п.).

Вывоз валюты

В настоящее время установлен следующий порядок вывоза из РФ наличной иностранной валюты:

- при вывозе суммы, не превышающей 10 000 €, не требуется предоставление таможенным органам таможенной декларации,

- при вывозе суммы, равной или превышающей 10 000 €, требуется предоставление таможенным органам письменной таможенной декларации (в 2 экземплярах) с указанием суммы вывозимой валюты.

Багаж

Разные авиакомпании устанавливают разные нормы провоза багажа. Поэтому настоятельно рекомендуем перед поездкой уточнить эту информацию у компании-перевозчика, которая будет выполнять ваш рейс, во избежание возможных проблем при регистрации на рейс и посадке в самолет.

Обратите внимание – информация о весе разрешенного багажа должна быть обязательно указана на вашем авиабилете. Примечание

Примечание

PAC GROUP не является авиаперевозчиком. Мы заказываем и покупаем билеты в ряде авиакомпаний. При выписке билета заключается договор между перевозчиком и пассажиром, фамилия которого указана в билете. Задержки рейсов (из-за погодных условий, технических причин, забастовок и форс-мажорных обстоятельств) случаются редко, тем не менее, иногда они могут привести к изменению программы вашего пребывания в Чехии. Компания PAC GROUP не несет ответственности за задержки авиарейсов и за сохранность вашего багажа во время авиаперелета.

Приложение PAC CZECH

Скачайте специальное мобильное приложение PAC CZECH, которое содержит много полезной туристической информации по Чехии: экскурсии, места встреч, транспорт, карту Праги, телефоны гидов и т.д. Приложение доступно в App Store (для iPhone) и в Google Play (для Android).

Кто может пересекать границу Чехии

Для въезда в Чехию действуют ограничения, как и в других европейских государствах шенгенской зоны. Въехать в страну можно людям, имеющим ВНЖ или национальную визу D, отрицательный ПЦР-тест на COVID-19. Возможные цели прибытия:

- на работу;

- на лечение;

- к родственникам;

- на длительную учебу.

На данный момент чешская граница частично закрыта. Дату открытия намечали сначала на ноябрь, но месяц подходит к концу, и никаких изменений не произошло. Предполагаемую дату перенесли на декабрь 2020. Как будет на самом деле, покажет время.

По заверениям главы МИД Чешской Республики, границы будут открывать постепенно. В первую очередь, на въезд могут рассчитывать граждане, ведущие бизнес в стране. Вторая очередь относится к родственным отношениям. Завершающей стадией полноценного открытия границ станет свободный въезд и выезд организованных туристических групп и частных лиц.

Как было ранее?

- Налог на приобретение недвижимости был введен в 1993 году как налог на передачу недвижимости. Продавец должен был заплатить его, покупатель становился гарантом. Таким образом, многие продавцы учитывали сумму налога при продаже недвижимости.

- «На момент уплаты налога на приобретение продавцом сумма налога была учтена и была частью цены продажи. Это не совсем тот случай, когда налог автоматически добавляется к цене продажи, но предполагалось, что часть цены продажи принадлежит государству», – сказал Павел Хассман из RE / MAX 4You для Novinky.

- Когда продавец не уплатил налог, покупатель оказался в ситуации, когда он заплатил налог дважды, один раз по продажной цене, второй раз как государственный платеж.

- С 1 ноября 2016 года плательщиком налога стал покупатель собственности на недвижимое имущество.

- Налог на приобретение составляет 4 процента от так называемой стоимости приобретения, которая может быть уменьшена за счет приемлемых расходов (например, стоимости экспертного заключения).

- Необходимо подать налоговую декларацию и оплатить ее к концу третьего месяца, следующего за месяцем, в котором право собственности было внесено в кадастр недвижимости.

- Люди, которые были первыми владельцами квартиры в новом доме, не должны были платить налог.

- Из налоговой базы можно вычесть проценты, выплачиваемые за жилищные кредиты (ипотека, кредиты от строительных обществ), которые предоставлялись только банками, до 300 000 чешских крон в год.